আমার শেষ মূল্যবান ধাতু সম্পর্কিত বিশ্লেষণ নিবন্ধ "স্বর্ণ থেকে লাভ পেতে দীর্ঘ পথ যেতে হবে" থেকে তিন সপ্তাহ হয়ে গেছে এবং আমি কিছুটা দুঃখ প্রকাশ করছি যে সেখানে বলা $1750 এবং $1700 নেতিবাচক লক্ষ্যমাত্রাগুলি পূরণ করা হয়েছে এবং এমনকি অতিক্রম করেছে৷ আপনি জিজ্ঞাসা করতে পারেন "কেন এই অনুশোচনা?" কারণ আমি স্বভাবতই স্বর্ণের একজন বুল এবং স্বর্ণ বিক্রি করার চেয়ে তা কিনতে পছন্দ করি, এমনকি যদি স্বল্পমেয়াদেও তা করতে হয়।

যাইহোক, আপনি পুরানো খবরে আর মাথা ঘামাবেন না, এবং স্বল্প-মেয়াদী এবং মধ্য-মেয়াদী ডিলের জন্য পরবর্তী নির্দেশনা নির্ধারণের জন্য পরিবর্তিত ডেটার পরিপ্রেক্ষিতে আমাদের মূল্যবান ধাতুগুলির সম্ভাবনা পুনরায় পরীক্ষা করতে হবে। প্রথমত, মনে রাখতে হবে স্বর্ণের দরপতন এখনও সম্পূর্ণ হয়নি।

চিত্র ১: স্বর্ণের প্রযুক্তিগত ছবি, সাপ্তাহিক টাইম-ফ্রেম

২০২২ সালের জুন-জুলাই মাসে মূল্য হ্রাস খুব দ্রুত ছিল। দুই মাসে, স্বর্ণ তার মূল্যের দশমাংশ হারিয়েছে, এবং এই গতিশীলতা ২০২১ সালের জানুয়ারী-মার্চ মাসের মূল্য হ্রাসের মতোই। তারপর স্বর্ণ $1,700 এর সমর্থন স্তর ধরে রাখতে সক্ষম হয়েছিল, কিন্তু এই স্তরটিতে থামতে সক্ষম হবে কিনা এখনও অজানা (চিত্র ১)।

এটা সম্ভব যে এই সময় সমর্থন থাকবে, কিন্তু স্বর্ণের ভাসমান থাকার সম্ভাবনা বোঝার জন্য, আসুন তখনকার এবং এখনকার এক্সচেঞ্জ ট্রেড ফান্ড থেকে মূল্যবান ধাতুর বহিঃপ্রবাহ এবং অন্তঃপ্রবাহের তুলনা করি। এবং CME এক্সচেঞ্জে স্বর্ণ ব্যবসায়ীদের ভবিষ্যত পজিশনগুলো কীভাবে আচরণ করে তাও দেখা যাক, যেহেতু ট্রেডারদের করণীয় সম্পর্কিত সিওটি (COT) রিপোর্ট ব্যবহার করে পজিশনগুলোর বিশ্লেষণ আমাদের কাছে রয়েছে।

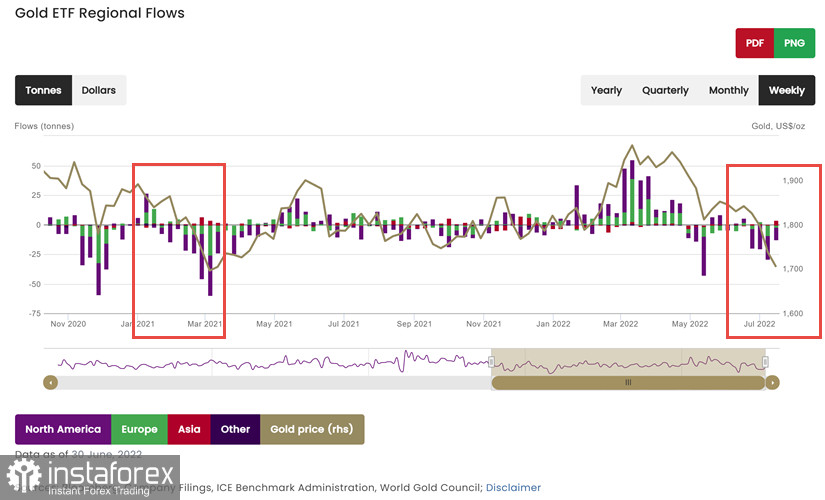

বহু বছরের পর্যবেক্ষণের উপর ভিত্তি করে, আমার দৃঢ় বিশ্বাস, মধ্যমেয়াদে, আমেরিকান বিনিয়োগকারীদের এবং ট্রেডারদের আচরণের উপর সুনির্দিষ্টভাবে স্বর্ণ সবচেয়ে বেশি প্রতিক্রিয়া দেখায়। অতএব, প্রথমত, আমরা উত্তর আমেরিকার এক্সচেঞ্জ-ট্রেডেড ফান্ড, তথাকথিত গোল্ড ইটিএফ (চিত্র ২) এ স্বর্ণের অন্তঃপ্রবাহ এবং বহিঃপ্রবাহ বিবেচনা এবং তুলনা করব।

চিত্র ২: গোল্ড ইটিএফ-এ স্বর্ণের বহিঃপ্রবাহ এবং অন্তঃপ্রবাহ

যদিও মাস এখনও শেষ হয়নি, এটা স্পষ্ট যে ২০২১ সালের শীতকালে, উত্তর আমেরিকার তহবিল থেকে বহিঃপ্রবাহ এখনকার তুলনায় অনেক বেশি শক্তিশালী ছিল। তারপর এক্সচেঞ্জ ট্রেডিং তহবিল ১১৭ টন সোনা হারিয়েছে, যার মধ্যে ১০২ টন মার্কিন যুক্তরাষ্ট্র থেকে প্রবাহিত হয়েছে। এখন ২০২২ সালের জুন-জুলাই মাসে, গোল্ড ইটিএফগুলি ৭৫ টন সোনা হারিয়েছে, এবং সবচেয়ে বেশি সংখ্যক লোকসান আবার মার্কিন যুক্তরাষ্ট্রের তহবিলে পড়েছে। পরিসংখ্যান তুলনামূলক, এবং, সম্ভবত, বাকি সময়ের জন্য পরিসংখ্যান সমান হবে, কিন্তু অন্তত আমরা দেখতে পাচ্ছি যে বর্তমান ক্ষতি এখনও ২০২১ সালের শীতের ক্ষতির চেয়ে বেশি নয়। এটি আমাদের জন্য ভালো।

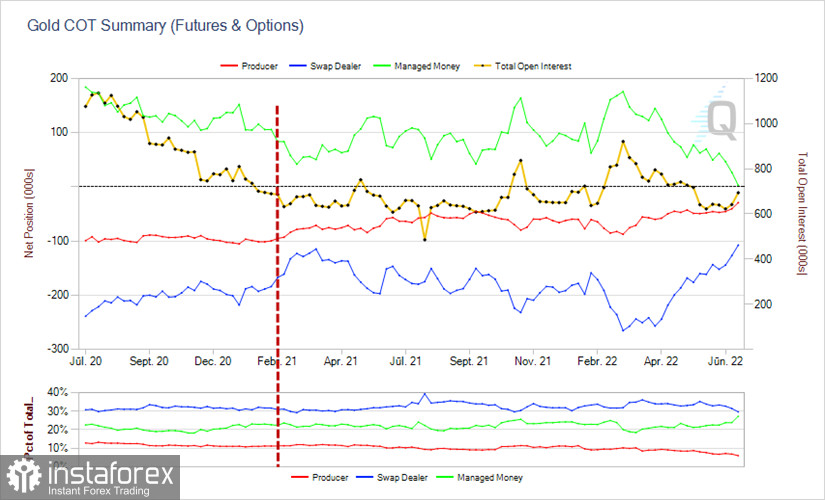

এখন ফিউচার মার্কেটের পরিস্থিতি বিবেচনা করা যাক, যা COT রিপোর্টের জন্য আমাদের কাছে পরিচিত। আমরা এখন যে পরিস্থিতি পর্যবেক্ষণ করতে পারি তা গত বছর (চিত্র ৩) যে প্যারামিটারগুলি ছিল তার থেকে উল্লেখযোগ্যভাবে আলাদা।

যদি আমরা ওপেন ইন্টারেস্ট সূচক দ্বারা প্রদর্শিত সরবরাহ এবং চাহিদা সম্পর্কে কথা বলি, তাহলে কোন বিশেষ পার্থক্য নেই। তখন এবং এখন OI ৭০০,০০০ চুক্তির কাছাকাছি, কিন্তু ব্যবসায়ীদের অবস্থানের কাঠামোর পার্থক্য খুবই তাৎপর্যপূর্ণ।

প্রথমত, এটি ব্যাখ্যা করা প্রয়োজন যে COT রিপোর্ট ব্যবসায়ীদের নিট ক্রেতা এবং নিট বিক্রেতাদের মধ্যে বিভক্ত করে। নিট ক্রেতাদের মধ্যে ম্যানেজড মানি গ্রুপের ব্যবসায়ীরা অন্তর্ভুক্ত, যারা মূলত অনুমানমূলক ট্রেডার এবং অন্যান্য রিপোর্টেবল (এই চিত্রে দেখানো হয়নি, কারণ এই প্রসঙ্গে সূচকগুলিকে উপেক্ষা করা যেতে পারে)। নিট বিক্রেতাদের মধ্যে রয়েছে সোয়াপ ডিলার এবং উৎপাদক ব্যবসায়ী, যারা মূলত তাদের ঝুঁকিপূর্ণ সম্পদকে সূরক্ষার কাজে ফিউচার মার্কেট ব্যবহার করে।

চিত্র ৩: কমিটমেন্ট অফ ট্রেডার্স রিপোর্ট – সিওটি (COT) প্রতিবেদন

সুতরাং, পরিস্থিতির পার্থক্য এই যে সেই সময়ে, উন্মুক্ত সুদের সূচকে, সোয়াপ ডিলার এবং উৎপাদক সরবরাহের ৪০% দখল করেছিল এবং ট্রেড্রারা চাহিদার ২৪% কভার করেছিল। এখন সোয়াপ ডিলার এবং উৎপাদক সরবরাহের ৩৬% কভার করে, যখন উন্মুক্ত সুদের মধ্যে ট্রেডারদের অংশ বেড়েছে ২৭.৩%। একই সময়ে, ট্রেডাররা, নিট ক্রেতা হওয়ায়, তাদের মোট পজিশন শূন্য, অর্থাৎ, তারা আসলে বিক্রেতা হয়ে উঠেছে। যেখান থেকে উপসংহারে উঠে আসে যে ট্রেডাররা মূল্যের পতনকে পুঁজি করতে চায় এবং শর্ট পজিশন খুলে দাম কমাতে চায়।

আমরা ২০১৮ সালের বসন্ত এবং গ্রীষ্মে একই রকম কিছু লক্ষ্য করতে পারি, যখন ম্যানেজড মানি ট্রেডাররা অনেক শর্ট পজিশন খুলেছিল এবং সামগ্রিকভাবে, এমনকি নেতিবাচক অঞ্চলে চলে গিয়েছিল, যার ফলে মূল্য $1400 থেকে $1250 কমে গিয়েছিল, কিন্তু তারপর ২০১৮ সালের অক্টোবর থেকে ২০২০ সালের জুলাই পর্যন্ত স্বর্ণ বৃদ্ধির দিকে চলে গেছে এবং $2,089-এ ঐতিহাসিক উচ্চতায় পৌঁছেছে (চিত্র ৪)।

চিত্র ৪: সোনার দামের গতিবিধি, সাপ্তাহিক টাইম-ফ্রেম

স্বাভাবিকভাবেই, যেকোন সাদৃশ্য আমাদের দ্বারা কিছু নির্দিষ্ট সংরক্ষণের সাথে গ্রহণ করা উচিত, বিশেষ করে বিবেচনা করা যে ইতিহাস সর্বদা কিছু ভিন্নতার সাথে নিজেকে পুনরাবৃত্তি করে।

যাইহোক, বর্তমান পরিস্থিতি বিবেচনায়, এটা অনুমান করা যেতে পারে যে সোনাকে নিচে ঠেলে দেওয়ার জন্য অনুমানমূলক ট্রেডারদের প্রচেষ্টা অব্যাহত থাকবে। একই সময়ে, দুই বছরের সাপোর্ট লেভেলে সোনার উপস্থিতি ব্যবসায়ীদের শর্ট পজিশন খোলার প্রচেষ্টা সীমাবদ্ধ করবে এবং ফিউচার মার্কেটে অনুমানমূলক ট্রেডারদের শর্ট পজিশন দ্রুত বন্ধ করার সম্ভাবনা দামে তীব্র বৃদ্ধি ঘটাতে পারে।

একই সময়ে, বর্তমান মান থেকে সোনার ক্রয় স্পষ্টভাবে প্রিম্যাচিউর হবে, যেহেতু মূল্য এখনও একটি বিপরীত প্যাটার্ন তৈরি করেনি যা আপনাকে লং পজিশন খুলতে দেয়। এই বিষয়ে, আমাদের এখন বর্তমান পরিস্থিতি সাবধানে পর্যবেক্ষণ করা ছাড়া কোন বিকল্প নেই, একটি নির্দিষ্ট দৃশ্যের বাস্তবায়ন মিস না করার চেষ্টা করা।

বৃহস্পতিবার, ইউরোপীয় সেন্ট্রাল ব্যাংকের বৈঠকের পর, যা অপ্রত্যাশিতভাবে পুনঃঅর্থায়নের হার একবারে ৫০ বেসিস পয়েন্ট বাড়িয়ে ০.৫% করেছে, সোনার দাম তার নিম্নস্তর থেকে ফিরে এসেছে। এটি ইউরোপীয় মুদ্রার মূল্যায়নের কারণে ডলারের পতনের ফলে, সেইসাথে ইসিবি থেকে নির্দিষ্ট দেশে আর্থিক নীতি স্থানান্তরকে সমর্থন করার জন্য একটি নতুন কর্মসূচির কারণে হয়েছিল। প্রয়োজনে, ইউরোজোন দেশগুলির খেলাপি ঋণ ক্রয়ের সম্ভাবনা ঘোষণা করে, সীমাহীন পরিমাণে অসুরক্ষিত ইউরো মুদ্রণ করে, আবারও রিজার্ভ মুদ্রার পুলকে গুরুত্ব না দিয়ে, প্রকৃতপক্ষে, ইসিবি আবারও ইউরোর মান কমিয়েছে। তবে আমার পরবর্তী নিবন্ধে এ বিষয়ে আরো বিস্তারিত কথা বলবো।

সাবধান ও সতর্ক থাকুন, মানি ম্যানেজমেন্টের নিয়ম মেনে চলুন!