লেনদেন সপ্তাহের শুরুতে বাজার বাড়ছে, তাই ক্রেতারা এই যুদ্ধে বিজয় উদযাপন করছে। তবে, দীর্ঘমেয়াদী দৃষ্টিভঙ্গি চ্যালেঞ্জিং রয়ে গেছে। অর্থনীতিবিদরা ভবিষ্যদ্বাণী করেছেন যে মুদ্রাস্ফীতির সাথে ফেডারেল রিজার্ভের যুদ্ধ তাদের পূর্বে ধারণার চেয়ে বেশি অর্থনৈতিক ক্ষতি করবে।

মুদ্রাস্ফীতি গভীর সংকট তৈরি করেছে: দুটি গবেষণা

2022 সালের শরত্কালে প্রশংসিত ওয়াশিংটন ডিসি BPEA অর্থনীতিবিদ সম্মেলনে উপস্থাপিত, যেটি 1970 সালে প্রতিষ্ঠার পর থেকে অনেক নোবেল বিজয়ীকে হোস্ট করেছে, কাগজপত্রগুলি বিশ্ব অর্থনীতির জন্য সামনের ঝুঁকিগুলির রূপরেখা দেয়৷ এবং যখন ষাঁড়গুলি গলানো উপভোগ করছে, বিশ্লেষকরা ততটা গোলাপী নন।

বেশ কয়েকটি গবেষণার সংক্ষিপ্ত সারাংশ সহ, দুটি বিতরণযোগ্য ব্যাঙ্ক, সরকার এবং অন্যান্য স্টেকহোল্ডারদের জন্য সতর্কতা রয়েছে। বিশেষ করে, অর্থনীতিবিদরা আত্মবিশ্বাসী যে মুদ্রাস্ফীতি নিয়ন্ত্রণে ফেডের লড়াই মার্কিন যুক্তরাষ্ট্র এবং বৈশ্বিক অর্থনীতিতে বর্তমানে প্রদর্শিত হওয়ার চেয়ে বেশি ক্ষতি করতে পারে।

8-9 সেপ্টেম্বর ব্রুকিংস ইনস্টিটিউশন সম্মেলনের জন্য প্রস্তুত করা একটি কাগজ অনুসারে, ফেড চেয়ারম্যান জেরোম পাওয়েল এবং তার সহকর্মীদের 2% মূল্যস্ফীতির লক্ষ্যে পৌঁছানোর জন্য উল্লেখযোগ্যভাবে বেকারত্ব বাড়াতে হতে পারে। তারা যে পরিসংখ্যানগুলি উদ্ধৃত করেছে তা প্রমাণ করে যে ফেডকে 2024 সালের শেষ নাগাদ মূল্যস্ফীতি তার 2% লক্ষ্যে নামিয়ে আনতে চাইলে বেকারত্বকে তার 4.1% পূর্বাভাসের উপরে ভালভাবে বাড়াতে হবে।

বিশেষত, বাণিজ্য বিভাগের ব্যক্তিগত ভোগ মূল্য সূচক (PCE) দ্বারা পরিমাপ করা সাধারণ মুদ্রাস্ফীতির পূর্বাভাস, 2024 সালের শেষের দিকে ছিল 2.2%, জুনে চার দশকের সর্বোচ্চ 6.8% এর তুলনায়। জুলাই মাসে PCE সূচক সামান্য কমেছে (মূল্য আগের বছরের তুলনায় 6.3% বেড়েছে)। শ্রম বিভাগের অধিক পরিচিত ভোক্তা মূল্য সূচক (সিপিআই) জুন মাসে 40 বছরের সর্বোচ্চ (9.1%) ছুঁয়েছে যা জুলাই মাসে 8.5% এ সামান্য স্খলিত হয়েছে।

যদিও মার্কিন অর্থনীতির জন্য একটি নরম অবতরণ এখনও প্রশ্নের বাইরে নয়, এটি শুধুমাত্র সবচেয়ে অনুকূল পরিস্থিতিতে অর্জন করা যায়, জনস হপকিন্স বিশ্ববিদ্যালয়ের অধ্যাপক লরেন্স বল, পাশাপাশি আন্তর্জাতিক মুদ্রা তহবিলের অর্থনীতিবিদ ড্যানিয়েল লি এবং প্রাচি মিশ্র তাদের নিবন্ধে লিখেছেন। অন্য কথায়, যদি সমস্ত বাজার অংশগ্রহণকারীরা প্রত্যাশিত আচরণ করে এবং অর্থনীতি একটি নতুন বৈশ্বিক বিপর্যয়ের দ্বারা নাড়া না দেয়।

"ফেড নীতিনির্ধারকদের পূর্বাভাস - মুদ্রাস্ফীতি লক্ষ্যমাত্রায় ফিরে আসবে, এবং বেকারত্ব সবেমাত্র 4.1% ছাড়িয়ে যাবে - শুধুমাত্র মোটামুটি আশাবাদী অনুমানের সাথে যুক্তিসঙ্গত," প্রফেসর লরেন্স বলের নেতৃত্বে একদল বিশেষজ্ঞ নোট করেছেন৷

এখন পর্যন্ত, ফেডের প্রতিক্রিয়া মধ্যপন্থী হয়েছে (তার নীতি আমাদের কাছে যতই বীভৎস মনে হোক না কেন), কারণ এটি তার স্বল্পমেয়াদী লক্ষ্যমাত্রার সুদের হার প্রায় শূন্য থেকে 2.25 শতাংশ পয়েন্ট বাড়িয়েছে। জুলাই মাসে, পাওয়েলের অধস্তনরা বিশ্বাস করেছিল যে মুদ্রাস্ফীতি নিয়ন্ত্রণে রাখতে, তাদের লক্ষ্যমাত্রার হার দেড় বছরে অতিরিক্ত শতাংশ পয়েন্ট এবং সম্ভবত পরের বছর একটি শতাংশ পয়েন্ট বৃদ্ধি করতে হবে।

ফলস্বরূপ, তারা, সেইসাথে বেশিরভাগ স্বাধীন অর্থনীতিবিদরা আশা করেছিলেন যে 2021 সালের মার্চ মাসে শুরু হওয়া মুদ্রাস্ফীতির বৃদ্ধি অস্থায়ী হবে, যা ষাঁড়গুলি এখন গণনা করছে।

নথিটি তিনটি কারণ চিহ্নিত করে কেন এই প্রত্যাশাগুলি কৌশলগতভাবে ভুল। প্রথমত, অপ্রত্যাশিত ঘটনা, যেমন ইউক্রেনের সংঘাত এবং মহামারীর কারণে সরবরাহ শৃঙ্খলে ক্রমাগত বাধা। দ্বিতীয়ত, মূল্যস্ফীতির ভিত্তি বা ভিত্তি স্তরে নির্দিষ্ট মূল্যের ধাক্কার (উদাহরণস্বরূপ, শক্তির দাম এবং গাড়ি) প্রভাব বিবেচনায় নিতে অক্ষমতা। পরিশেষে, শ্রমবাজারে উত্তেজনার সূচক হিসাবে বেকারত্বের হার (যা সম্প্রতি প্রাক-মহামারী স্তরে নেমে এসেছে) উপর ফোকাস করা হয়েছে, এবং শূন্যপদ এবং বেকারদের (V/U) খুব বেশি অনুপাতের উপর নয়, যার মধ্যে অবশ্যই, সূচক সহজতর, এবং তাই ফেড এর কাজ, কিন্তু সামান্য বাস্তবতা অনুরূপ.

2021 সালে শুরু হওয়া একটি খুব উচ্চ V/U অনুপাত ফেডারেল রিজার্ভ ব্যাঙ্ক অফ ক্লিভল্যান্ড সূচক দ্বারা পরিমাপ করা মাসিক মূল CPI মুদ্রাস্ফীতির তিন-চতুর্থাংশ বৃদ্ধিকে আরও ভালভাবে ব্যাখ্যা করতে পারে, যা নির্দিষ্ট শিল্পে অস্বাভাবিকভাবে বড় মূল্য পরিবর্তনের প্রভাবকে বাদ দেয়। আংশিকভাবে, ভোক্তাদের চাহিদা যা অর্থনীতিতে জ্বালানি দিয়েছিল, সেইসাথে শ্রমবাজারে উত্তেজনা, 2021 সালের মার্চ মাসে বিডেন প্রশাসন কর্তৃক গৃহীত US $ 1.9 ট্রিলিয়ন উদ্ধার পরিকল্পনা দ্বারা ব্যাখ্যা করা যেতে পারে। লেখকদের মতে এটি ছাড়া , বার্ষিক মাসিক মূল মূল্যস্ফীতি জুলাই মাসে প্রায় অর্ধেক হতো, 6.5% নয়। আমরা এক বছর আগে যা বলেছিলাম - প্যান্ট সমর্থন করার জন্য "সস্তা ডলার" এর বিশাল পুল প্রকাশ - প্রায় 3% মূল্যস্ফীতি যোগ করেছে।

নিবন্ধের লেখকরা স্বাভাবিকভাবেই সন্দেহ করেন যে ফেড তার লক্ষ্য অর্জন করতে সক্ষম হবে কিনা। এটি প্রাথমিকভাবে নির্ভর করে যে এমনভাবে চাহিদা কমানো সম্ভব কি না যাতে শূন্যপদের সংখ্যা হ্রাস পায়, কিন্তু বেকারত্ব বাড়ে না (ভি/ইউ অনুপাত তার প্রাক-মহামারী আদর্শে ফিরে আসা)। এটি করার জন্য, উৎপাদনে একটি পতন সংগঠিত করা প্রয়োজন, বজায় রাখার সময়, তবে, কর্মচারীদের আকাঙ্ক্ষা একটি জায়গায় ধরে রাখা।

প্রকৃতপক্ষে, এর জন্য প্রয়োজন ঠিক কী আর্থিক বাজারগুলি এত একগুঁয়েভাবে বিরোধিতা করে – বাজার এবং উৎপাদন হতাশাবাদ। এটা কি সম্ভব, ষাঁড়ের এমন চাপের সাথে, ভোক্তা এবং ব্যবসায়িকদের আশা করা যে উচ্চ মুদ্রাস্ফীতি দীর্ঘমেয়াদে বজায় থাকবে এবং ভবিষ্যতের জন্য তাদের ব্যয়ের জন্য এইভাবে পরিকল্পনা করবেন? আমি এটা সন্দেহ করি খুব বেশী।

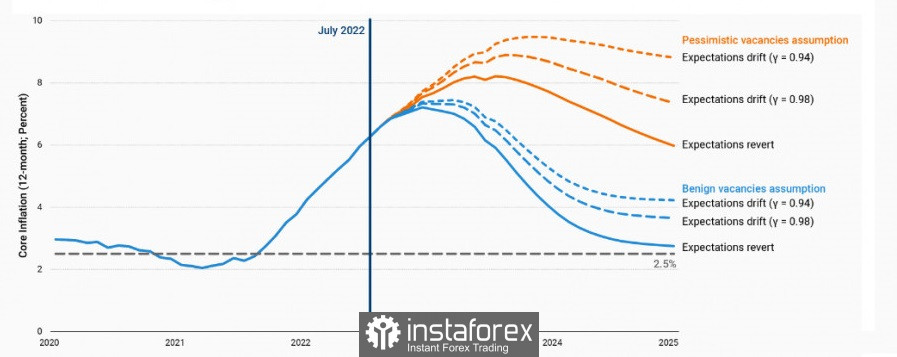

ভোক্তা এবং উৎপাদকদের মধ্যে V/U অনুপাত এবং দীর্ঘমেয়াদী মুদ্রাস্ফীতি প্রত্যাশা উভয় বিষয়ে আশাবাদী অনুমান সহ (এবং ধরে নিচ্ছি যে 4.1% বেকারত্বের জন্য ফেডের পূর্বাভাস সঠিক বলে প্রমাণিত হয়েছে), নথিটি ভবিষ্যদ্বাণী করে যে ফেড মূল মুদ্রাস্ফীতি প্রায় কমিয়ে দেবে 2024 সালের শেষ নাগাদ এর লক্ষ্যমাত্রা পর্যন্ত। তবে, V/U অনুপাত এবং মুদ্রাস্ফীতির প্রত্যাশা উভয় সম্পর্কে সবচেয়ে হতাশাবাদী অনুমানের অধীনে, মূল মুদ্রাস্ফীতি প্রায় 8.8%-এ বেড়ে যায় যদি বেকারত্ব মাত্র 4.1%-এ বেড়ে যায়।

প্রকৃতপক্ষে, আমি মনে করি যে যখন ষাঁড়ের টাকা ফুরিয়ে যায়, তখন বাজারে বেশ কয়েকটি ধারালো পতন ঘটবে, যেমনটি আগেও হয়েছে। এবং এটি এখনও প্যান্ট ছাড়া অনেক ঋণগ্রহীতা ছেড়ে অপ্রত্যাশিত যথেষ্ট পতন হবে. এর পরপরই, উৎপাদন খাতে হতাশা বিরাজ করবে, যা ফেডকে প্রায় 6-6.5% মূল মুদ্রাস্ফীতি অর্জন করতে দেবে, এর বেশি নয়। তবে, এটি বেশ কঠিন পথ হবে। লেখকরা বিশ্বাস করেন যে হয় মুদ্রাস্ফীতি উল্লেখযোগ্যভাবে বেশি থাকবে, অথবা আমাদের উচ্চ বেকারত্ব এবং অর্থনীতিতে উল্লেখযোগ্য মন্দা থাকবে, তবে সম্ভবত এই উভয় সূচকই আজকের সরকারী পূর্বাভাসের চেয়ে মাঝারিভাবে বেশি হবে।

পরিণতি শুধু মার্কিন যুক্তরাষ্ট্রেই জন্যই নয়

আরেকটি আকর্ষণীয় গবেষণা ছিল প্রাক্তন IMF প্রধান অর্থনীতিবিদ মরিস ওবস্টফেল্ডের একটি প্রতিবেদন, যিনি প্রিন্সটন ইউনিভার্সিটির হাওনান ঝৌ-এর সহ-লেখক, যিনি ডলারের অত্যধিক বৃদ্ধির কারণে অনেক উদীয়মান বাজার এবং উন্নয়নশীল দেশগুলির জন্য সমস্যার ভবিষ্যদ্বাণী করেছিলেন।

তাদের মতে, মহামারী চলাকালীন সরকারী খাত এবং উদ্যোগগুলির দ্বারা প্রধানত ডলারে ঋণ জমা হওয়ার কারণে এই অর্থনীতিগুলি বিশেষভাবে দুর্বল। 2021 সালের মাঝামাঝি থেকে ডলার উল্লেখযোগ্যভাবে শক্তিশালী হয়েছে এবং বিশ্বব্যাপী আর্থিক চক্র এখন সংকোচনের একটি পর্যায়ে রয়েছে।

তাদের অধ্যয়ন, দ্য গ্লোবাল ডলার সাইকেল, একটি পরিসংখ্যান মডেল ব্যবহার করে যা 26টি উদীয়মান অর্থনীতির ভেরিয়েবলগুলিকে ট্র্যাক করে ডকুমেন্ট করতে কীভাবে ডলারের মূল্যায়নের ফলে ধাক্কা অর্থনৈতিক মন্দার দিকে নিয়ে যায় - 1970 এর দশকের গোড়ার দিক থেকে বিশ্ব অর্থনীতির একটি বৈশিষ্ট্য, যখন ব্রেটন উডস স্থির বিনিময় হারের ব্যবস্থা ভেঙে পড়েছে।

উদীয়মান অর্থনীতিগুলি ডলারের চাপের বোঝা গ্রহণ করছে এমন অনুমান নিশ্চিত করা হয়েছে: COVID-19 মহামারী চলাকালীন সরকারী এবং ব্যবসায়িক খাতের ঋণ বৃদ্ধি ইএমডিইকে ডলারের মূল্যায়নের জন্য বিশেষভাবে দুর্বল করে তুলেছে। অধিকাংশ ঋণ চুক্তি প্রধানত ডলারে সমাপ্ত হয়। সুতরাং দেখা যাচ্ছে যে একটি শক্তিশালী ডলার তাদের দেশীয় অর্থনীতির আউটপুটের পরিপ্রেক্ষিতে তাদের ঋণের বোঝা বাড়ায়। এটি, উচ্চ সুদের হার এবং ধীর অর্থনৈতিক প্রবৃদ্ধির সাথে মিলিত হয় (যা সরকারী করের প্রাপ্তি এবং ব্যবসায়িক মুনাফা হ্রাস করে), EMDE-এর ঋণ পরিশোধ করা কঠিন করে তোলে।

নিজেই, ডলারের সর্বশেষ লাফ এখনও ব্যতিক্রমীভাবে বড় নয়, যদিও বার্ষিক বৃদ্ধি ভয়ঙ্কর দেখাচ্ছে। পরিস্থিতিটি জটিল যে এটি এমন একটি সময়ে ঘটছে যখন বিশ্ব অর্থনীতি মহামারী, ইউক্রেনের সংঘাত এবং মৌলিক পণ্যের মুদ্রাস্ফীতির সাথে সম্পর্কিত সরবরাহ শৃঙ্খলে ক্রমাগত বাধার সম্মুখীন হচ্ছে। এমনকি গার্হস্থ্য গ্রাহকদের জন্য, একটি ব্যয়বহুল ডলার শুধুমাত্র একটি প্লাস নয়।

এটি ডলারের মূল্যায়নের সাথে এই পর্বের নিন্দাকে বিশেষ করে বিষন্ন করে তুলতে পারে।

যাইহোক, লেখকরা এমন বিকল্পগুলির পরামর্শ দিয়েছেন যা দেশগুলি একটি শক্তিশালী ডলারের প্রতিকূল প্রভাব প্রশমিত করতে প্রয়োগ করতে পারে।

EMDEs প্রাথমিকভাবে তাদের ডলারের ঋণ কমিয়ে, তাদের বিনিময় হারে নমনীয়তা প্রদান এবং শক্তিশালী মুদ্রাস্ফীতি বিরোধী আত্মবিশ্বাসের সাথে কেন্দ্রীয় ব্যাঙ্ক তৈরি করে ক্রমবর্ধমান ডলারের বিরুদ্ধে তাদের প্রতিরক্ষা শক্তিশালী করতে পারে।

প্রকৃতপক্ষে, অনেক EMDE কেন্দ্রীয় ব্যাংক গত বছর তাদের সুদের হার বাড়াতে শুরু করেছে, ফেড এবং উন্নত অর্থনীতির অন্যান্য কেন্দ্রীয় ব্যাংকের চেয়ে। এটি, অফস্টফেল্ড অনুযায়ী, এই EMDE-কে আর্থিক সংকট থেকে কিছু সুরক্ষা প্রদান করা উচিত। এর জন্য মূল্য হবে জাতীয় জিডিপি বৃদ্ধিতে মন্থরতা - এমন একটি প্রভাব যা শুধুমাত্র জাপানই এড়াতে পেরেছে।

প্রথম গবেষণার লেখকদের থেকে ভিন্নমত পোষণ করা এই দল গবেষকরা বিশ্বাস করেন যে মহামারীর শুরুতে ফেডের ক্রিয়াকলাপ, অন্যান্য কেন্দ্রীয় ব্যাংকের ক্রেডিট লাইন সহ, সেইসাথে বিদেশী কেন্দ্রীয় ব্যাংকগুলিকে তাদের মার্কিন ট্রেজারি সিকিউরিটি বিক্রি করার অনুমতি দেওয়ার প্রক্রিয়া ছিল "বিশেষত বিশ্বব্যাপী আর্থিক বাজার স্থিতিশীল করার জন্য গুরুত্বপূর্ণ।" কিন্তু, লেখকরা অবিলম্বে নোট করেছেন, মুদ্রাস্ফীতি মোকাবেলায় স্বল্পমেয়াদী সুদের হার বৃদ্ধির সাথে "ফেড বেশ দেরিতে খেলায় নেমেছে"।

নথিটি ভবিষ্যদ্বাণী করে যে ফেড এবং উন্নত অর্থনীতির অন্যান্য কেন্দ্রীয় ব্যাংকগুলি সম্ভবত মুদ্রাস্ফীতি নিয়ন্ত্রণ করতে সক্ষম হবে, তবে সতর্ক করে যে কেন্দ্রীয় ব্যাংকগুলি যৌথভাবে একটি অপ্রয়োজনীয়ভাবে তীক্ষ্ণ বিশ্ব মন্দার কারণ হবে এমন একটি বিপদ রয়েছে।

যাইহোক, যদি ফেড মুদ্রাস্ফীতি মোকাবেলা করতে না পারে, তবে অন্যান্য ঝুঁকি দেখা দিতে পারে, এই জুটি লিখেছেন। অফস্টফেল্ড এবং ঝৌ এর মতে, এটি দীর্ঘমেয়াদে বৈশ্বিক অর্থনীতির জন্য ধ্বংসাত্মক হবে এবং মূল বৈশ্বিক রিজার্ভ কারেন্সি হিসেবে ডলারের ভূমিকাকে দুর্বল করতে পারে। উদাহরণস্বরূপ, 12 সেপ্টেম্বর পর্যন্ত ভারতে মূল্যস্ফীতি ক্রমবর্ধমান খাদ্যমূল্যের কারণে ইতিমধ্যে 7% ছাড়িয়ে গেছে, যখন বাংলাদেশ ইতিমধ্যেই ডলারের অভ্যন্তরীণ চাহিদা বন্ধ করার প্রয়াসে বিনিময় কার্যক্রম সীমিত করতে চলে গেছে।

সম্ভবত ব্যাংক অফ জাপানের গভর্নর হারুহিকো কুরোদা তার বিশ্বব্যাপী পরিকল্পনার জন্য এর চেয়ে ভাল মুহূর্ত বেছে নিতে পারতেন না। কারণ, সম্ভবত, 2023 সালের শেষে মুদ্রাস্ফীতি এখনও পরিকল্পিত পরিসংখ্যান ছাড়িয়ে যাবে। এবং শীতকালে ঊর্ধ্বমুখী সংশোধিত হলেও, উচ্চ ডলারের কারণে আমদানি হ্রাসের পাশাপাশি বৈশ্বিক চাহিদা হ্রাসের কারণে মার্কিন অর্থনীতিতে প্রভাব আরও শক্তিশালী হবে।

এই দুটি গবেষণাকে একসাথে যুক্ত করলে, ছবিটি খুব ভালো কিছু প্রদর্শন করে না। বিশেষ উদ্বেগের বিষয় হল এই বছরের শেষের দিকে, যা ইইউ এলাকায় সবচেয়ে বেশি জ্বালানি মজুদের জন্য দায়ী হবে, যা 2023 সালের গ্রীষ্মে জ্বালানি ফিউচারের দামকে প্রভাবিত করতে পারে। এর সাথে ইউক্রেনের সংঘাতের বৃদ্ধি, যা কৃষ্ণ সাগর থেকে শস্য সরবরাহকে প্রভাবিত করতে পারে এবং সার্বিয়া, ইসরায়েল এবং ইরানের সাথে জড়িত সংঘাতের সম্ভাব্য বৃদ্ধিকে প্রভাবিত করতে পারে। এবং আসুন করোনাভাইরাসের পরবর্তী প্রাদুর্ভাবের কথা ভুলে গেলে চলবে না, যা বাজারে ইতিমধ্যেই উত্তেজনাপূর্ণ পরিস্থিতিকে তাৎক্ষণিকভাবে জটিল করে তুলবে। খুব সম্ভবত, ফেডের জন্য মুদ্রাস্ফীতির লক্ষ্যমাত্রা, সেইসাথে বেকারত্ব, এখনও বাড়বে। এবং যদিও বাজারগুলি অবশ্যই মোকাবেলা করবে, ক্রেতারা আগামী দুই বছরে একটি কঠিন সময় পার করবে।