ফেডারেল রিজার্ভের আর্থিক নীতিমালায় কঠোরতা আরোপের চক্রের সমাপ্তির জন্য, তিনটি শর্তের মধ্যে একটি পূরণ করতে হবে। অথবা মুদ্রাস্ফীতি 2%-এর লক্ষ্যমাত্রায় নিয়ে আসতে হবে। অথবা মার্কিন অর্থনীতি মারাত্মক মন্দার সম্মুখীন হবে। অথবা অর্থবাজারে ব্যাপক বিশৃঙ্খলা শুরু হবে। এই ধরনের পরিস্থিতিতে, কেন্দ্রীয় ব্যাংককে বুঝতে হবে যে এই পথে অগ্রসর হওয়া বিপজ্জনক, কিন্তু অন্যদিকে মার্কিন স্টক সূচকের বর্তমান র্যালি এই ইঙ্গিত দেয় যে অর্থনীতি এবং বাজারের সবকিছু ঠিক আছে। বাজার স্পষ্টতই গোলাপী চশমা পরে আছে, যা EURUSD-কে র্যালির দিকে নিয়ে যাচ্ছে।

গত 13 সপ্তাহে মার্কিন যুক্তরাষ্ট্রে গ্যসোলিনের মূল্য কমে গিয়েছে, জ্বালানি তেলের মূল্য বছরের প্রথম দিকের স্তরে ফিরে এসেছে, নিউইয়র্ক ফেড মূল্যস্ফীতি হ্রাসের প্রত্যাশা করছে এবং ভোক্তা মূল্য শীর্ষস্তরে পৌঁছেছে। জুনের পরিসংখ্যান অনুযায়ী মুদ্রাস্ফীতির পরিমাণ ছিল 9.1%, তারপর থেকে এই সূচকের পতন শুরু হয়েছিল। বিনিয়োগকারীদের ঠেকিয়ে রাখা কঠিন হবে কারণ আগস্টে মূল্যস্ফীতি জুলাইয়ের তুলনায় কম হবে এবং সেপ্টেম্বরে আগস্টের তুলনায় কম হবে। যদি তাই হয়, কেন্দ্রীয় ব্যাঙ্কের আক্রমনাত্মকভাবে ফেডারেল সুদের হার বাড়ানোর প্রয়োজন নেই, এবং এর বর্তমান সিএমই ডেরিভেটিভস 4% -এর সর্বোচ্চ পূর্বাভাস খুব বেশি বলে মনে হচ্ছে। এটা কি মার্কিন ডলার বিক্রি করার সময়?

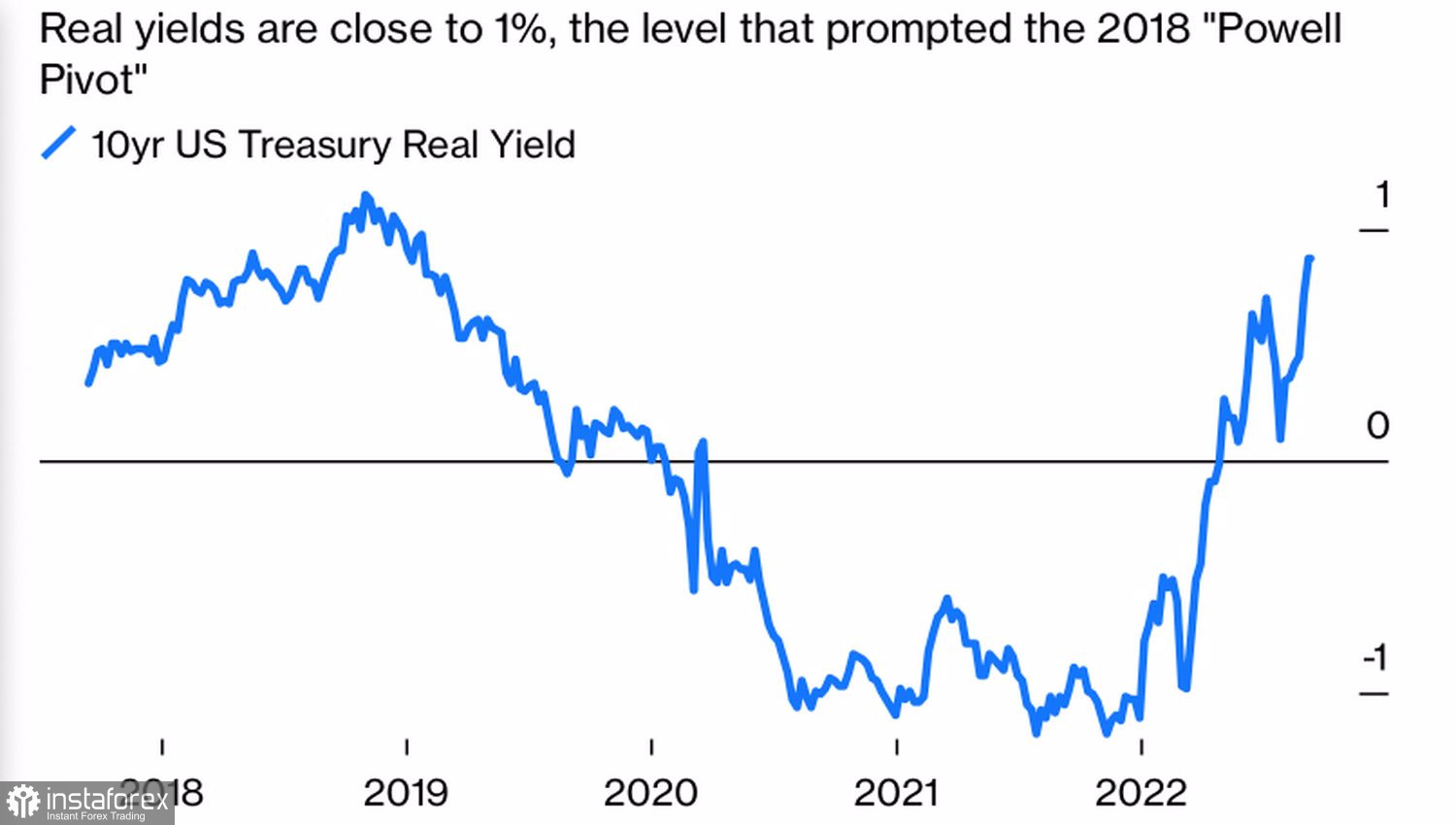

বাজারে এখনও 2023 সালে ফেডের ডোভিশ বা নমনীয় অবস্থানের আশা করা হচ্ছে, এবং মুদ্রাস্ফীতি থেকে 10-বছর মেয়াদী সুরক্ষিত টিআইপিএস ইয়েল্ড 1%-এ উত্থান আরও বিশ্বাসযোগ্য। ঘটনাটি হল যে 2015-2017 সালে ফেডারেল সুদের হারে ধারাবাহিক বৃদ্ধির পরে, কেন্দ্রীয় ব্যাংক 2018 সালে এটি কমাতে শুরু করে। এটি কি অনুরূপ গল্প বলে মনে হচ্ছে?

মার্কিন বন্ডের প্রকৃত ইয়েল্ডের গতিশীলতা

আমার মতে, না. চার বছর আগে, অর্থবাজারে ঝড় দেখা দিয়েছিল, এবং ফেড স্বীকার করেছে যে আর্থিক ব্যবস্থা খুব বেশি কড়াকড়ি আরোপ করা হচ্ছে। মুদ্রাস্ফীতি রোধ করার জন্য আর্থিক ব্যবস্থা কঠোর করা এখন বাধ্যতামূলক। পরিস্থিতি মৌলিকভাবে ভিন্ন, এবং কেন্দ্রীয় ব্যাংক এটির কোনো পরিবর্তন করতে যাচ্ছে না। FOMC কর্মকর্তারা ঐক্যবদ্ধভাবে একই কথা বলছেন। কিন্তু বাজারে তাদের কথার দাম দেয়া হচ্ছে না। বাজারের ট্রেডাররা রঙ্গিন চশমা পরে আছে এবং অবশ্যই তাদেরকে অসতর্কতার জন্য মূল্য দিতে হবে।

মূল্যস্ফীতি কমছে কি না তা প্রশ্ন নয়। প্রশ্ন হল, এটা কত দ্রুত কমছে? ভোক্তা মূল্য বৃদ্ধির হার 9% থেকে 5-6% এ নামিয়ে আনা 3-4% থেকে 2% -এ নামিয়ে আনার চেয়ে সহজ হতে পারে। শক্তিশালী শ্রমবাজারকে দোষ দিতে পারেন, যা মজুরি এবং মুদ্রাস্ফীতিকে বাড়াতে থাকবে। এই ধরনের পরিস্থিতিতে, ফেডারেল তহবিলের সুদের হার খুব দীর্ঘ সময়ের জন্য 4% -এ থাকার সম্ভাবনা রয়েছে এবং ফেডের প্রতিদ্বন্দ্বী কেন্দ্রীয় ব্যাঙ্কগুলো গৃহীত পদক্ষেপে পিছিয়ে থাকায় এটি মার্কিন ডলারকে সমর্থন দেবে।

ফলে, ফেডের পরিকল্পনা পরিবর্তন হবে না, আগস্ট মাসে মার্কিন যুক্তরাষ্ট্রে মুদ্রাস্ফীতি যতই কমে যাক না কেন। এই সূচকের বৃদ্ধি মার্কিন ডলারের বিপরীতে ইউরো বিক্রি চালিয়ে যাওয়ার ভিত্তি দেয়।

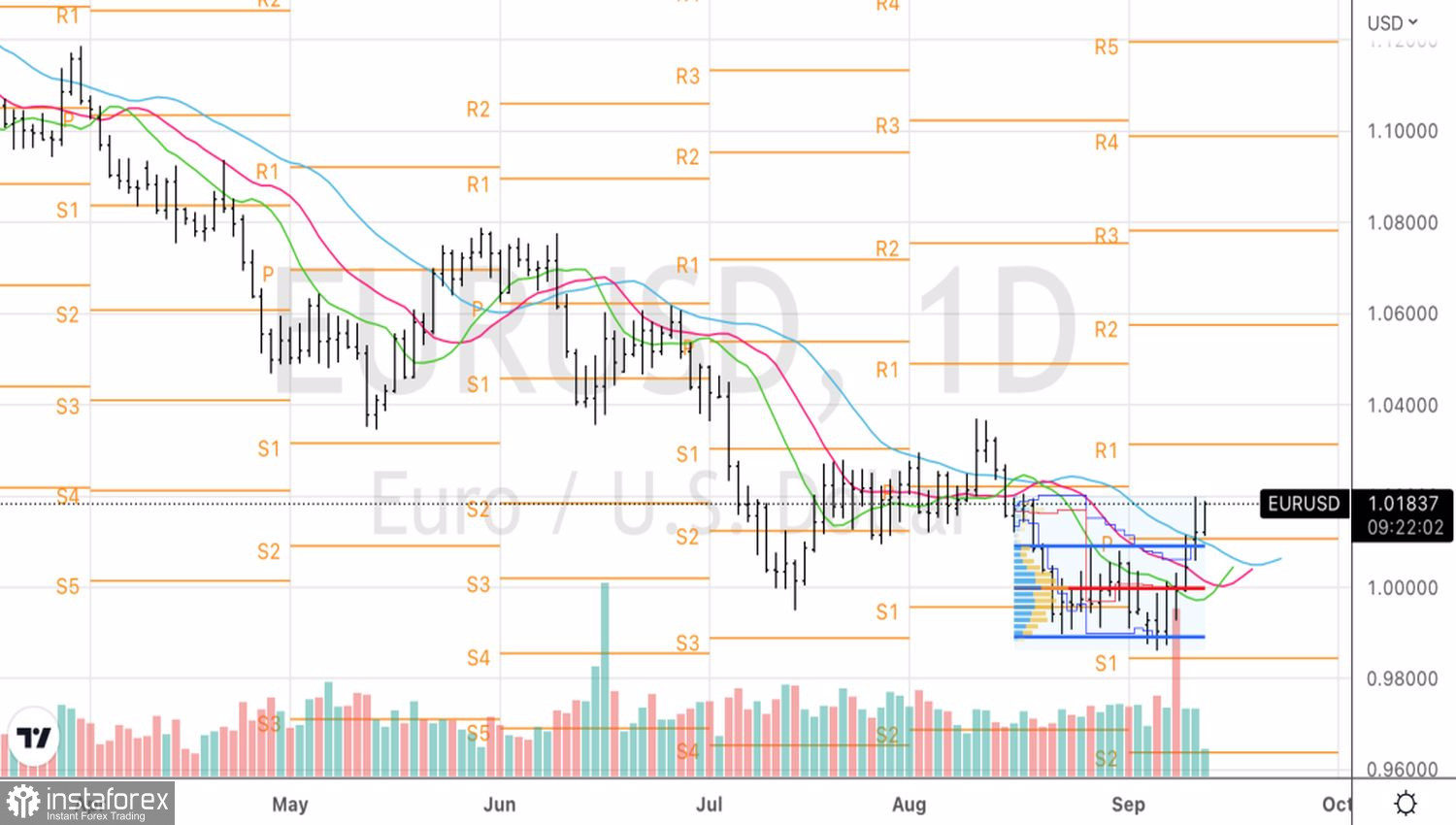

টেকনিক্যালি, দৈনিক চার্টে EURUSD পেয়ার দীর্ঘমেয়াদী নিম্নমুখী প্রবণতার সংশোধন রয়েছে। 1.022 এবং 1.03 এ পিভট স্তরের আকারে রেজিস্ট্যান্সে ঝড় তুলতে ক্রেতাদের অক্ষমতা তাদের দুর্বলতার প্রমাণ হবে এবং মার্কিন ডলারের বিপরীতে ইউরোতে শর্ট পজিশন খোলার কারণ হবে।