ক্রয় করতে চান এমন বিনিয়োগকারীদের মনোভাব বিশ্লেষণ করার পর এটা মোটামুটি বিশ্বের কাছে স্পষ্ট হয়ে উঠছে যে মার্কিন কেন্দ্রীয় ব্যাংকের কাছ থেকে নমনীয় মুদ্রানীতি (এবং ডলারের মূল্য) আশা করা মূল্যহীন। কেন্দ্রীয় ব্যাংকের পদক্ষেপের প্রতিক্রিয়ায়, বন্ডের আয় বেড়েছে। বাজারের জন্য এটা কী অর্থ বহন করে?

আপনার কৌশল কাজ করছে না? এবং তা কাজ না করার-ই কথা। ওয়াল স্ট্রিটের পতন আমাদের কী বলে?

ব্যবসায়ীরা বুঝতে শুরু করেছে যে তারা ফেডারেল রিজার্ভের ইতিহাসে আর্থিক অবস্থাকে শক্ত করার সবচেয়ে বড় প্রচেষ্টার মধ্যে রয়েছে। এতে বিশ্ববাজারের মনোভাব পরিবর্তনের সম্ভাবনা রয়েছে। কিন্তু এই সত্যের উপলব্ধি সমাজ ও রাজনীতিতে বিপজ্জনক উন্নয়নকেও হুমকি দেয়, কারণ উৎপাদক এবং পরিবার উভয়ই নতুন জীবনযাত্রার সাথে খাপ খাইয়ে নেওয়ার চেষ্টা করে।

এবং এখনও, বাজারের মানদণ্ড এবং আক্রমনাত্মক কেন্দ্রীয় ব্যাংকের হস্তক্ষেপের এক সপ্তাহ পরে, অর্থনীতিবিদদের মধ্যে বিভাজন বেশ ভালোভাবেই চলছে। এটি উদ্বেগজনক ছাড়া আর কিছুই নয়। দেখে মনে হবে যে বাজারগুলি পুরোপুরি উপলব্ধি করেছে যে ভবিষ্যত মুদ্রাস্ফীতির বিরুদ্ধে লড়াই করার জন্য কঠোর অবস্থার সাথে জড়িত এবং এর সাথে মন্দার ঝুঁকি বেড়েছে; কিন্তু যদিও এই চিন্তাশীল বিষয়গুলোকে এখন মঞ্জুর করা হয়, তবুও এই বাস্তবতাকে মোকাবেলা করার প্রচেষ্টার মধ্যে গভীর পার্থক্য রয়েছে। দেখা যাক পরিসংখ্যান আমাদের কী বলে।

বন্ড, এগিয়ে যাও!

বন্ডগুলি বাজারের জন্য সবচেয়ে গুরুত্বপূর্ণ সূচক, যেহেতু তারা স্টকের মূল্য উপাদান গঠন করে। এবং এখানে আমরা উন্নতি দেখছি, আরও কত কি!

এটা এখন স্পষ্ট যে 10-বছরের ট্রেজারি বন্ডের ফলনের নিম্নগামী প্রবণতা, যা পল ভলকারের নেতৃত্বে ফেড মুদ্রাস্ফীতিকে পরাজিত করার পর থেকে প্রতিষ্ঠিত হয়েছে, শেষ হয়েছে। "দুই শতাংশ মুদ্রাস্ফীতি থ্রেশহোল্ড অতিক্রম করতে অক্ষমতা" সম্পর্কে ফেডের অভিযোগ ইতিহাসের সম্পত্তি হয়ে উঠেছে।

2007 সালে একটি অনুরূপ পরিস্থিতি ইতোমধ্যেই তৈরি হয়েছিল, এক বছর পরে বিশ্বে বন্ধকী আবাসন সংকটের আগে। কিন্তু এর বিপরীতে যে ক্রেডিট সংকট দেখা দেয়, তা ট্রেজারি বন্ডের ফলন কমিয়ে দেওয়ার প্রভাব সৃষ্টি করে। এটি এখন সেরকম নয়: 2022 সালে উচ্চ মুদ্রাস্ফীতি এই ঐতিহাসিক ফেইন্টের পুনরাবৃত্তি করা কঠিন করে তুলবে।

প্রবণতা পরিমাপ করার অনেক উপায় আছে, আপনি প্রযুক্তিগত বিশ্লেষণের পছন্দের যে কোনও পদ্ধতি বেছে নিতে পারেন। এবং কোন যুক্তিসঙ্গত পদ্ধতির সাথে, আপনি লক্ষ্য করবেন যে প্রবণতাটি শেষ পর্যন্ত ভেঙে গেছে। ফেড চেয়ারম্যান জেরোম পাওয়েলকে ইতিমধ্যেই নতুন পল ভলকার বলা হচ্ছে, তাই হয়তো (শুধু হয়তো) তিনি একটি নতুন নিম্নগামী তরঙ্গ চালু করতে সক্ষম হবেন। তবে এটি একটি নতুন বৈশ্বিক চক্র হবে, আগেরটির পুনর্সূচনা নয়।

তির মধ্যে, সর্বপ্রথম যেটি সন্ধান করতে হবে তা হল বিভিন্ন ট্রেন্ডলাইন যা 1987 সালের ব্ল্যাক সোমবার থেকে 10 বছরের রিটার্নের উচ্চতাকে লিঙ্ক করতে পারে। আপনি দেখতে পাচ্ছেন, যে কোনও বিকল্প প্রবণতাকে ভেঙে দেয় এমন একটি বৃদ্ধি দেখায়। এবং গুরুত্বপূর্ণভাবে, নিম্ন উচ্চতার একটি সিরিজের পরে, বর্তমান চক্রটি আগের চক্রের শীর্ষের তুলনায় উল্লেখযোগ্যভাবে বেশি রিটার্নের স্তর চিহ্নিত করেছে। ব্যবসায়ীরা আর কৌশলের উপর নির্ভর করতে পারে না যা 1987 সাল থেকে কাজ করেছে, যা ব্যাখ্যা করে কেন ফেড কিংবদন্তি চেয়ারম্যানের ক্র্যাকডাউনের আশ্রয় নিচ্ছে।

ফলন এখন 200-দিনের মুভিং এভারেজের উপরে, যার মানে আমরা একটি একক স্পাইকের সম্মুখীন হচ্ছি না, কিন্তু একটি দীর্ঘমেয়াদী প্রবণতা। ভলকারের পর থেকে, ফলন এবং চলমান গড়ের মধ্যে ব্যবধান 1987 সাল থেকে আজকের তুলনায় অনেক বেশি ছিল, 1994 সালে, যখন ফেড, অ্যালান গ্রিনস্প্যানের অধীনে, আক্রমণাত্মক, পরীক্ষামূলক হার বৃদ্ধির একটি সিরিজ দিয়ে বাজারকে অবাক করেছিল। কিন্তু আজ যা গুরুত্বপূর্ণ তা হল অর্থের সবচেয়ে গুরুত্বপূর্ণ সূচকটি গত ২৮ বছরের প্রবণতাকে উল্টে দিয়েছে।

বাজারের জন্য আরেকটি শক্তিশালী সূচক ছিল বর্তমান বিক্রি-অফের কারণে ক্ষতি। বাজারে প্রতিষ্ঠিত অবস্থানের অর্থ হল নিম্ন স্তর থেকে ট্রেজারি ফলন বৃদ্ধি দামের উপর একটি বড় আঘাত নিতে পারে এবং এটি এই বছর শীর্ষে দেখা যাচ্ছে।

সুতরাং, বেসপোক ইনভেস্টমেন্ট গ্রুপ 1961 সাল থেকে 10-বছরের বন্ডের ধারকদের যে ক্ষতি হয়েছে তার একটি ক্যালেন্ডার বছরে সবচেয়ে বড় ক্ষতির একটি চার্ট সংকলন করেছে। এবং আপনার জন্য, নিশ্চিতভাবে, এটি একটি আবিষ্কার হবে না যে এই বছর বন্ডহোল্ডারদের ক্ষতি হয়েছে। ইতিমধ্যেই 1987 সালে বন্ডহোল্ডারদের ক্ষতি 4 পয়েন্ট অতিক্রম করেছে, যা সমস্ত গণনাযোগ্য বছরের মধ্যে সবচেয়ে বড় ক্ষতি দিয়েছে।

2022 এখনও তিন-চতুর্থাংশ শেষ হয়নি, এটি ইতিমধ্যেই ষাট বছরের মধ্যে বন্ড বিনিয়োগকারীদের জন্য সবচেয়ে খারাপ বছর।

এই খবরের মুখে আন্তর্জাতিক ব্যাংক সোসাইট জেনারেলের প্রধান বিনিয়োগ কৌশলবিদ আলবার্ট এডওয়ার্ডসের মতামত, একটি সুপরিচিত "ভাল্লুক"। তিনি অবশ্যই একটি দীর্ঘ সময়ের জন্য স্টক একটি নেতিবাচক দৃষ্টিভঙ্গি ছিল, কিন্তু একই সময়ে তার বন্ডের প্রতি অনুরাগ ছিল. 1990-এর দশকে জাপানে তার অভিজ্ঞতার উপর ভিত্তি করে তার মতামত ছিল যে মার্কিন যুক্তরাষ্ট্র এবং বাকি উন্নত অর্থনীতিগুলি একটি "বরফ যুগের" সম্মুখীন হচ্ছে যেখানে ফলন ধারাবাহিকভাবে কম ছিল।

আপনি জানেন যে অর্থনীতিবিদদের একটি বড় অংশ ছিল যারা উচ্চ আয়ের যুগের শেষের ভবিষ্যদ্বাণী করেছিল। আচ্ছা, কখনই না বলতে নেই। এতদিন ধরে বরফ যুগের আখ্যানকে বাঁচিয়ে রেখেছিল এমন যুগ-পুরোনো স্থবিরতার থিমটি একটি মৃত্যু ঘা মোকাবেলা করা হয়েছিল যখন রাজনীতিবিদরা আঁটসাঁট আর্থিক কাঠামোটি ফেলে দিতে শুরু করেছিলেন। সম্প্রতি অবধি, অর্থনৈতিক মতাদর্শ তাদের রাজস্ব কৃচ্ছ্রতা পরিত্যাগ করতে বাধা দেয়। এটি কেন্দ্রীয় ব্যাংকগুলিকে অত্যধিক বিস্তৃত মুদ্রানীতি দিয়ে অর্থনৈতিক শূন্যতা পূরণ করতে বাধ্য করেছে। সেই দিনগুলি শেষ হয়ে গেছে এবং আক্রমনাত্মক আর্থিক কার্যকলাপ রাজত্ব করছে, এই মুহুর্তে ইউকেতে সবচেয়ে উল্লেখযোগ্য।

উল্লেখ্য, এডওয়ার্ডসই এখন প্রথম ঘোষণা করেছেন যে বন্ড ইল্ড আইস এজ শেষ। তিনি বিশ্বাস করেন যে বন্ডের ফলন বাড়তে থাকবে। যাইহোক, এর অর্থ এই নয় যে তিনি এখন স্টকটিকে ইতিবাচকভাবে মূল্যায়ন করেন, মোটেই না। শেয়ারবাজার তার মতে কঠিন সময়ের মুখোমুখি।

এডওয়ার্ডস বিশ্বাস করেন যে ফেড এবং অন্যান্য কেন্দ্রীয় ব্যাংকের নতুন নীতি উচ্চ প্রবৃদ্ধি, উচ্চ মুদ্রাস্ফীতি এবং বক্ররেখা জুড়ে উচ্চ সুদের হারের দিকে পরিচালিত করবে। বিনিয়োগকারীদের জন্য সস্তা ডলার পার্টি শেষ. দ্য গ্রেট মেল্ট শুধু বরফ যুগে বরফ গলবে না, বিনিয়োগকারীদেরও রিটার্ন দেবে।

আয় বিপরীত - বন্ড অস্বাভাবিক আচরণ করছে

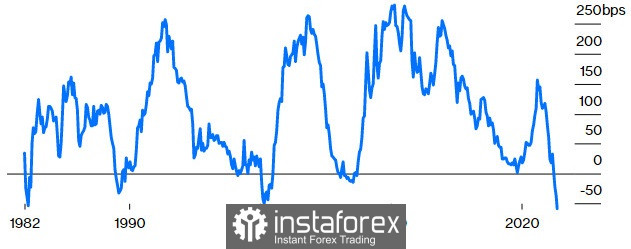

সবকিছু নরকে যাচ্ছে এমন ভাবার আরেকটি কারণ হল যে আমাদের কাছে এখন চরম মাত্রার ইল্ড কার্ভ ইনভার্সশন রয়েছে: দশ বছরের ফলন এখন দুই বছরের ফলনের চেয়ে কম, যদিও ডিফল্টভাবে এটি বেশি - অতিরিক্ত অনিশ্চয়তার কারণে ভবিষ্যতে দূরবর্তী বিনিয়োগের সাথে তা যুক্ত।

যখন বক্ররেখা উল্টে যায়, তখন এটি সাধারণত মন্দার সূচক হিসাবে দেখা হয়। এটিও একটি চিহ্ন যে বাজার বিশ্বাস করে যে ফেড দীর্ঘমেয়াদে প্রবৃদ্ধি মন্থর করার জন্য স্বল্প মেয়াদে উল্লেখযোগ্যভাবে হার বাড়িয়ে এটিকে অতিরিক্ত করতে চলেছে।

এটা তাৎপর্যপূর্ণ যে ফলন বক্ররেখা এখন 40 বছরেরও বেশি সময়ে প্রথমবারের মতো 50 বেসিস পয়েন্টের বেশি হয়ে গেছে, যা 1982, 1998 এবং 2000-এর মানকে ছাড়িয়ে গেছে (এটি কোন কাকতালীয় নয় যে ভলকার মুদ্রাস্ফীতি মোকাবেলায় হার বাড়ানোর আশ্রয় নিয়েছিলেন ) আপনি গ্রাফ থেকে দেখতে পাচ্ছেন, বক্ররেখাটি তখন থেকে আরও একটু খাড়া হয়ে উঠেছে, তাই বাজারের মূল ধারণাটি পরিষ্কার।

বন্ড মার্কেট এত উদ্বিগ্ন কেন?

স্পষ্টতই, 1980 সালের গ্রীষ্মে ভলকারের পর থেকে যোগ করা বেসিস পয়েন্টের সংখ্যার পরিপ্রেক্ষিতে এটি ফেডের দ্বারা সবচেয়ে দ্রুত কঠোরকরণের কারণে (তাই আপনি ধরে নিতে পারেন যে বর্তমান পরিস্থিতি ভলকারের সময়ের তুলনায় অনেক বেশি কঠোর)। ফেড থেকে রেট বৃদ্ধির আরও দুটি আক্রমনাত্মক ঘটনা ছিল - ডিসেম্বর 1972 এবং ফেব্রুয়ারী 1999 সালে। যাইহোক, এই দুটি সময়কালের মুনাফা এখনকার মতো অত্যন্ত বিপরীতমুখী ছিল না।

তাই গত চার দশকের দৃষ্টিকোণ থেকে এবারের সবকিছু সত্যিই ভিন্ন। এটি মার্কিন অর্থনীতিতে আগে যা ঘটেছিল তার থেকে এতটা আলাদা নয়, তবে বাজারে কাজ করা বেশিরভাগ ব্যবসায়ীরা যে নিয়মগুলি এখন বেঁচে থাকতে শিখেছে তা এখনও কাজ করে না।

এটা আসলে কতটা খারাপ?

এখন থেকে ফেডকে কতদূর রেট বাড়াতে হবে সে সম্পর্কে অনেক মতামত রয়েছে, কিন্তু গুরুত্বপূর্ণ প্রশ্ন হল কীভাবে এমন একটি স্তরে পৌঁছানো যায় যেখানে শেষ পর্যন্ত একগুঁয়ে ক্রেতাদের বশীভূত করার জন্য হার যথেষ্ট সীমাবদ্ধ হয়ে যায়।

সাধারণ তত্ত্ব হল যে ফেডারেল তহবিল অবশ্যই মূল্যস্ফীতির হার অতিক্রম করতে হবে। যদি তাই হয়, তাহলে "আমরা পেয়েছি": বুলিশ সেন্টিমেন্ট কাটিয়ে ওঠার সাথে এই সমস্ত বাজে কথা টেনে নিয়ে যাচ্ছে। উভয় ফেডারেল তহবিল হার এবং 10-বছরের ফলন এখনও মুদ্রাস্ফীতির হারের নীচে, প্রকৃত হার এখনও নেতিবাচক। অন্য কথায়, আপনি এক বছরেরও কম সময় ধরে যে বৃদ্ধিগুলি লক্ষ্য করছেন - সেগুলির সবগুলি এখনও মুদ্রাস্ফীতির থ্রেশহোল্ড অতিক্রম করার আকারে একটি বাস্তব ফলাফল নিয়ে আসেনি।

ঐতিহাসিকভাবে, 1970-এর দশকের মাঝামাঝি বার্নস যুগ থেকে সাধারণ ভোক্তা মূল্যস্ফীতির তুলনায় এই মূল হারগুলির কোনোটিই এত কম ছিল না। এবং যে কিছু বলে.

স্বাভাবিকভাবেই, এই ধরনের পরিস্থিতি "তাহলে আর কতক্ষণ?" বিষয়ে উত্তপ্ত আলোচনার কারণ হতে পারে না। হায়রে, মতামতগুলি বেশ বৈচিত্র্যময় - এমনকি ফেড কর্মকর্তাদের মধ্যেও।

তারা ব্যাঙ্ক অফ ইংল্যান্ড মনিটারি পলিসি কমিটি দ্বারা প্রতিধ্বনিত হয়, যেটি বৃহস্পতিবার তিনটি মতামতে বিভক্ত হয়েছিল এখন কি হার হওয়া উচিত; একজন সদস্য 25 বেসিস পয়েন্ট বৃদ্ধির পক্ষে ভোট দিয়েছেন, তিনজন 75 বেসিস পয়েন্টের পক্ষে ভোট দিয়েছেন এবং পাঁচটি - সংখ্যাগরিষ্ঠের জন্য প্রয়োজনীয় ন্যূনতম - 50 বেসিস পয়েন্ট বেছে নিয়েছে। ফলস্বরূপ, সিকিউরিটিজ ফলন বেড়েছে, কিন্তু পাউন্ড এখনও ডলারের বিপরীতে আরও 37-বছরের সর্বনিম্নে নেমে আসতে সক্ষম হয়েছে। বিষয়টি বিশ্লেষকদের উদ্বিগ্ন।

অবশ্যই, আসুন ভুলে গেলে চলবে না যে যুক্তরাজ্যের একটি নতুন সরকার কাজ করার কারণে রাজস্ব ও মুদ্রানীতির দ্বন্দ্বের সাথে একটি বিশেষ সমস্যা রয়েছে। এখন BoE হতাশাজনক অর্থনৈতিক অবস্থা থাকা সত্ত্বেও ব্যবস্থা কঠোর করতে বাধ্য হয়েছে কারণ লিজ ট্রাসের নেতৃত্বে নতুন সরকার বলছে যে তারা রাজস্ব ব্যয় শুরু করতে চলেছে, শক্তি সঙ্কটের প্রভাবগুলি প্রশমিত করার জন্য ট্যাক্স কমানো এবং সহায়তার হ্যান্ডআউটগুলিতে মনোনিবেশ করছে৷ তারা কি সহাবস্থান করবে নাকি ব্রিটিশ আর্থিক কর্তৃপক্ষ একে অপরকে বাতিল করবে, একটি পতন তৈরি করবে? শুধুমাত্র সময় বলে দেবে. অন্ততপক্ষে, ট্রাস নিজেকে একজন নমনীয় রাজনীতিবিদ হিসাবে প্রমাণ করেছেন, বর্তমান এজেন্ডার সাথে সামঞ্জস্য করতে সক্ষম, তবে এটি শেষ পর্যন্ত তার বিরুদ্ধে কাজ করতে পারে।

জাপান এই গতিশীলতার বৈচিত্র্য থেকে ভুগছে।

ব্যাংক অফ জাপান এবং অর্থ মন্ত্রণালয় ঐতিহ্যগতভাবে মতবিরোধে রয়েছে। প্রত্যাশিত ফেড রেট বৃদ্ধির পর, BOJ নিশ্চিত করেছে যে এটি আর্থিক নীতি পরিবর্তন করার জন্য কিছুই করছে না, যা বিশ্বের সবচেয়ে শিথিল রয়ে গেছে। এটি ইয়েনকে সমর্থন করার জন্য 24 বছরে প্রথমবারের মতো মন্ত্রককে হস্তক্ষেপ করতে প্ররোচিত করেছিল, মুদ্রাটিকে গত সপ্তাহে শুরু হওয়া স্তরে ফিরিয়ে আনে। যাইহোক, শেষ পর্যন্ত, জাপান এই ধরনের নীতি থেকে উপকৃত হতে পারে যদি তারা নিজেকে উত্থাপন করা থেকে বিরত থাকে।

সুইস ন্যাশনাল ব্যাংক 50 বেসিস পয়েন্ট বৃদ্ধির সাথে দেখা করেছে এবং সম্মত হয়েছে, যার অর্থ এটি নেতিবাচক বেস রেট সহ দেশগুলির র্যাঙ্ক ছেড়ে যাচ্ছে। এটি একটি ঘটনা ছিল, কারণ সুইজারল্যান্ড হল ইউরোপের কেন্দ্রে একটি নিম্ন-মুদ্রাস্ফীতির আশ্রয়স্থল, এবং এর মুদ্রাকে ইয়েনের মতোই নিরাপদ আশ্রয় হিসাবে বিবেচনা করা হয়। কিন্তু ইয়েনে হস্তক্ষেপের জন্য ধন্যবাদ এবং একটি পরিবেশ যেখানে অন্যান্য কেন্দ্রীয় ব্যাঙ্কগুলি আরও বেশি আক্রমনাত্মকভাবে কাজ করেছে, ইয়েন বেড়েছে, যখন অসমর্থিত ফ্রাঙ্ক পড়ে গেছে। এবং আপনি যদি এই মুহূর্তে আমি যা ভাবছি সেই একই কথা ভাবছেন, তাহলে আপনিও চিন্তিত যে ইয়েন কেন্দ্রীয় ব্যাংকের দ্বারা সমর্থিত ছিল এবং ফ্রাঙ্ক একটি দ্বারা সমর্থিত হয়েছিল তখন যা ঘটতে হয়েছিল তার ঠিক বিপরীত যা ঘটছে। হার ঐতিহাসিকভাবে গুরুত্বপূর্ণ বৃদ্ধি.

দিকটি স্পষ্ট, তবে কেন্দ্রীয় ব্যাংকগুলির মধ্যে পার্থক্য এখনও বড় এবং একটি বড় বাজার প্রতিক্রিয়া সৃষ্টি করতে পারে। অনুমানের উপর যেকোন ধরণের জল্পনা-কল্পনার জন্য এটি একটি বিপজ্জনক পরিবেশ। এবং এটি অবশ্যই এমন একটি পরিবেশ নয় যেখানে প্রযুক্তিগত বিশ্লেষণ বড় সময় ফ্রেমে ভাল কাজ করে।

ঋণ এবং মার্জিন একটি ভারী বোঝা

একটি শক্তিশালী ডলার (20 বছরের মধ্যে সবচেয়ে শক্তিশালী) মানে সাধারণত মার্কিন ক্রেডিট এর উপর কঠোর শর্ত। রপ্তানিকারকদের জন্য বিক্রি করা কঠিন, উৎপাদনকারীদের জন্য উৎপাদন করা কঠিন, ব্যবসায়ীদের জন্য ব্যবসা করা কঠিন।

কিন্তু এখন পর্যন্ত ক্রেডিট মার্কেট কোণায় নীরবে নিশ্চুপ। উচ্চ-ফলন স্প্রেড - একটি অতিরিক্ত ঝুঁকি যা দুর্বল ঋণে অনুভূত হয় - বেড়েছে, কিন্তু ডলারের শক্তির কারণে খুব বেশি নয়। প্রথমত, এর জন্য আমাদের ব্যাংকগুলোকে ধন্যবাদ জানাতে হবে, যারা গত দুই বছরে সরকারের কাছ থেকে কম সুদের ঋণ থেকে যথেষ্ট অর্থ সংগ্রহ করেছে।

কিন্তু কি হবে যদি এবং যখন অতীত থেকে ডলারের সরবরাহ শেষ পর্যন্ত শেষ হয়ে যায়? ঋণের হার আকাশচুম্বী হবে, ব্যবসায়ীদের নিরুৎসাহিত করবে এবং প্রকৃত খাতের উৎপাদকদের সঞ্চয়, সংরক্ষণ, আবার সংরক্ষণ করতে... এবং দাম বাড়াতে বাধ্য করবে। ওহ হ্যাঁ, প্রকৃত মুদ্রাস্ফীতি এখনও এগিয়ে আছে, আমার বন্ধুরা!

উদীয়মান বাজারগুলিতে পরিস্থিতি আরও জটিল (যাতে, যদিও, ঐতিহ্যের বিপরীতে, ক্রিপ্টোকারেন্সিগুলি ইতিমধ্যেই দায়ী করা যেতে পারে)।

উদীয়মান বাজারের মুদ্রাগুলি কিছু সময়ের জন্য চাপের মধ্যে রয়েছে, এবং অনেক ক্ষেত্রে কেন্দ্রীয় ব্যাংকগুলি ফেডের তুলনায় অনেক আগে বৃদ্ধি পেয়েছে। একটি শক্তিশালী ডলার স্পষ্টতই উদীয়মান বাজারে ডলার-বিন্যস্ত ঋণের জন্য খারাপ, কারণ এটি সরাসরি পরিশোধ করা আরও ব্যয়বহুল করে তোলে। একটি শক্তিশালী ডলার সাধারণত উদীয়মান বাজারে উচ্চ ক্রেডিট স্প্রেড বোঝায়। এবং এখনও, উদীয়মান বাজার ঋণ সবেমাত্র কমেছে যখন ডলার বেড়েছে। এই মুহূর্তে, ডলার এবং উদীয়মান বাজারের স্প্রেডের মধ্যে সম্পর্ক মার্কিন উচ্চ-ফলন স্প্রেড প্যাটার্নের মতো।

এটি এমন একটি ঝুঁকি যা অনেকেই নিতে ইচ্ছুক। উদীয়মান বাজার দেশগুলি স্থানীয় মুদ্রার জন্য দেশীয় বাজার তৈরি করতে এবং ডলার ঋণের উপর তাদের নির্ভরতা কমাতে গত এক দশক ধরে কাজ করেছে, কিন্তু উন্নয়নশীল দেশগুলিতে সম্ভাব্য ঋণ সংকটের আশঙ্কা বাস্তবে রয়ে গেছে।

কোম্পানির রাজস্ব অতিমাত্রায়

মার্কিন স্টক মার্কেট এখনও জুনের নিম্নস্তরের উপরে রয়েছে। কিন্তু তৃতীয় ত্রৈমাসিকের জন্য আয়ের তথ্য প্রকাশের পরেও কি পরিস্থিতি অব্যাহত থাকবে, যখন কোম্পানিগুলি তাদের লাভের বিষয়ে রিপোর্ট করবে এবং পূর্বাভাস দেবে - বা এর অভাব? তৃতীয় ত্রৈমাসিকের অনুমানগুলি নিম্নমুখী সংশোধিত হয়েছে, যেমনটি সাধারণত হয়, তবে এটি বেশ উচ্চই থেকে যায়, সম্ভবত কম হারে ঋণের ভিত্তিতে। তাই পরিচালকরা এখনও আশা করছেন যে S&P 500 কোম্পানির মুনাফা পরের বছর বাড়বে, যখন স্বাধীন অর্থনীতিবিদরা ইতিমধ্যেই শঙ্কা বাজাচ্ছেন: কোম্পানিগুলির পূর্বাভাস খুব আশাবাদী৷

সামগ্রিকভাবে, এখন পর্যন্ত, শেয়ার প্রতি S&P 500 আয় $226.50 হবে বলে আশা করা যেতে পারে, যা সর্বোচ্চ থেকে 0.7% নীচে, যখন S&P 500 শেয়ার প্রতি আয় পরবর্তী বছর আরও বেশি ক্ষতিগ্রস্থ হবে, মাঝামাঝি সময়ে শীর্ষের তুলনায় 3% এরও বেশি হ্রাস পাবে। গ্রীষ্ম

ফোর্ড মোটর, ফেডেক্স, জেনারেল ইলেকট্রিক সহ প্রধান সংস্থাগুলি, সেইসাথে রাসায়নিক সংস্থাগুলি, ভোগ্যপণ্য সংস্থাগুলি সম্প্রতি লাভের সতর্কতা জারি করেছে৷ এই প্রক্রিয়ার সবচেয়ে খারাপ দিক হল যে তাদের পূর্বাভাসগুলি বাজারের তীব্র প্রতিক্রিয়া বিবেচনা না করেই মসৃণ চার্টের উপর ভিত্তি করে। এখন যোগ্য বিনিয়োগকারীরা ভাবছেন যে খারাপ খবরটি ইতিমধ্যে মূল্য বিবেচনায় নেওয়া হয়েছে কিনা। অনেক বিশ্লেষক বিশ্বাস করেন যে প্রারম্ভিক মুনাফা এবং ক্ষতির রিপোর্টে বাজারের প্রতিক্রিয়া ইঙ্গিত দেয় যে অর্থনৈতিক কার্যকলাপের মন্থরতা মূল্য বিবেচনায় নেওয়া থেকে অনেক দূরে, যার মানে হল যে অগ্রণী অর্থনৈতিক সূচকগুলির নীচে না দেখা পর্যন্ত পূর্বাভাস হ্রাস পাবে৷ আমরা এখনও সেখানে নেই.

আরেকটি প্রতিবন্ধকতা হবে গত মাসে গৃহীত মুদ্রাস্ফীতি হ্রাস আইনের প্রভাব। জেপিমরগান চেজ বিশ্লেষকরা ইতিমধ্যেই আশা করছেন যে 2023 সালে আইনটি প্রতি শেয়ার প্রতি $4 থেকে $5 কমিয়ে আনবে, মূলত প্রতি বছর $1 বিলিয়নের বেশি বই মুনাফা সহ কোম্পানিগুলির জন্য ন্যূনতম 15% ট্যাক্স এবং শেয়ার পুনঃক্রয়ের উপর এক শতাংশ আবগারি কর। .

এখন যেহেতু ফেডের হাকিমি নির্দেশনা বাজারগুলি মেনে নিয়েছে, স্টক সেক্টরের মনোযোগ মুনাফার দিকে সরে যাবে৷ ফলস্বরূপ, S&P 500 ইতিমধ্যেই জুন থেকে তার সর্বনিম্ন স্তরে বন্ধ হয়ে গেছে, এবং অনেক বিশ্লেষক বিশ্বাস করেন যে এটি জুনের নিম্নতম স্তরের পরীক্ষা করবে। এবং তার পরেও, স্টক রিটার্নের পূর্বাভাস নিম্নমুখী হওয়া উচিত।

আয়ের অনুভূতি ইতিমধ্যেই অনেক ক্ষতিগ্রস্থ হয়েছে: গ্রীষ্মকালে শেয়ার প্রতি আয়ের ঊর্ধ্বগামী সংশোধনের হার পূর্ববর্তী সংকটগুলির নিম্নতম (প্রায় 30%) কাছাকাছি ছিল। সাধারণত, স্টক মার্কেটে তীব্র চাপের সময়, S&P 500 এবং রাসেল 2000-এর প্রধান নিম্নস্তর EPS পূর্বাভাস আবার ইতিবাচক হওয়ার 3-6 মাস আগে সেট করা হয়। এটিও লক্ষণীয় যে ঊর্ধ্বমুখী সংশোধন স্তর পুনরুদ্ধার করতে শুরু করে এবং সেপ্টেম্বরের শুরুতে আবার 50% এর কাছাকাছি ছিল। তারপরে আমরা সতর্ক করেছিলাম যে এটি একটি স্বল্পমেয়াদী উত্থান, এবং আমরা ঠিক ছিলাম।

যে আয় মন্দার আশঙ্কা ছিল তা দ্বিতীয় প্রান্তিকের ফলাফলকে প্রভাবিত করেনি, যা স্টক মার্কেটের গ্রীষ্মকালীন প্রবণতায় তা অবদান রেখেছিল। কর্পোরেট আমেরিকা কি তৃতীয় প্রান্তিকে এই কৌশলটি পুনরাবৃত্তি করতে সক্ষম হবে? আমার মতামত হল যে রাশিয়ায় মবিলাইজেশনের মধ্যে, এর সম্ভাবনা শূন্য হওয়ার সম্ভাবনা রয়েছে।