আমি পূর্বে এই বছর যুক্তরাজ্য, ইউরোপীয় ইউনিয়ন এবং মার্কিন যুক্তরাষ্ট্রের কেন্দ্রীয় ব্যাংকগুলি থেকে কী প্রত্যাশা করতে হবে তা অনুমান করার চেষ্টা করেছি। যেহেতু এটা কোন গোপন বিষয় নয় যে হার বৈদেশিক মুদ্রার বাজারে একটি প্রধান ফ্যাক্টর হতে চলেছে, এই প্রশ্নের উত্তর একটি উল্লেখযোগ্য প্রভাব ফেলবে৷ যেহেতু 2008 সালের আর্থিক সংকটের পর দশ বছরেরও বেশি সময় ধরে হার প্রায় শূন্য ছিল, সম্ভবত কিছু ব্যবসায়ী এতে অভ্যস্ত হয়ে উঠেছে এবং অন্যরা এর মতো কিছু অনুভব করেনি। যদিও এটি এখন কল্পনা করা কঠিন, কেন্দ্রীয় ব্যাংকগুলিও নিম্ন মুদ্রাস্ফীতি নিয়ে উদ্বিগ্ন ছিল এবং এটিকে 2% এ উন্নীত করার জন্য কাজ করেছিল। এবং তারা সফলতা ছাড়াই বহু বছর ধরে এটি সম্পাদন করার চেষ্টা করছে। এখন ইস্যুটি বিপরীত কারণ নিয়ন্ত্রকরা মহামারী চলাকালীন অর্থনীতিকে উদ্দীপিত করতে শত শত বিলিয়ন ডলার মুদ্রণ করেছিল। মূল্যস্ফীতি অর্থ সরবরাহ বৃদ্ধির ফলে পণ্য এবং পরিষেবার অভাবের ফলে। এখন যেহেতু মুদ্রাস্ফীতি নিয়ন্ত্রণ করা হয়েছে, কেন্দ্রীয় ব্যাংক প্রচলনে টাকার পরিমাণ কমাতে এবং সুদের হার বাড়াতে কাজ করছে। যাইহোক, 2% পর্যন্ত নয়, বরং 8-11% পর্যন্ত।

যখন মুদ্রাস্ফীতি আবার কাঙ্খিত পরিমাণে পৌঁছাবে, তখন ফেড সেই বিন্দুর সবচেয়ে কাছাকাছি হবে। যদিও এটি বোঝায় না যে তা শীঘ্রই ঘটবে। মুদ্রাস্ফীতি বর্তমানে দাঁড়িয়েছে 6%, এবং এর সর্বোচ্চ মূল্য থেকে এর পতন হয়েছে মাত্র 3%। ফলস্বরূপ, মুদ্রাস্ফীতির বিরুদ্ধে যুদ্ধকে কার্যকর হিসাবে বর্ণনা করার জন্য এটি কেবল একটি প্রসারিত। এই হারে অবশ্যই আরেকটি বৃদ্ধি হওয়া উচিত, যা 2008 সালে ছিল 5.5% এবং এখন 5%। নিয়ন্ত্রক ইতিমধ্যে তার সর্বোচ্চ মান আঘাত করেছে, এই সময়ে এটি শক্ত করার প্রক্রিয়াটি গুটিয়ে নেওয়ার বিবেচনা করার সময়।

নিয়ন্ত্রক সংস্থাও বিষয়টি বিবেচনায় নিতে শুরু করেছে। আটলান্টা ফেডারেল রিজার্ভের প্রেসিডেন্ট রাফায়েল বস্টিক গত শুক্রবার বলেছিলেন যে মার্চ মাসে সুদের হার বাড়ানোর সিদ্ধান্ত নেওয়া তার পক্ষে ব্যক্তিগতভাবে অত্যন্ত কঠিন ছিল। যদিও আমেরিকান ব্যাঙ্কিং ব্যবস্থা স্থিতিশীলতার সুস্পষ্ট লক্ষণ দেখাচ্ছে, তবুও তিনি দাবি করেছেন যে মুদ্রাস্ফীতি এখনও খুব বেশি এবং ফেডের উচিত এটি নিয়ন্ত্রণে আনার জন্য তার সমস্ত মনোযোগ নিবেদন করা। তিনি ব্যাংকিং সমস্যা সামলাতে ফেডের ক্ষমতার প্রতি আস্থা প্রকাশ করেছেন কিন্তু সতর্ক করেছেন যে মুদ্রাস্ফীতিকে উপেক্ষা করা উচিত নয়। বস্টিক ভবিষ্যদ্বাণী করেছেন যে মার্কিন অর্থনীতিতে কোনো সংকট হবে না।

আমরা এই বছর সুদের হারে আরও অনেক বৃদ্ধি অনুভব করতে পারি কারণ ফেড মুদ্রাস্ফীতি মোকাবেলায় অগ্রাধিকার দিয়ে চলেছে। যাইহোক, ভবিষ্যতে মূল্যস্ফীতি কত দ্রুত হ্রাস পাবে তার উপর নির্ভর করবে সবকিছু। যদি এই প্রবণতা অব্যাহত থাকে, তাহলে পূর্ববর্তী মুদ্রানীতি কঠোর করার ফলে CPI কতটা কমে যাবে তা বিরাম দেওয়া এবং মূল্যায়ন করা বুদ্ধিমানের কাজ হবে। তারপর একটি নতুন উত্থান চয়ন করুন. 2023 সালে ফেডের সম্ভাব্য হার বৃদ্ধি এখন ইইউ বা যুক্তরাজ্যের তুলনায় কম হওয়ার পূর্বাভাস দেওয়া হয়েছে।

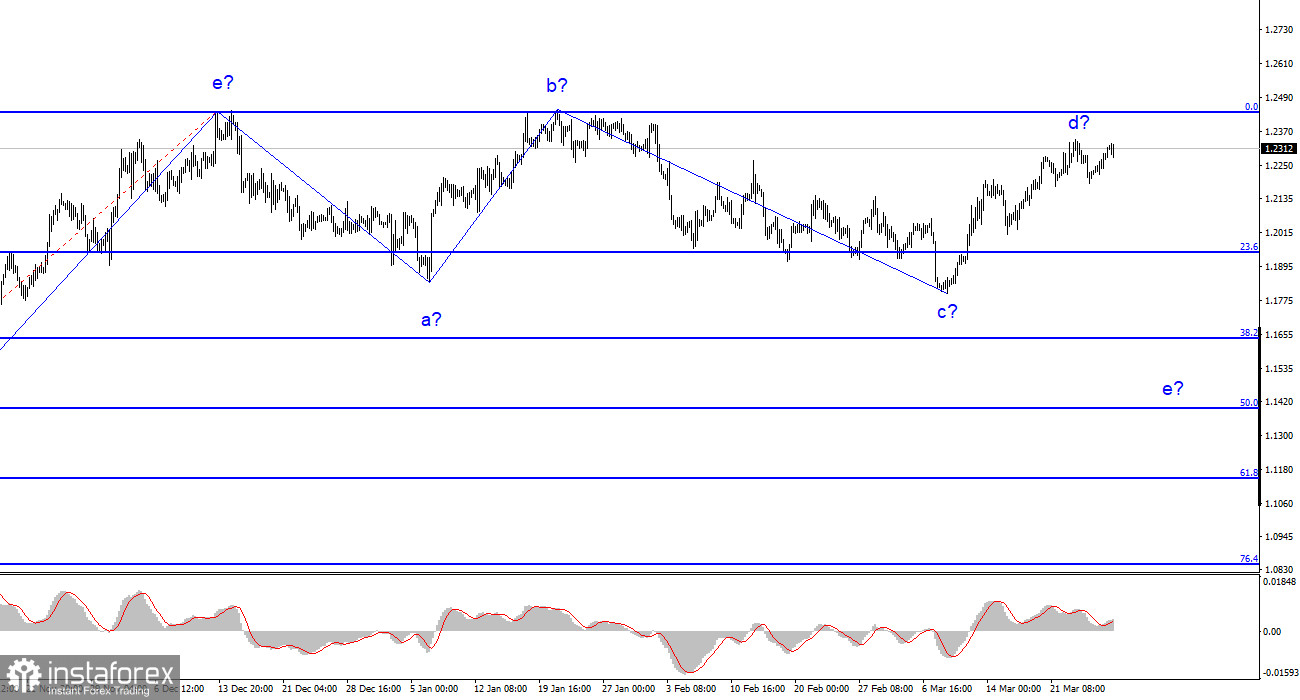

আমি উপসংহারে আঁকছি যে নিম্নগামী প্রবণতা বিভাগের নির্মাণ বিশ্লেষণের উপর ভিত্তি করে শেষ হয়েছে। যাইহোক, ইউরোর জন্য তরঙ্গ বিশ্লেষণ এই মুহূর্তে বিভ্রান্ত, এই জুটির প্রবণতা কোথায় তা নির্ধারণ করা চ্যালেঞ্জিং করে তুলেছে। এমনকি একটি তরঙ্গ উপরে যাওয়ার পরে, যা একটি জটিল তরঙ্গ b হতে পারে, নিচের তরঙ্গের একটি নতুন তিন-তরঙ্গ প্যাটার্ন তৈরি হতে শুরু করতে পারে। তাই, MACD রিভার্সাল "আপ" এর উপর ভিত্তি করে আমি 10 তম চিত্রের কাছাকাছি টার্গেট সহ সতর্কভাবে ক্রয়ের পরামর্শ দিই।

পাউন্ড/ডলার পেয়ারের ওয়েভ প্যাটার্ন সম্ভবত নিম্নগামী প্রবণতার একটি অংশের শেষ প্রতিনিধিত্ব করে (শুধুমাত্র ইউরো এবং পাউন্ডের পারস্পরিক সম্পর্কের কারণে)। MACD সূচকের "আপ" রিভার্সাল অনুসারে, এই মুহূর্তে 25 তম চিত্রের পরিসরের চেয়ে বেশি টার্গেটের সাথে ক্রয় করা সম্ভব। একটি নিম্নগামী তরঙ্গ e বিকাশের সম্ভাবনা, যার টার্গেট বর্তমান মূল্যের থেকে 500-600 পয়েন্ট নিচে অবস্থিত, যদিও আমি সম্ভাবনা সম্পূর্ণরূপে উড়িয়ে দিচ্ছি না।