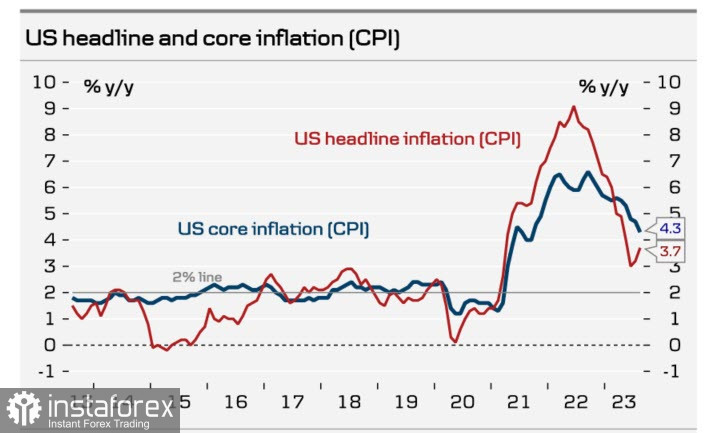

ভোক্তা মূল্য সূচক প্রতিবেদনে বাজারের প্রতিক্রিয়া বেশ নিঃশব্দ ছিল। মূল ভোক্তা মূল্য সূচক 0.278% m/m এ এসেছে, এনবং 0.2% এর প্রত্যাশা ছাড়িয়েছে। প্রাথমিক বাজার প্রতিক্রিয়া ছিল ফলন বৃদ্ধি, কিন্তু আন্দোলন দ্রুত স্থবির হয়ে পড়ে। পরিষেবা খাতে দ্রুত মুদ্রাস্ফীতির কারণে এই বৃদ্ধি চালিত হয়েছিল, যেখানে বিমান ভাড়ার টিকিটের দাম বিশেষভাবে তীব্র বৃদ্ধি পেয়েছে।

স্পষ্টতই, মুদ্রাস্ফীতির সামান্য বৃদ্ধি ফেডারেল রিজার্ভের পরিকল্পনা পরিবর্তন করবে না। এমন কিছু ছিল না যা ফেডকে তার বিশ্বাস থেকে বিরত করতে পারে যে এটি হার বৃদ্ধি চক্র শেষ করার সময়।

তেলের দাম বাড়তে থাকে এবং বুধবার নতুন বার্ষিক সর্বোচ্চে পৌঁছেছে। আন্তর্জাতিক এনার্জি এজেন্সি সতর্ক করে দিয়েছে যে সৌদি আরব এবং রাশিয়ার তেল কমানোর ফলে বাজারে উল্লেখযোগ্য বৈশ্বিক সরবরাহের ঘাটতি হবে। উপরন্তু, গত সপ্তাহে, মার্কিন যুক্তরাষ্ট্র তার কৌশলগত মজুদের জন্য অতিরিক্ত 300,000 ব্যারেল ক্রয় করেছে। রিজার্ভ পুনরায় পূরণ করা সরবরাহও হ্রাস করে, যদিও মার্কিন যুক্তরাষ্ট্র গত সপ্তাহে তার ক্রয় আগের সপ্তাহের তুলনায় কমিয়ে দিয়েছে।

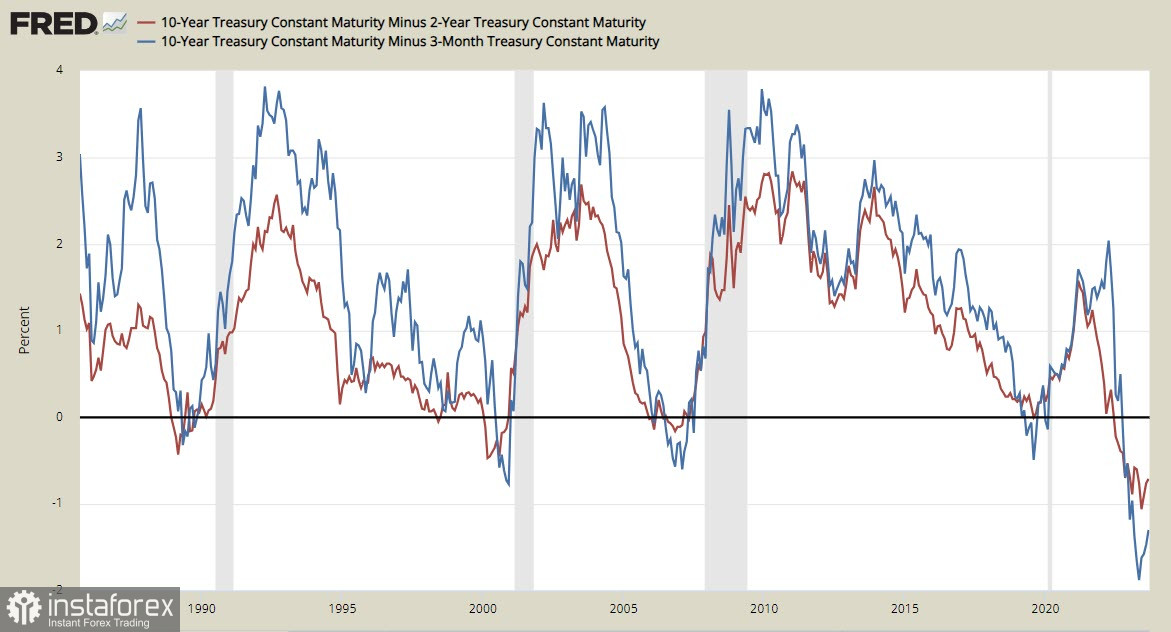

একটি সম্ভাবনা রয়েছে যে বছরের দ্বিতীয়ার্ধে, তেলের ঘাটতি গত 10 বছরের মধ্যে সর্বোচ্চ স্তরে পৌঁছতে পারে। তৃতীয় ত্রৈমাসিকে ওপেকের তেল উৎপাদন বিশ্বব্যাপী চাহিদা মেটাতে যা প্রয়োজন তার থেকে প্রতিদিন প্রায় 1.8 মিলিয়ন ব্যারেল কম। একই সময়ে, পূর্বাভাসগুলি এই ধারণার উপর ভিত্তি করে যে বিশ্ব অর্থনীতি পুনরুদ্ধার করতে থাকবে, এবং এইভাবে, শক্তির উৎসগুলির চাহিদা বাড়বে, এবং ইল্ড কার্ভ ইনভার্ট হবে, যার অর্থ হল স্বল্পমেয়াদী বন্ডের ফলন দীর্ঘমেয়াদী বন্ড ইল্ডের চেয়ে কম, যা ঐতিহাসিকভাবে একটি আসন্ন মন্দার লক্ষণ হিসেবে বিবেচিত হয়েছে।

ইউরোপীয় কেন্দ্রীয় ব্যাংক 70% সম্ভাবনার উপর বাজি ধরে বিনিয়োগকারীদের সাথে তার বৈঠকে সুদের হার বাড়াবে বলে আশা করা হয়েছিল, যা ইউরোতে স্বল্পমেয়াদী বুস্ট দিতে পারে। ECB অনুমান করে যে 20টি ইউরোজোন দেশে মুদ্রাস্ফীতি পরের বছর 3% এর উপরে থাকবে, যা বৃহস্পতিবার দশম টানা সুদের হার বৃদ্ধির যুক্তিকে সমর্থন করে, আলোচনার সাথে পরিচিত একটি সূত্রের মতে, রয়টার্সের রিপোর্ট অনুসারে।

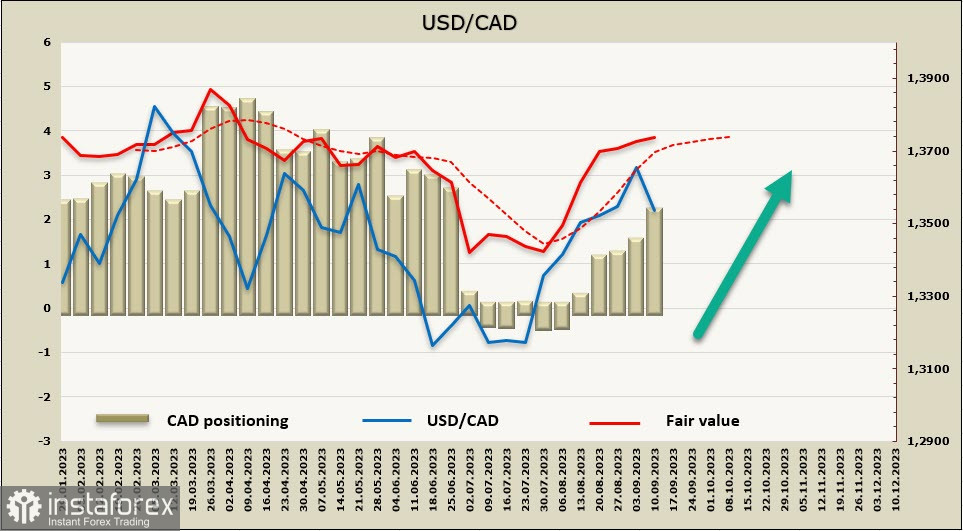

USD/CAD

কানাডিয়ান ডলার হল একমাত্র G10 মুদ্রা যা মার্কিন ডলারের বিপরীতে শক্তিশালী হওয়ার চেষ্টা করছে এবং এর কিছু কারণ রয়েছে। প্রথমত, তেলের দাম বৃদ্ধি। এই ফ্যাক্টর প্রবণতা বিপরীত করার জন্য যথেষ্ট শক্তিশালী নয়, কিন্তু এটি কিছু সমর্থন প্রদান করে। দ্বিতীয়ত, আগস্টের শ্রমবাজার রিপোর্ট, যা মূল্যস্ফীতির প্রত্যাশাকে সমর্থন করে।

জুলাই মাসে 5% বৃদ্ধির পরে গড় ঘণ্টায় মজুরি 5.2% বৃদ্ধি পেয়েছে, যেখানে 4.7% হ্রাস প্রত্যাশিত ছিল। উপরন্তু, পরিসংখ্যান কানাডা রিপোর্ট করে যে কর্মসংস্থান বৃদ্ধি জনসংখ্যা বৃদ্ধিকে ছাড়িয়ে যাচ্ছে। এর মানে হল যে ব্যাংক অফ কানাডার সুদের হার অপরিবর্তিত রাখার সিদ্ধান্তটি খুব অপ্রীতিকর হতে পারে, কারণ অর্থনীতি এমন স্তরে ধীর হয়ে যায়নি যেখানে বর্তমান আর্থিক অবস্থাকে যথেষ্ট সীমাবদ্ধ বলে মনে করা হয়। এর ফলে, ব্যাংক অফ কানাডা রেট বৃদ্ধি পুনরায় শুরু করার সম্ভাবনা বাড়িয়ে দেয়।

নিট শর্ট CAD পজিশন 0.7 বিলিয়ন বৃদ্ধি পেয়ে -1.8 বিলিয়ন হয়েছে, যার অন্তর্নিহিত মূল্য দীর্ঘমেয়াদী গড় থেকে উপরে এবং উপরের দিকে নির্দেশ করছে।

ক্রমবর্ধমান তেলের দাম এবং শ্রম বাজার কানাডিয়ান ডলারকে সমর্থন করছে, তাই বাজার কিছু সময়ের জন্য 1.37 স্তর পরীক্ষা করা থেকে পিছিয়ে থাকতে পারে। 1.3330/50 চ্যানেলের মাঝখানে পুলব্যাক হওয়ার সম্ভাবনা বেড়েছে, এবং প্রযুক্তিগতভাবে, এই ধরনের সম্ভাবনা বেশ সম্ভব বলে মনে হচ্ছে। যাইহোক, মার্কিন যুক্তরাষ্ট্রে তেলের দাম বৃদ্ধি এবং মুদ্রাস্ফীতি হ্রাস করা ছাড়াও, লুনির কাছে উল্লেখযোগ্যভাবে আপট্রেন্ড শুরু করার জন্য যথেষ্ট কারণ নেই। আমরা আশা করি না যে সংশোধন গভীর হবে, এবং স্বল্প মেয়াদে, এটি একত্রীকরণে পরিণত হবে, পরে আপট্রেন্ড আবার শুরু হবে। নিকটতম প্রতিরোধের অঞ্চল হল 1.3660/80, তারপরে 1.3860। একবার এটি এই স্তরে পৌঁছালে, সংশোধন শেষ হবে।

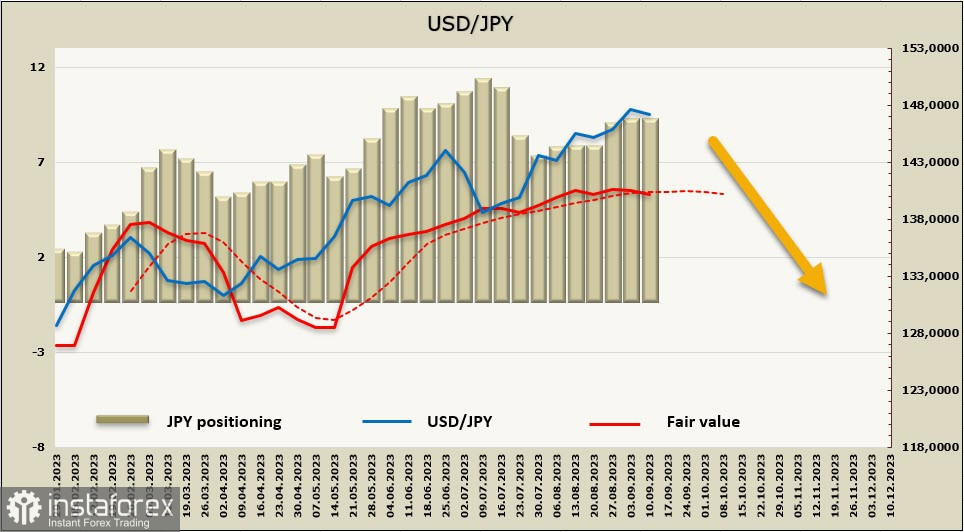

USD/JPY

ব্যাংক অফ জাপানের গভর্নর কাজুও উয়েদার মন্তব্যের পর ইয়েন তার উচ্চতা থেকে পিছু হটেছে। দ্যা ইয়োমিউরি সংবাদপত্রের সাথে একটি সাক্ষাৎকারে, উয়েদা ব্যাংকের নেতিবাচক সুদের হার নীতি শেষ করার সম্ভাবনার ইঙ্গিত দিয়েছে।

ইতিহাসের একটি বিট: BoJ এপ্রিল 2013-এ QQE চালু করেছিল, অক্টোবর 2014-এ এটিকে প্রসারিত করেছিল এবং জানুয়ারি 2016-এ, নীতিটি সরকারের একাধিক পদক্ষেপের সাথে সম্পূরক হয়েছিল, যা নেতিবাচক সুদের হারের সাথে পরিমাণগত এবং গুণগত আর্থিক সহজীকরণ চালু করেছিল।

কুরোদা যেমন বলেছে, ব্যাংক তার নেতিবাচক সুদের হার নীতি শেষ করতে পারে যখন এটি স্পষ্ট হয়ে যায় যে 2% মুদ্রাস্ফীতির লক্ষ্যমাত্রা অর্জিত হয়েছে। বাজার বিশ্বাস করে যে কুরোদা হস্তক্ষেপ এড়াতে ইয়েনকে সমর্থন করার চেষ্টা করছিল।

ইয়েন শক্তিশালী করার বিভিন্ন কারণ রয়েছে। প্রথমত, মার্কিন ফলন তাদের শীর্ষে রয়েছে এবং এটি আরও কমতে পারে, যার অর্থ হল ফলন স্প্রেড হ্রাস পাবে। দ্বিতীয়ত, একটি ক্রমবর্ধমান বিশ্বাস রয়েছে যে চতুর্থ প্রান্তিকে, BOJ নীতি স্বাভাবিককরণ শুরু করবে। অবশেষে, বেশিরভাগ G10 ব্যাংকসমূহ তাদের হার বৃদ্ধির চক্র শেষ করার প্রস্তুতি নিচ্ছে, যা ক্রস-কারেন্সি পেয়ারে ইয়েনের চাহিদা বাড়াবে।

ইয়েন বিক্রি শেষ হওয়ার কাছাকাছি বলে মনে হচ্ছে। নেট শর্ট JPY পজিশন 0.2 বিলিয়ন কমে -8.2 বিলিয়ন হয়েছে, এবং যদিও পজিশনিং বেয়ারিশ রয়েছে, বিক্রেতার কার্যকলাপ কমছে। মে মাসের পর প্রথমবারের মতো দাম দীর্ঘমেয়াদি গড় থেকে নিচে নামছে।

USD/JPY-এ সংশোধনমূলক পতনের সম্ভাবনা বেড়েছে। ফলনের বিস্তার এখনও ডলারের অনুকূলে থাকা সত্ত্বেও, ক্রমবর্ধমান লক্ষণ রয়েছে যে এটি হ্রাস পাবে কারণ মার্কিন মুদ্রাস্ফীতি হ্রাস ফেড রেট-কটিং চক্রের সূচনাকে কাছাকাছি নিয়ে এসেছে এবং জাপান, এর পরিবর্তে, তার অতি-নমনীয় আর্থিক নীতি পরিবর্তন করার জন্য তার প্রস্তুতির ইঙ্গিত দিচ্ছে। প্রযুক্তিগতভাবে, 147.86-এ উচ্চ পুনর্নবীকরণ এবং চ্যানেলের উপরের ব্যান্ডের উপরি-সীমা ব্রেকের সম্ভাবনা বাদ দেওয়া হয়নি, তবে একটি গভীর রিট্রেসমেন্টের সম্ভাবনা বেড়েছে। আমরা অনুমান করি যে সংশোধনটি বিকশিত হতে পারে, 145.00-এ নিকটতম উল্লেখযোগ্য সমর্থন সহ, তারপর চ্যানেলের মাঝখানে 143.30/70।