বৃহস্পতিবার EUR/USD কারেন্সি পেয়ার তীব্রভাবে কমে গেছে। এই পদক্ষেপটি, অবশ্যই, শুধুমাত্র মার্কিন মুদ্রাস্ফীতি রিপোর্ট দ্বারা ট্রিগার হয়েছিল, যা আমরা শীঘ্রই আলোচনা করব। যাইহোক, এটি লক্ষ করা উচিত যে, সারমর্মে, বাজারের জন্য এত জোরালো প্রতিক্রিয়া দেখানোর কোন কারণ বা ভিত্তি ছিল না। তবুও, আমরা এই পেয়ারটির একটি উল্লেখযোগ্য ড্রপ এবং চলমান গড় রেখার নীচে এর একত্রীকরণ প্রত্যক্ষ করেছি। এখন, আরও সংশোধনমূলক গতিবিধি আবারও প্রশ্নবিদ্ধ, এবং বিগত দিন এবং সপ্তাহগুলোর সাম্প্রতিক ঊর্ধ্বমুখী সংশোধন বেশ দুর্বল বলে মনে হচ্ছে। আমরা বিশ্বাস করি যে ঊর্ধ্বমুখী সংশোধনের আরেকটি পা সম্ভব, কারণ 800 পয়েন্টের হ্রাসের পরে, কমপক্ষে 200-300 পয়েন্টের ঊর্ধ্বগামী গতিবিধি হওয়া উচিত।

ইউরোপীয় মুদ্রার দীর্ঘমেয়াদী সম্ভাবনার জন্য, আমরা এখনও আশা করি এটি হ্রাস অব্যাহত থাকবে। এটি আজ আবার শুরু হলে আমরা কিছু মনে করব না কারণ ইউরো এখনও ডলারের তুলনায় তুলনামূলকভাবে ব্যয়বহুল দেখায়। মনে রাখবেন যে মূল সামষ্টিক অর্থনৈতিক সূচকগুলো রয়েছে যা পটভূমিতে বিবেচনা করা উচিত। মার্কিন অর্থনীতি ইইউ-এর অর্থনীতির তুলনায় অনেক বেশি শক্তিশালী (জিডিপি রিপোর্ট দ্বারা প্রমাণিত)। ফেডারেল রিজার্ভের সুদের হার ECB-এর সুদের হারের চেয়ে অনেক বেশি। মার্কিন যুক্তরাষ্ট্রে মুদ্রাস্ফীতি ইউরোপীয় ইউনিয়নের মুদ্রাস্ফীতির চেয়ে কম। আমরা বিশ্বাস করি যে ইউরো $1.02-$1.00-এ পড়ার জন্য এই তিনটি তথ্যই যথেষ্ট।

একবার এটি ঘটলে, বাজার একটি নতুন মৌলিক ভিত্তি খুঁজবে যেখান থেকে পরবর্তী 3-6 মাসের জন্য কাজ করবে। এটি মার্কিন যুক্তরাষ্ট্রে আর্থিক নীতির আসন্ন সহজীকরণ হতে পারে (যদিও এটি কখন শুরু হবে, এখনও কেউ জানে না)। এটি হতে পারে মধ্যপ্রাচ্যে একটি নতুন ভূ-রাজনৈতিক সংঘাত, জ্বালানির দাম বৃদ্ধি বা মুদ্রাস্ফীতির নতুন উত্থান। এটি কেন্দ্রীয় ব্যাংকগুলোকে প্রতিক্রিয়া জানাতে বাধ্য করবে, যা একটি নতুন মৌলিক ভিত্তির দিকে পরিচালিত করবে।

FOMC মিনিটগুলি বিষয়গুলো স্পষ্ট করার পরিবর্তে আরও বিভ্রান্ত করেছে। যেমন আমরা সতর্ক করেছিলাম, FOMC মিনিটগুলো একটি নিছক আনুষ্ঠানিকতা, এতে খুব কমই গুরুত্বপূর্ণ তথ্য রয়েছে। উদাহরণস্বরূপ, সেপ্টেম্বর মিনিট থেকে আমরা কী শিখেছি? "কিছু আর্থিক কমিটির সদস্যরা আরও হার বৃদ্ধিকে বিবেকহীন বলে মনে করেন।" "অধিকাংশ নীতিনির্ধারক বিশ্বাস করেন যে 2023 সালের শেষ নাগাদ হার বাড়ানো প্রয়োজন।" "কিছু কর্মকর্তা বিশ্বাস করেন যে 'বর্ধিত সময়ের জন্য হার কম রাখার' পদ্ধতি অবলম্বন করার সময় এসেছে।" এই তথ্য থেকে বাজার কি সিদ্ধান্ত নিতে পারে?

একই সময়ে, ফেডওয়াচ টুল অনুসারে, 1লা নভেম্বর আর্থিক নীতি কঠোর করার সম্ভাবনা 10%। বেশ কয়েকটি ফেডারেল রিজার্ভ কর্মকর্তা ইতিমধ্যে এই সপ্তাহে বলেছেন যে তারা হার বৃদ্ধির বিরোধিতা করেছেন। কেউ কেউ যুক্তি দিয়েছেন যে ইউএস বন্ডের তীক্ষ্ণ বৃদ্ধি মুদ্রাস্ফীতি নিয়ন্ত্রণে সহায়তা করবে, তাই অতিরিক্ত হার বৃদ্ধির প্রয়োজন নেই। অধিকন্তু, শেষ সভায়, হার বাড়ানো হয়নি, এবং ফেড এই গ্রীষ্মে প্রতি দুটি মিটিংয়ে একবার এটি বাড়াতে সুইচ করেছে। এইভাবে, পরবর্তী FOMC বৈঠকের তিন সপ্তাহ আগে, মার্কিন নিয়ন্ত্রকের কাছ থেকে কী সিদ্ধান্ত আশা করা যায় সেটি সম্পূর্ণরূপে অস্পষ্ট।

যাইহোক, কিছু ভাল খবর আছে. নভেম্বরে ফেডের সিদ্ধান্ত মার্কিন ডলারের জন্য খুব বেশি তাৎপর্যপূর্ণ নয়। প্রত্যাহার করুন যে ফেডের রেট বৃদ্ধির প্রায় পুরো সময় মার্কিন ডলার ক্রমাগতভাবে হ্রাস পেয়েছে। এখন এটি "খেলার ক্ষেত্র সমতল করার সময়", সেজন্য ডলার মৌলিক এবং সামষ্টিক অর্থনীতি নির্বিশেষে শক্তিশালী হতে পারে। গতকাল আমাদের দেখিয়েছে যে বাজারে ডলারকে সমর্থনকারী শক্তিশালী কারণগুলির প্রয়োজন নেই। এটি ক্রয় চালিয়ে যাওয়ার জন্য প্রস্তুত। আমরা ঊর্ধ্বমুখী সংশোধনের শেষ সম্পর্কে নিশ্চিত নই; এখন আমাদের হেইকেন আশি সূচকের উপর নির্ভর করতে হবে। উদাহরণস্বরূপ, যদি এটি আজ ঊর্ধ্বমুখী হয়, তাহলে এটি ঊর্ধ্বমুখী সংশোধনের পুনঃসূচনা নির্দেশ করতে পারে। অন্যথায়, আমরা সম্ভবত নিম্নগামী প্রবণতা পুনরায় শুরু করতে দেখব।

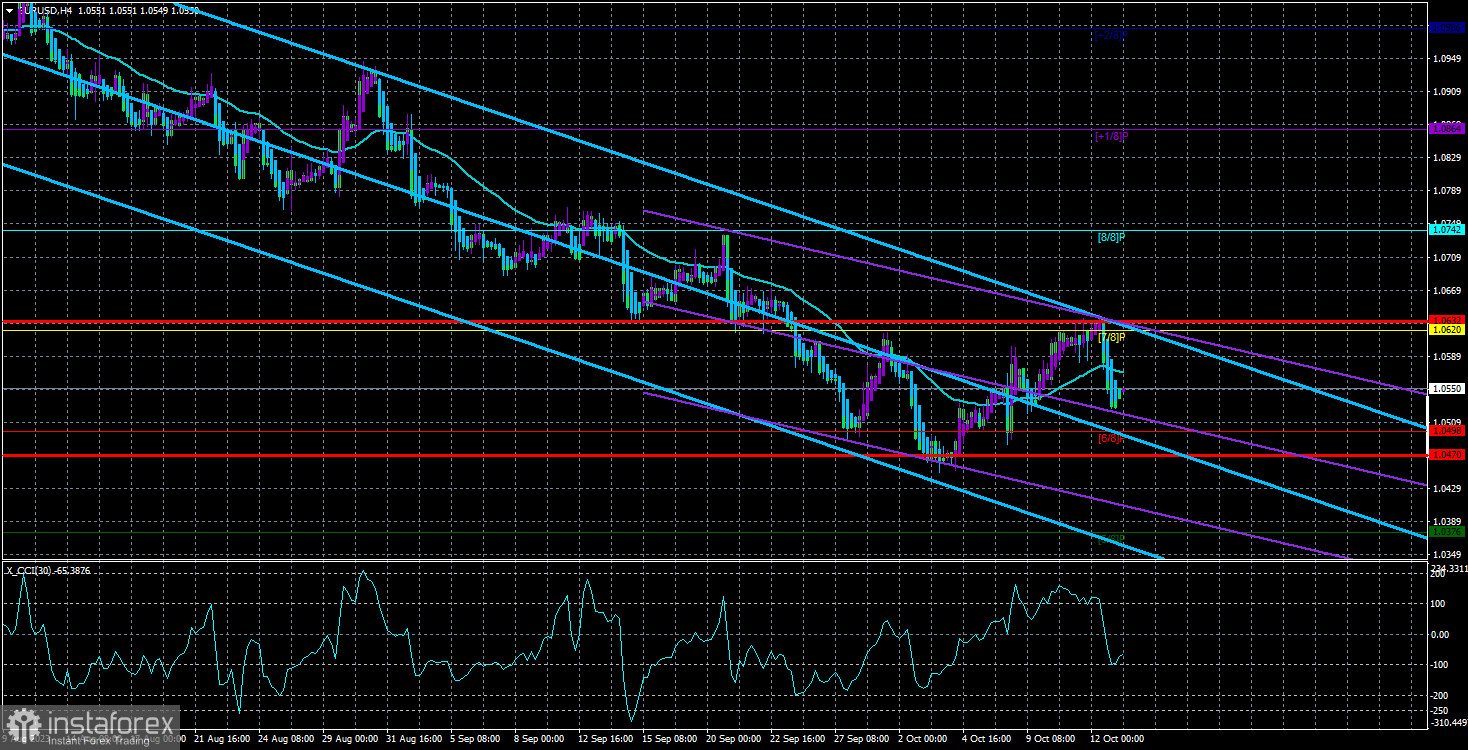

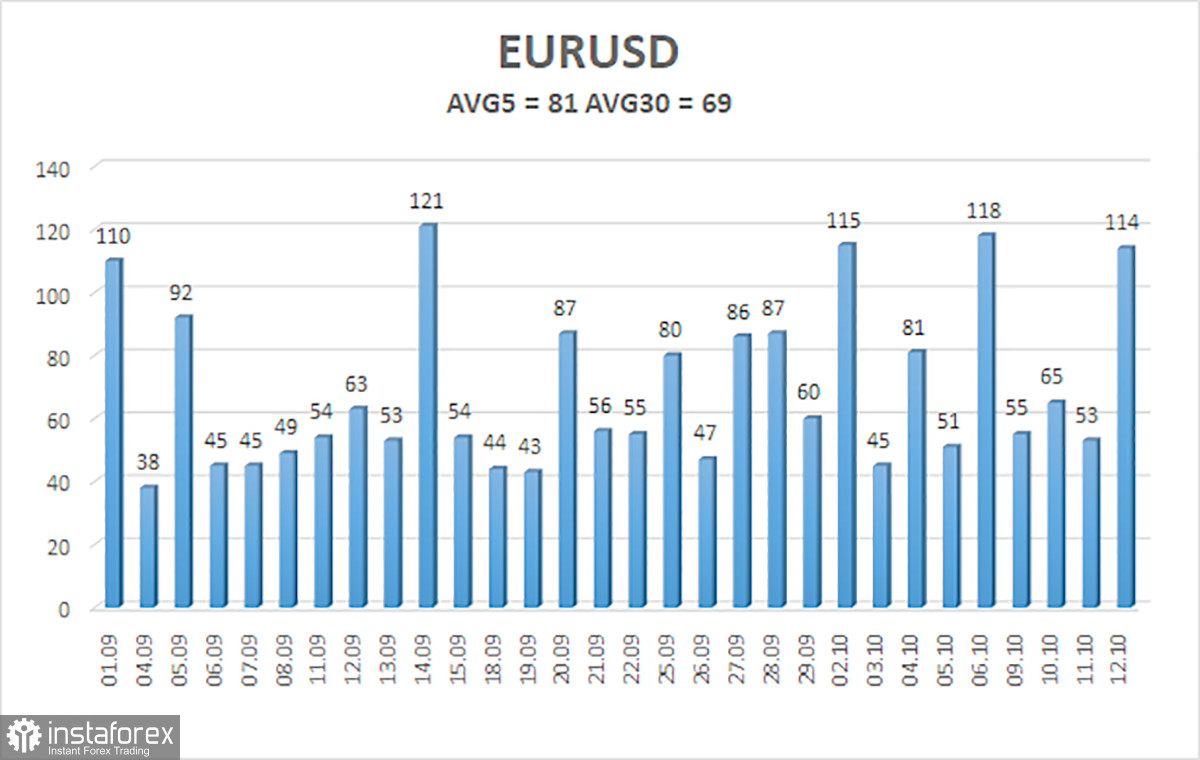

গত 5টি ব্যবসায়িক দিনে ইউরো/ডলার কারেন্সি পেয়ারের গড় ভোলাটিলিটি, 13 অক্টোবর পর্যন্ত, 81 পয়েন্ট এবং এটিকে "গড়" হিসাবে চিহ্নিত করা হয়৷ অতএব, আমরা আশা করি যে পেয়ারটি শুক্রবার 1.0470 এবং 1.0632 লেভেলের মধ্যে চলে যাবে। হাইকেন আশি সূচকের ঊর্ধ্বমুখী একটি বিপরীতমুখী গতিবিধির সম্ভাব্য পুনরুদ্ধার নির্দেশ করবে।

নিকটতম সমর্থন লেভেল:

S1 – 1.0498

S2 – 1.0376

S3 – 1.0254

নিকটতম প্রতিরোধের লেভেল:

R1 – 1.0620

R2 – 1.0742

R3 – 1.0864

ট্রেডিং পরামর্শ:

EUR/USD পেয়ার চলমান গড়ের নিচে স্থির হয়েছে। অতএব, হেইকেন আশি নির্দেশক উপরের দিকে না আসা পর্যন্ত 1.0498 এবং 1.0470-এ লক্ষ্যমাত্রা সহ নতুন সংক্ষিপ্ত অবস্থান বিবেচনা করা যেতে পারে। 1.0620 এবং 1.0742 এ লক্ষ্যমাত্রা সহ চলমান গড় লাইনের উপরে একটি নতুন মূল্য নিশ্চিতকরণের সাথে দীর্ঘ অবস্থান বিবেচনা করা যেতে পারে, তবে আমরা এখনও ইউরোতে উল্লেখযোগ্য বৃদ্ধি আশা করি না।

চিত্রগুলোর জন্য ব্যাখ্যা:

রৈখিক রিগ্রেশন চ্যানেল - বর্তমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে নির্দেশ করে তবে এর অর্থ হল প্রবণতা বর্তমানে শক্তিশালী।

চলমান গড় লাইন (সেটিংস 20.0, মসৃণ) - ট্রেডিংয়ের জন্য স্বল্প-মেয়াদী প্রবণতা এবং দিক নির্ধারণ করে।

মারে স্তর - আন্দোলন এবং সংশোধনের লক্ষ্য মাত্রা।

অস্থিরতার মাত্রা (লাল রেখা) - সম্ভাব্য মূল্য চ্যানেল যেখানে বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে পরের দিনে জুটি বাণিজ্য করবে।

সিসিআই নির্দেশক - বেশি বিক্রি হওয়া এলাকায় (-250-এর নীচে) বা অতিরিক্ত কেনা অঞ্চলে (+250-এর উপরে) এর প্রবেশ বিপরীত দিকে একটি কাছাকাছি প্রবণতা বিপরীত দিকে নির্দেশ করে৷