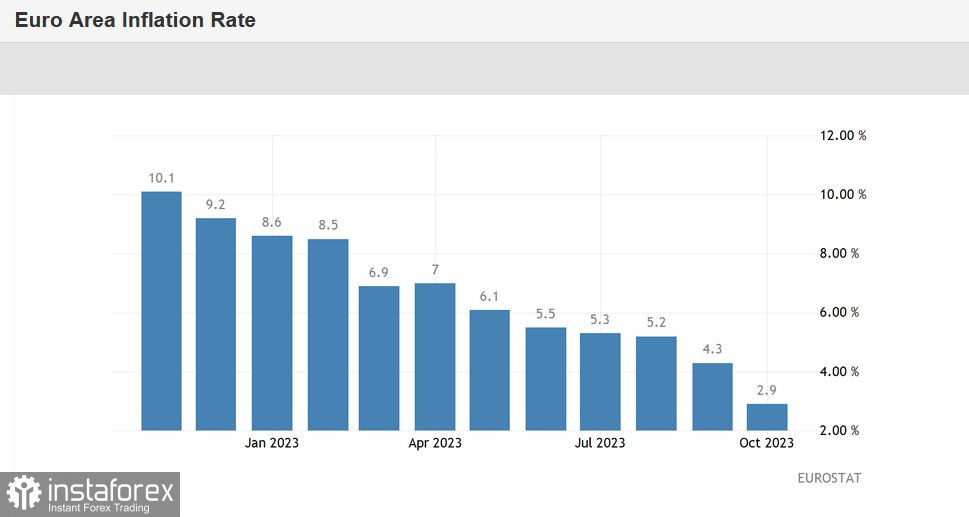

EUR/USD পেয়ার, 1.0670 এর প্রতিরোধ স্তরের (D1 টাইমফ্রেমে কুমো ক্লাউডের নিম্ন সীমানা) দিকে একটি তীব্র বৃদ্ধির পরে, একটি 180-ডিগ্রি বাঁক করেছে এবং বর্তমানে 5ম চিত্রের মাঝখানে ট্রেড করছে। এই ধরনের মূল্যের গতিশীলতা প্রাথমিকভাবে ইউরোর দুর্বলতার দ্বারা চালিত হয়েছিল: ইউরোজোনে মুদ্রাস্ফীতির বৃদ্ধির উপর গতকালের প্রতিবেদনটি একক মুদ্রার জন্য স্পষ্টতই প্রতিকূল ছিল।

সোমবার, জার্মান পরিসংখ্যানও অনুরূপ নিম্নগামী গতিপথ প্রদর্শন করেছে। জার্মানি এবং ইউরোজোনে মুদ্রাস্ফীতি সক্রিয়ভাবে হ্রাস পাচ্ছে, এবং এই সত্যটি ইউরোপীয় কেন্দ্রীয় ব্যাংকের নীতির সম্ভাব্য অতিরিক্ত কঠোরকরণের আলোচনার উপর জোর দিয়েছে। অধিকন্তু, প্রকাশিত তথ্যের পরে (একটি ধীর ইউরোপীয় অর্থনীতির মধ্যে মুদ্রাস্ফীতির মন্দা প্রতিফলিত করে), বাজার আবার সেই সম্ভাবনা নিয়ে আলোচনা শুরু করে যে কেন্দ্রীয় ব্যাংক আগামী বছরের প্রথমার্ধে সুদের হার কমানোর কথা বিবেচনা করতে পারে।

এই অনুমানের আলোকে, EUR/USD পেয়ার উল্লেখযোগ্য চাপের মধ্যে এসেছিল, মাত্র কয়েক ঘন্টার মধ্যে 100 পিপ হারায়। যদি এটি আসন্ন FOMC সভার জন্য নাও হয়, আজ প্রত্যাশিত ফলাফলের কারনে, এই জুটি বিক্রির জন্য আত্মবিশ্বাসের সাথে সুপারিশ করা যেতে পারে। যাইহোক, অক্টোবরের শেষে ফেডারেল রিজার্ভের প্রধানের সতর্ক অবস্থানের পরিপ্রেক্ষিতে বিয়ারিশ প্রবণতার সম্ভাবনা এখনও অনিশ্চিত। অতএব, FOMC-এর সিদ্ধান্ত ঘোষণা না হওয়া পর্যন্ত অপেক্ষা এবং ধৈর্য্যের অবস্থানে থাকা নিরাপদ।

তবে আসুন মুদ্রাস্ফীতির প্রতিবেদনে ফিরে আসি। জার্মানির বার্ষিক ভোক্তা মূল্য সূচক অবিলম্বে 3.8%-এ নেমে এসেছে, যখন সামঞ্জস্যপূর্ণ সূচক 3.0%-এ নেমে এসেছে (2021 সালের আগস্টের পর থেকে সবচেয়ে দুর্বল বৃদ্ধির হার)। একই সাথে, এটি ঘোষণা করা হয়েছিল যে দুর্বল ক্রয়ক্ষমতার কারণে তৃতীয় প্রান্তিকে জার্মান অর্থনীতি 0.1% দ্বারা সংকুচিত হয়েছে।

ইউরোজোনে মুদ্রাস্ফীতি বৃদ্ধির প্রতিবেদনটিও ইউরো, বিশেষ করে সামগ্রিক ভোক্তা মূল্য সূচকের পক্ষে ছিল না। বার্ষিক ভিত্তিতে 3.1% এ প্রত্যাশিত পতন সত্ত্বেও, এটি 2.9%-এ নেমে গেছে (সেপ্টেম্বরে 4.3% এর তুলনায়)। এটি জুলাই 2021 থেকে সূচকের সবচেয়ে দুর্বল বৃদ্ধির হার। মূল ভোক্তা মূল্য সূচকটি পূর্বাভাসিতভাবে 4.2% এ নেমে গেছে (আগস্ট 2022 সালের পর থেকে সর্বনিম্ন মান)।

প্রতিবেদনের গঠন শক্তি খরচ একটি উল্লেখযোগ্য হ্রাস নির্দেশ করে। ইউরোজোনে এনার্জির দাম গত মাসে 11% YoY কমেছে (তুলনার জন্য, সেপ্টেম্বরে, এই উপাদানটি 4.6% কমেছে)। অতিরিক্তভাবে, খাদ্য, অ্যালকোহল এবং তামাকের দামের বৃদ্ধি উল্লেখযোগ্যভাবে (8.8% থেকে 7.5%) এবং সেইসাথে পরিষেবার জন্যও মন্থর হয়েছে।

একই সাথে, ইউরোস্ট্যাট রিপোর্ট করেছে যে ইউরোজোনের জিডিপি তৃতীয় ত্রৈমাসিকে 0.1% দ্বারা সংকুচিত হয়েছে, যেখানে বেশিরভাগ বিশেষজ্ঞরা স্থবিরতার আশা করেছিলেন। এটি প্রাথমিকভাবে এই কারণে যে বৃহত্তম ইউরোপীয় অর্থনীতি, জার্মানি, নেতিবাচক অঞ্চলে চলে গেছে, যা সামগ্রিক ইউরোপীয় ফলাফলের উপর উল্লেখযোগ্য প্রভাব ফেলেছিল। ফ্রান্সের জিডিপি 0.1% বৃদ্ধি পেয়েছে, যেখানে ইতালি অপরিবর্তিত রয়েছে।

সুতরাং, সংক্ষেপে, জার্মানিতে (এবং সামগ্রিকভাবে ইউরোজোনে) মুদ্রাস্ফীতির মন্থরতা রয়েছে, সেই সাথে অর্থনীতির একযোগে সংকোচন রয়েছে — জার্মানি এবং ইউরোজোন উভয় ক্ষেত্রেই।

এটা স্পষ্ট যে, একদিকে, ইউরোপীয় কেন্দ্রীয় ব্যাংকের কঠোর মুদ্রানীতি ফল দিচ্ছে। অন্যদিকে, এটা স্পষ্ট যে ইউরোজোনের বৃহত্তম অর্থনীতিগুলি উচ্চ সুদের হার দ্বারা বোঝা, হয় স্থবিরতা, সংকোচন বা ন্যূনতম বৃদ্ধি প্রদর্শন করে।

এই সমস্ত ইঙ্গিত দেয় যে ECB সুদের হার বৃদ্ধিতে বিরতি বজায় রাখবে। অদূর ভবিষ্যতে (অন্তত আগামী মাসগুলিতে), ECB তার নীতি সহজ করার কথা বিবেচনা করতে পারে না। মুদ্রাস্ফীতির বিরুদ্ধে লড়াই (যা বেশ সফল) প্রাধান্য পায়, এমনকি অর্থনৈতিক প্রবৃদ্ধির খরচেও।

তার এক বক্তৃতায়, ইসিবি প্রেসিডেন্ট ক্রিস্টিন ল্যাগার্ড স্বীকার করেছেন যে ইউরোজোনের অর্থনীতি অন্তত এই বছরের শেষ পর্যন্ত দুর্বল থাকবে। একই সময়ে, তিনি উল্লেখ করেছেন যে মুদ্রাস্ফীতি হ্রাস পাওয়ার সাথে সাথে ইউরোজোন থেকে রপ্তানির চাহিদা বৃদ্ধি পাবে এবং প্রকৃত পরিবারের আয় পুনরুদ্ধার অব্যাহত থাকবে, অর্থনীতি "আগামী কয়েক বছরে" শক্তিশালী হবে। এই স্বভাব, যা স্পষ্টতই বেশ কিছু সময়ের জন্য ইসিবি দ্বারা কণ্ঠস্বর করা হবে, ইউরোর উপর পটভূমিতে চাপ সৃষ্টি করবে। অতএব, EUR/USD জোড়ায় স্থিতিশীল বৃদ্ধি শুধুমাত্র গ্রীনব্যাকের "স্থির দুর্বলতার" কারণেই সম্ভব।

ফেডারেল রিজার্ভ, যা আজ নভেম্বরের সভা শেষ করবে, এখানে একটি নিষ্পত্তিমূলক ভূমিকা পালন করতে পারে। আনুষ্ঠানিক ফলাফল পূর্বনির্ধারিত - মুদ্রানীতির সমস্ত প্যারামিটার অপরিবর্তিত থাকবে। ফেড চেয়ারম্যান জেরোম পাওয়েলের পরবর্তী বক্তব্য এবং সহগামী বিবৃতির সুরে মূল রহস্য নিহিত।

যদি নিয়ন্ত্রক সংস্থা ডিসেম্বরে হার বৃদ্ধির সম্ভাবনা নাকচ না করে (CME ফেডওয়াচ টুল অনুসারে এই দৃশ্যের সম্ভাবনা শুধুমাত্র 26%), EUR/USD পেয়ার কেবল 1.0500-এ নিকটতম সমর্থন স্তর পরীক্ষা করবে না (নিম্ন বলিঙ্গার দৈনিক চার্টে ব্যান্ড লাইন) বরং মূল মূল্য বাধা 1.0450 এ ফিরে আসবে (চলতি বছরের নিম্ন মান)। যদি ফেডারেল রিজার্ভ ইঙ্গিত দেয় যে এটি একটি বর্ধিত সময়ের জন্য বর্তমান স্তরে হার রাখতে ইচ্ছুক (একটি ক্রমবর্ধমান প্রভাবের আশায়), তাহলে পেয়ার 1.0700 স্তর পরীক্ষা করার সম্ভাবনা নিয়ে 1.0600-1.0670 রেঞ্জে ফিরে আসবে। নভেম্বরের সভার ফলাফল ঘোষণা না হওয়া পর্যন্ত অপেক্ষা এবং দেখার অবস্থান বজায় রাখার পরামর্শ দেওয়া হচ্ছে।