সামষ্টিক অর্থনৈতিক প্রতিবেদনের বিশ্লেষণ:

মঙ্গলবারে দুটি সামষ্টিক অর্থনৈতিক প্রতিবেদন প্রকাশিত হবে বলে নির্ধারিত হয়েছে। প্রথমটি হচ্ছে জার্মানির GFK কনজিউমার কনফিডেন্স সূচক, যা উল্লেখযোগ্য গুরুত্ব বহন করে না, কারণ এটি অপেক্ষাকৃত ছোটখাট একটি প্রতিবেদন। তবে দ্বিতীয় প্রতিবেদন বেশি গুরুত্ব বহন করে: এটি যুক্তরাষ্ট্রের সেপ্টেম্বরের JOLTs কর্মসংস্থান সৃষ্টি সংক্রান্ত প্রতিবেদন। আগস্টের তুলনায় এই প্রতিবেদনের ফলাফল সামান্য নিম্নমুখী হবে বলে পূর্বাভাস রয়েছে, তবে যেহেতু সেপ্টেম্বরে যুক্তরাষ্ট্রে বেকারত্বের হার কমেছে, তাই JOLTs-এর মূল পরিসংখ্যানের ফলাফল পূর্বাভাস ছাড়িয়ে যেতে পারে। এটি আজকের একমাত্র প্রতিবেদন যা মার্কেট সেন্টিমেন্টকে প্রভাবিত করতে পারে।

মৌলিক ইভেন্টের বিশ্লেষণ:

মঙ্গলবার কোনো উল্লেখযোগ্য মৌলিক ইভেন্ট অনুষ্ঠিত হবে না। ইউরোপীয় সেন্ট্রাল ব্যাংকের প্রতিনিধিদের নতুন কোনো বক্তব্য অনুষ্ঠিত হওয়ার পরিকল্পনা নেই, যদিও বর্তমানে সেগুলো বিশেষ প্রয়োজনীয় নয়, কারণ ইসিবির পরবর্তী বৈঠক অনুষ্ঠিত হতে এখনও পাঁচ সপ্তাহ বাকি। ফেডারেল রিজার্ভের কর্মকর্তাদের কাছ থেকেও কোনো বক্তব্যের আশা করা হচ্ছে না, কারণ ৬-৭ নভেম্বর অনুষ্ঠিতব্য বৈঠকের আগে তারা আর্থিক নীতিমালা নিয়ে কোন ধরনের আলোচনা করতে পারবেন না।

উপসংহার:

সপ্তাহের দ্বিতীয় দিনের ট্রেডিং, সম্ভবত ব্রিটিশ পাউন্ডের মূল্যের নিম্নমুখী মুভমেন্ট পুনরায় শুরু হতে পারে, যখন ইউরোর মূল্যের ঊর্ধ্বমুখী প্রবণতা অব্যাহত থাকতে পারে। বাস্তবে, আজ এই কারেন্সিগুলোর মূল্যের বিপরীতমুখী মুভমেন্ট দেখা যাবে না বলেই মনে হচ্ছে, শুধুমাত্র JOLTs থেকে প্রকাশিতব্য প্রতিবেদনই উভয় পেয়ারের মূল্যের মুভমেন্টকে প্রভাবিত করতে পারে। তাই, উভয় কারেন্সি পেয়ারের জন্য একই দিকনির্দেশনায় বাই বা সেল সিগন্যালের অপেক্ষা করা সম্ভবত বিচক্ষণ সিদ্ধান্ত হবে, যেন সেগুলো একে অপরের বিপরীত না হয়।

ট্রেডিং সিস্টেমের মূল নিয়মাবলী:

1) সিগন্যালের শক্তি: সিগন্যাল গঠন করতে কতক্ষণ সময় নেয় তার উপর ভিত্তি করে সিগন্যালের শক্তি নির্ধারণ করা হয় (বাউন্স বা লেভেলের ব্রেকথ্রু)। এটি গঠন করতে যত কম সময় লাগবে, সিগন্যাল তত শক্তিশালী হবে।

2) ভুল সিগন্যাল: যদি ভুল সিগন্যালের উপর ভিত্তি করে নির্দিষ্ট লেভেলের কাছাকাছি দুটি বা ততোধিক পজিশন খোলা হয় (যা টেক প্রফিট শুরু করেনি বা নিকটতম লক্ষ্যমাত্রায় পৌছায়নি), তাহলে এই লেভেলে প্রাপ্ত পরবর্তী সমস্ত সিগন্যাল উপেক্ষা করা উচিত।

3) ফ্ল্যাট মার্কেট: ফ্ল্যাট মার্কেটের সময়, যেকোন পেয়ারের একাধিক ফলস সিগন্যাল তৈরি হতে পারে বা কোন সিগন্যালের গঠন নাও হতে পারে। যাই হোক না কেন, ফ্ল্যাট মুভমেন্টের ইঙ্গিত পাওয়া মাত্র ট্রেডিং বন্ধ করে দেয়া উচিত।

4) ট্রেডিং টাইমফ্রেম: ইউরোপীয় সেশনের শুরু এবং মার্কিন সেশনের মাঝামাঝি সময়ে ট্রেড ওপেন করা উচিত। এর বাইরে সমস্ত ট্রেড ম্যানুয়ালি ক্লোজ করতে হবে।

5) MACD সূচকের সিগন্যাল: প্রতি ঘন্টার চার্টে, শুধুমাত্র উল্লেখযোগ্য ভোলাট্যালিটি এবং প্রতিষ্ঠিত প্রবণতার মধ্যেই MACD থেকে প্রাপ্ত সিগন্যালের উপর ভিত্তি করে ট্রেড করার পরামর্শ দেওয়া হয়, যা একটি ট্রেন্ডলাইন বা ট্রেন্ড চ্যানেল দ্বারা নিশ্চিত করা হয়।

6) কাছাকাছি লেভেল: যদি দুটি লেভেল একে অপরের খুব কাছাকাছি অবস্থিত হয় (5 থেকে 15 পিপস পর্যন্ত), সেগুলোকে সাপোর্ট এবং রেজিস্ট্যান্স লেভেল হিসাবে বিবেচনা করা উচিত।

7) স্টপ লস: মূল্য 15 পিপস উদ্দেশ্যমূলক দিকে যাওয়ার পর, ব্রেক-ইভেনে স্টপ লস সেট করা উচিত।

চার্টে কী কী আছে:

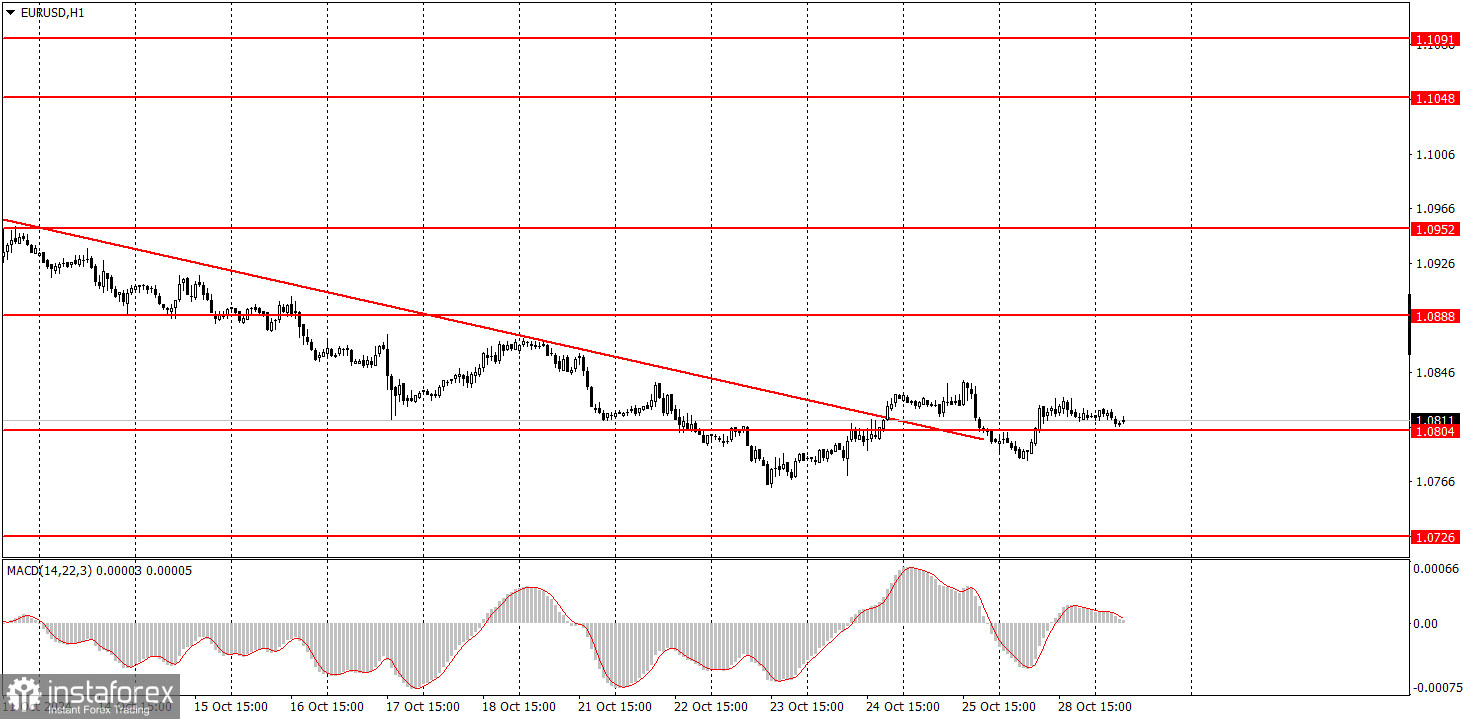

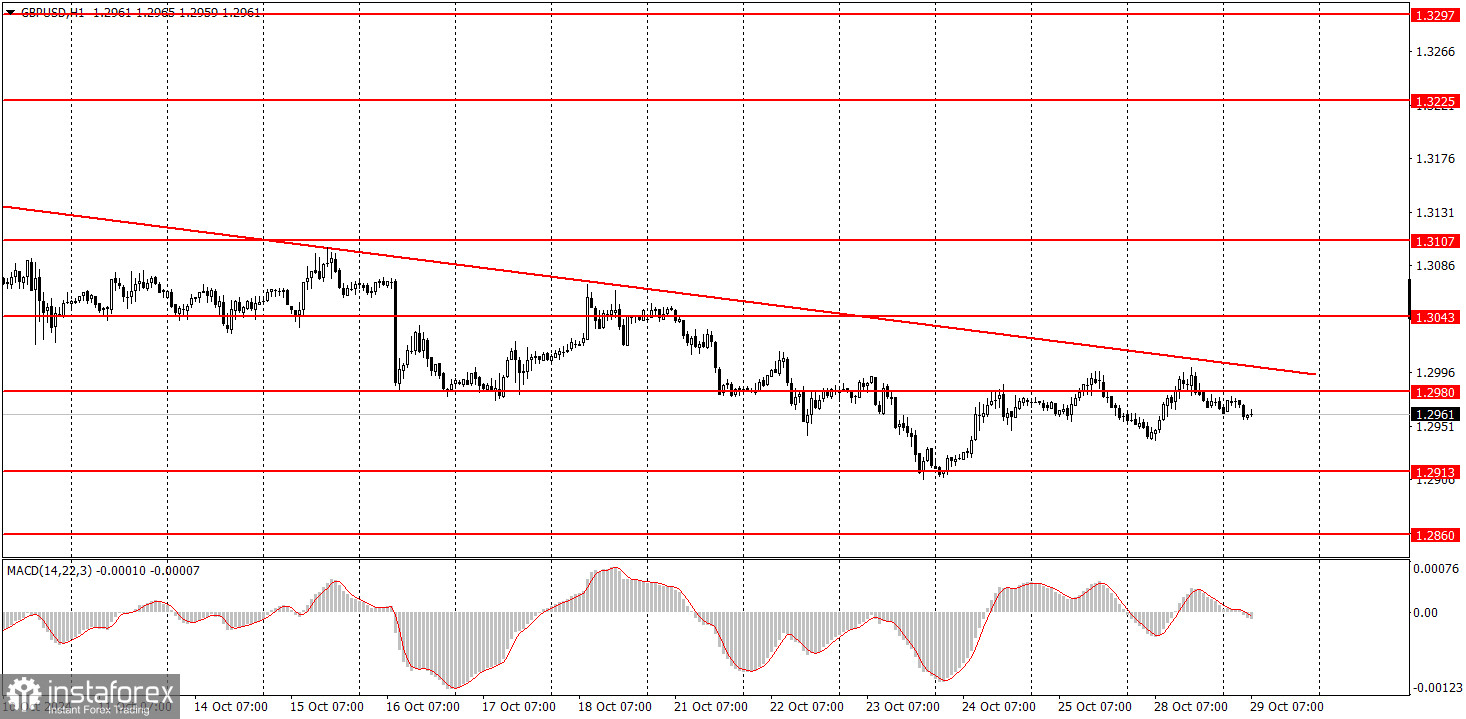

সাপোর্ট এবং রেজিস্ট্যান্স লেভেলগুলো হল সেই লেভেল যা কারেন্সি পেয়ার কেনা বা বিক্রি করার সময় লক্ষ্যমাত্রা হিসাবে কাজ করে। আপনি এই লেভেলগুলোর কাছাকাছি টেক প্রফিট সেট করতে পারেন।

লাল লাইন হল চ্যানেল বা ট্রেন্ড লাইন যা বর্তমান প্রবণতা প্রদর্শন করে এবং দেখায় যে এখন কোন দিকে ট্রেড করা ভাল হবে।

MACD (14,22,3) সূচক, হিস্টোগ্রাম এবং সিগন্যাল লাইন উভয়ই অন্তর্ভুক্ত করে, এটি একটি সহায়ক টুল হিসেবে কাজ করে এবং এটি সিগন্যালের উৎস হিসেবেও ব্যবহার করা যেতে পারে।

গুরুত্বপূর্ণ বক্তৃতা এবং প্রতিবেদন (সর্বদা নিউজ ক্যালেন্ডারে অন্তর্ভুক্ত থাকে) যেকোন কারেন্সি পেয়ারের মূল্যের গতিশীলতাকে ব্যাপকভাবে প্রভাবিত করতে পারে। অতএব, এগুলো প্রকাশের সময় অত্যন্ত সতর্কভাবে ট্রেডিং করতে হবে। প্রচলিত প্রবণতার বিপরীতে আকস্মিকভাবে মূল্যের পরিবর্তন থেকে সুরক্ষিত থাকতে মার্কেটে থেকে বের হয়ে যাওয়াই যুক্তিসঙ্গত হতে পারে।

নতুন ট্রেডারদের সর্বদা মনে রাখতে হবে যে প্রতিটি ট্রেড থেকে লাভ হবে না। একটি সুস্পষ্ট কৌশল গ্রহণ ও কার্যকর অর্থ ব্যবস্থাপনাই দীর্ঘমেয়াদে ট্রেডিংয়ের সাফল্যের ভিত্তি হিসেবে কাজ করে।