বৃহস্পতিবার EUR/USD কারেন্সি পেয়ারের মূল্যের নিম্নমুখী প্রবণতায় ফিরে এসেছে এবং মূল্য আবারও মুভিং এভারেজ লাইনের নিচে নেমে যায়। আসলে বুধবার সন্ধ্যা থেকেই এই দরপতন শুরু হয়। উল্লেখযোগ্য বিষয় হলো, মার্কিন যুক্তরাষ্ট্রের মুদ্রাস্ফীতি প্রতিবেদন প্রকাশের পর ডলার তীব্র দরপতনের সম্মুখীন হয়েছিল, তবে কয়েক ঘণ্টার মধ্যেই ডলারের মূল্য শক্তিশালীভাবে বৃদ্ধি পেতে সক্ষম হয়। ডিসেম্বরের মুদ্রাস্ফীতি প্রতিবেদন মিশ্র ফলাফল প্রদর্শন করেছে: মূল মুদ্রাস্ফীতির হার হ্রাস পেয়েছে, তবে সামগ্রিক মুদ্রাস্ফীতি বৃদ্ধি পেয়েছে। আমরা মনে করি যে সামগ্রিক মুদ্রাস্ফীতির হার বেশি গুরুত্বপূর্ণ। এটি বৃদ্ধি পেয়েছে, যদিও সূচকটি পূর্বাভাসের সাথে সঙ্গতিপূর্ণ ছিল, তবে এখন মূল বিষয়টি হলো মুদ্রাস্ফীতির ঊর্ধ্বগতি। এটি নির্দেশ করে যে ফেডারেল রিজার্ভ, যারা ইতোমধ্যে মুদ্রানীতি নমনীয় করার বিষয়ে কোনও তাড়াহুড়ো দেখাচ্ছে না, তারা 2025 জুড়েও এই সতর্ক পদ্ধতি গ্রহণ অব্যাহত রাখতে পারে। কেন তারা মুদ্রানীতি নমনীয় করবে যখন মুদ্রাস্ফীতি টানা তিন মাস ধরে বাড়ছে, অর্থনীতি শক্তিশালী অবস্থায় রয়েছে, শ্রমবাজার সুদৃঢ়, এবং বেকারত্ব গ্রহণযোগ্য স্তরে রয়েছে?

এই পরিস্থিতি কারেন্সি মার্কেট এবং ডলারের জন্য বেশ গুরুত্বপূর্ণ। 2024 সালে, মার্কেটের ট্রেডাররা অন্তত ছয়বার সুদের হার কমানোর প্রত্যাশা করেছিল, কিন্তু মাত্র তিনবার এটি বাস্তবায়িত হয়। 2025 সালের জন্য, মাত্র দুইবার সুদের হার কমানোর পূর্বাভাস দেওয়া হয়েছিল, তবে এখন মনে হচ্ছে সেটিও বাস্তবায়িত নাও হতে পারে। উল্লেখ্য যে মার্কিন মুদ্রাস্ফীতি বাড়ছে এবং ডোনাল্ড ট্রাম্প বিভিন্ন দেশের উপর শুল্ক আরোপ করলে এটি আরও বৃদ্ধি পেতে পারে। এটি এই ইঙ্গিত দেয় যে মার্কেটের ট্রেডাররা আবারও ফেডের অত্যধিক ডোভিশ বা নমনীয় অবস্থান গ্রহণের প্রত্যাশা করেছিল—এইবার শুধুমাত্র আটটি বৈঠকের মধ্যে দুইবার সুদের হার কমানোর প্রত্যাশা করা হয়েছে।

মার্কিন ডলারের দর আবারও বাড়ছে, কারণ মৌলিক অর্থনৈতিক পরিস্থিতি ইঙ্গিত করছে যে ফেডের সুদের হার কমানোর সংখ্যার ব্যাপারে মার্কেটের ট্রেডাররা অতিমূল্যায়ন করেছে। এর বিপরীতে, ইউরোজোনের সামষ্টিক অর্থনৈতিক প্রতিবেদনের ফলাফল হতাশাজনক রয়ে গেছে। অর্থনীতি প্রায় স্থবির অবস্থায় রয়েছে, এবং ইউরোপীয় কেন্দ্রীয় ব্যাংকের কর্মকর্তারা গ্রীষ্মের মধ্যে মূল সুদের হার ২%-এ নামিয়ে আনার কথা বিবেচনা করছেন। এটি এই ইঙ্গিত দেয় যে ইসিবি এখন মুদ্রাস্ফীতির চেয়ে ইউরোপীয় অর্থনৈতিক পরিস্থিতির বিষয়টিকে বেশি অগ্রাধিকার দিচ্ছে এবং গ্রীষ্মের মধ্যে তারা মুদ্রানীতি নমনীয় করার চক্র শেষ করতে পারে।

2025-এর দিকে তাকালে, এটা স্পষ্ট যে ইসিবি সম্ভবত ফেডের তুলনায় দ্রুত এবং বেশি আক্রমণাত্মকভাবে সুদের হার কমাবে। এর ফলে ইউরোর দর বৃদ্ধির সুযোগ খুব কম, যেমনটি আমরা পূর্বে উল্লেখ করেছি। আবারও, ইউরোর মূল্য সাম্প্রতিক স্থানীয় উচ্চতায় পৌঁছাতে ব্যর্থ হয়েছে এবং এখন মনে হচ্ছে এটির মূল্য ডলারের সাথে প্যারিটির লেভেলের দিকে, বা অন্তত 1.0100 লেভেলের দিকে যাচ্ছে।

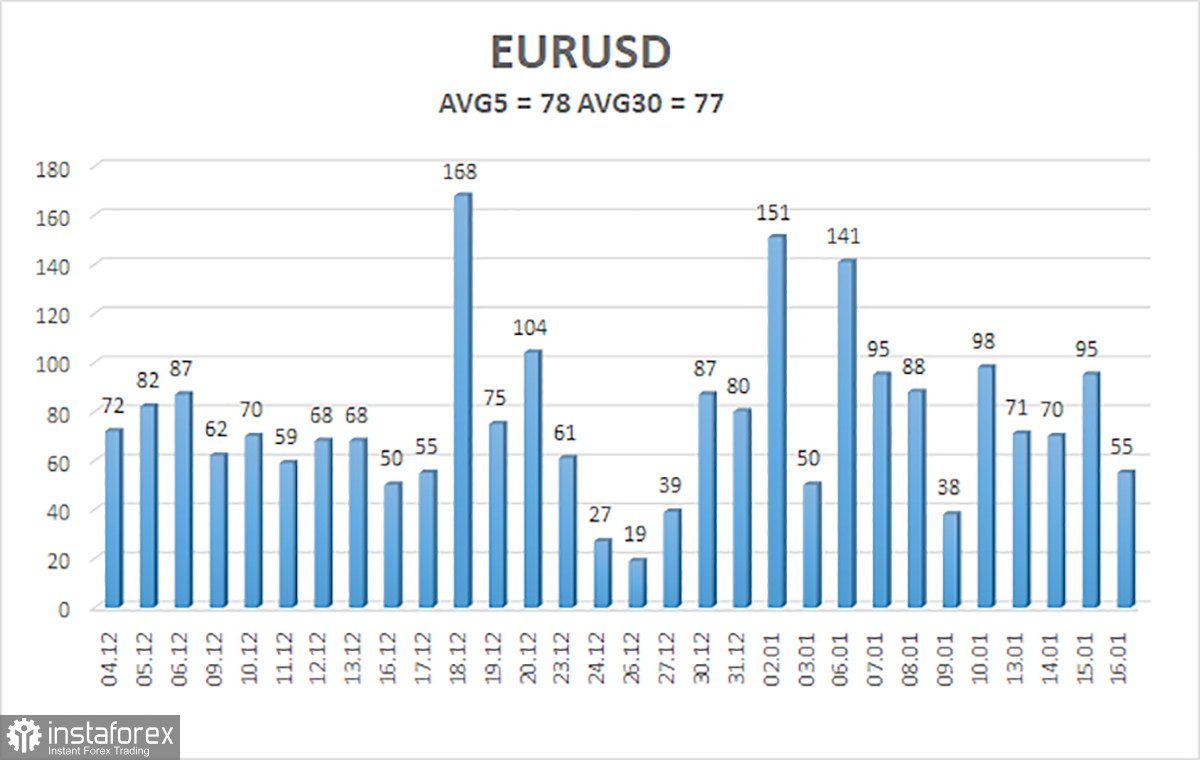

১৭ জানুয়ারি পর্যন্ত সর্বশেষ পাঁচ দিনের ট্রেডিংয়ে EUR/USD কারেন্সি পেয়ারের মূল্যের গড় ভোলাটিলিটি হচ্ছে ৭৮ পিপস, যা "মাঝারি" হিসাবে বিবেচনা করা যায়। শুক্রবার আমরা আশা করছি যে এই পেয়ার 1.0225 এবং 1.0381 এর মধ্যে ট্রেড করবে। হায়ার লিনিয়ার রিগ্রেশন চ্যানেলটি নিম্নমুখী রয়েছে, যা বৈশ্বিক পর্যায়ে এই পেয়ারের মূল্যের বিয়ারিশ প্রবণতার ধারাবাহিকতা নির্দেশ করে। CCI সূচকটি সাম্প্রতিক সময়ে দুইবার ওভারসোল্ড জোনে প্রবেশ করেছে এবং দুটি বুলিশ ডাইভারজেন্স গঠন করেছে; তবে, এই সিগন্যালগুলো শুধুমাত্র একটি সম্ভাব্য কারেকশনের ইঙ্গিত দেয়।

নিকটতম সাপোর্ট লেভেল:

- S1 – 1.0254

- S2 – 1.0193

- S3 – 1.0132

নিকটতম রেজিস্ট্যান্স লেভেল:

- R1 – 1.0315

- R2 – 1.0376

- R3 – 1.0437

ট্রেডিংয়ের পরামর্শ:

EUR/USD পেয়ারের মূল্যের নিম্নমুখী প্রবণতা বজায় থাকতে পারে। সাম্প্রতিক মাসগুলোতে, আমরা ধারাবাহিকভাবে মধ্যমেয়াদে ইউরোর দরপতনের পূর্বাভাস দিয়েছি এবং এই পেয়ারের মূল্যের বিয়ারিশ প্রবণতার সম্ভাবনা দেখতে পেয়েছি। আমরা মনে করি না এই প্রবণতা এখনও সমাপ্ত হয়েছে। মার্কেটের ট্রেডাররা ইতোমধ্যে ফেডারেল রিজার্ভের ভবিষ্যৎ সুদের হার কমানোর সমস্ত সম্ভাবনা মূল্যায়ন করেছে বলে ব্যাপক সম্ভাবনা রয়েছে। সুতরাং, কারেকশন ছাড়া মধ্যমেয়াদে ডলারের দরপতনের জন্য বর্তমানে কোন মৌলিক কারণ নেই।

শর্ট পজিশনগুলো এখনও প্রাসঙ্গিক রয়েছে, যার লক্ষ্যমাত্রা 1.0225 এবং 1.0191 এ নির্ধারণ করা হয়েছে, বিশেষ করে যদি মূল্য মুভিং এভারেজের নিচে দৃঢ়ভাবে স্থির হয়। শুধুমাত্র টেকনিক্যাল বিশ্লেষণের উপর ভিত্তি করে ট্রেডিং করলে, মূল্য যদি মুভিং এভারেজের উপরে ওঠে, তবে মূল্য 1.0437 এর দিকে যাওয়ার লক্ষ্যমাত্রা নিয়ে লং পজিশন বিবেচনা করা যেতে পারে। তবে, বর্তমানে যেকোনো ঊর্ধ্বমুখী মুভমেন্টকে শুধুমাত্র একটি কারেকশন হিসাবে দেখা উচিত।

চিত্রের ব্যাখা:

- লিনিয়ার রিগ্রেশন চ্যানেল - বর্তমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তাহলে এর অর্থ হল বর্তমানে প্রবণতা শক্তিশালী।

- মুভিং এভারেজ লাইন (সেটিংস 20.0, স্মুথেদ) – স্বল্পমেয়াদী প্রবণতা এবং বর্তমানে কোন দিকে ট্রেডিং করা উচিত তা নির্ধারণ করে।

- মারে লেভেল - মুভমেন্ট এবং কারেকশনের লক্ষ্য মাত্রা।

- অস্থিরতার মাত্রা (লাল লাইন) - সম্ভাব্য প্রাইস চ্যানেল যেখানে এই পেয়ারের মূল্য পরের দিন অবস্থান করবে, যা বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে নির্ধারণ করা হয়।

- সিসিআই সূচক – এই সূচকের ওভারসোল্ড জোনে (-250-এর নীচে) বা ওভারবট জোনে (+250-এর উপরে) প্রবেশের মানে হল যে চলমান প্রবণতা বিপরীতমুখী হতে যাচ্ছে।