মার্কেটের ট্রেডাররা যখন ডোনাল্ড ট্রাম্প ও ভ্লাদিমির পুতিনের ফোনালাপের পর শুরু হওয়া মার্কিন-রাশিয়া আলোচনা প্রক্রিয়ার সংবাদের প্রতি প্রতিক্রিয়া দেখিয়ে চলেছে, তখন বিনিয়োগকারীরা আবারও মার্কিন যুক্তরাষ্ট্রের বিভিন্ন দেশের সঙ্গে চলমান বাণিজ্য যুদ্ধের দিকে মনোযোগ কেন্দ্রীভূত করেছে।

প্রাথমিকভাবে, মার্কিন-রাশিয়া সম্পর্কের উন্নতির সম্ভাবনা নিয়ে আশাবাদী মনোভাব দেখা গিয়েছিল; তবে, ট্রাম্প মূল সিদ্ধান্ত গ্রহণের অবস্থান বজায় রাখায় এই আশাবাদ দীর্ঘস্থায়ী হয়নি। মঙ্গলবার, মার্কিন ডলার সূচক (ICE) শক্তিশালী হয়ে 106.7 লেভেলে উঠেছে, যা গত ১১ সপ্তাহের নিম্নমুখী প্রবণতা থেকে পুনরুদ্ধার নির্দেশ করে। এই রিবাউন্ড মূলত ট্রাম্পের এই ঘোষণার পরে ঘটেছে যে এক মাসের এক্সটেনশন শেষ হওয়ার পর কানাডা ও মেক্সিকোর ওপর শুল্ক "আরোপিত হবে"। এই দুই দেশ ট্রাম্প প্রশাসনের সঙ্গে সমঝোতায় পৌঁছাতে পারবে বলে ট্রেডাররা যে আশা করেছিল, তা তার পরবর্তী মন্তব্যের কারণে কমে গেছে, যার ফলে বিনিয়োগকারীরা তাদের প্রত্যাশা পুনর্মূল্যায়ন করেছে।

বর্তমানে, ট্রেডাররা PCE মূল্য সূচক প্রতিবেদনের দিকে এবং চতুর্থ প্রান্তিকের জিডিপির দ্বিতীয় সংশোধিত অনুমানের দিকে দৃষ্টিপাত করছে, যা ভবিষ্যৎ মুদ্রানীতি সম্পর্কে আরও স্পষ্ট ধারণা দিতে পারে।

গত সপ্তাহে, মার্কিন পরিষেবা খাতের PMI অপ্রত্যাশিতভাবে ৫২.৯ থেকে ৪৯.৭-এ নেমে এসেছে, যদিও উৎপাদন খাত শক্তিশালী বৃদ্ধি প্রদর্শন করেছে। পাশাপাশি, মিশিগান বিশ্ববিদ্যালয়ের ভোক্তা আস্থা সূচকও দুর্বল হয়েছে, যা দীর্ঘস্থায়ী মুদ্রাস্ফীতির উদ্বেগের কারণে হয়েছে, যা ট্রাম্পের রক্ষণশীল নীতির ফলে আরও বৃদ্ধি পেতে পারে।

এই পরিস্থিতির বিপরীতে, মার্কিন স্টক মার্কেটে এখনো কোনও স্পষ্ট দিকনির্দেশনা পরিলক্ষিত হচ্ছে। শুধুমাত্র মার্কিন ডলার এবং স্বর্ণের মূল্য উল্লেখযোগ্য মুভমেন্ট প্রদর্শন করছে। ফেডারেল রিজার্ভের ভবিষ্যৎ নীতিমালা সংক্রান্ত অনিশ্চয়তার কারণে ডলারের মূল্য হ্রাস পেয়েছে, অন্যদিকে বিনিয়োগকারীরা নিরাপদ সম্পদের সন্ধানের করায় স্বর্ণের মূল্য বৃদ্ধি পেয়েছে। এর প্রতিক্রিয়ায়, বিশ্বের বৃহত্তম গোল্ড-ব্যাকড ETF, SPDR গোল্ড ট্রাস্ট, শুক্রবার তাদের হোল্ডিং ৯০৪.৩৮ টনে উন্নীত করেছে, যা আগস্ট ২০২৩-এর পর সর্বোচ্চ স্তর।

মার্কেটের ব্যাপারে আজকের প্রত্যাশা

আমি আশা করছি যে মার্কিন স্টক মার্কেট এবং ক্রিপ্টোকারেন্সি মার্কেট উভয়ই একটি কনসোলিডেশন ধাপে থাকবে, যেখানে এগুলো সাইডওয়েজ রেঞ্জের মধ্যে চলতে থাকবে। ICE সূচকে ডলার স্বল্পমেয়াদে পুনরুদ্ধার করে ১০৬.৭৫ লেভেলে পৌঁছাতে পারে, তবে এটিকে প্রবণতা বিপরীতমুখী হওয়ার সংকেত হিসেবে বিবেচনা করা উচিত হবে না। এই সপ্তাহে ট্রেডারদের দৃষ্টি PCE মূল্য সূচক সংক্রান্ত প্রতিবেদনের উপর থাকবে, যা ফেডের সুদের হার সংক্রান্ত সিদ্ধান্তের ক্ষেত্রে গুরুত্বপূর্ণ ভূমিকা পালন করে, পাশাপাশি ট্রেডাররা ২০২৪ সালের চতুর্থ প্রান্তিকের জিডিপির দ্বিতীয় অনুমানের দিকেও দৃষ্টিপাত করবে।

দৈনিক পূর্বাভাস

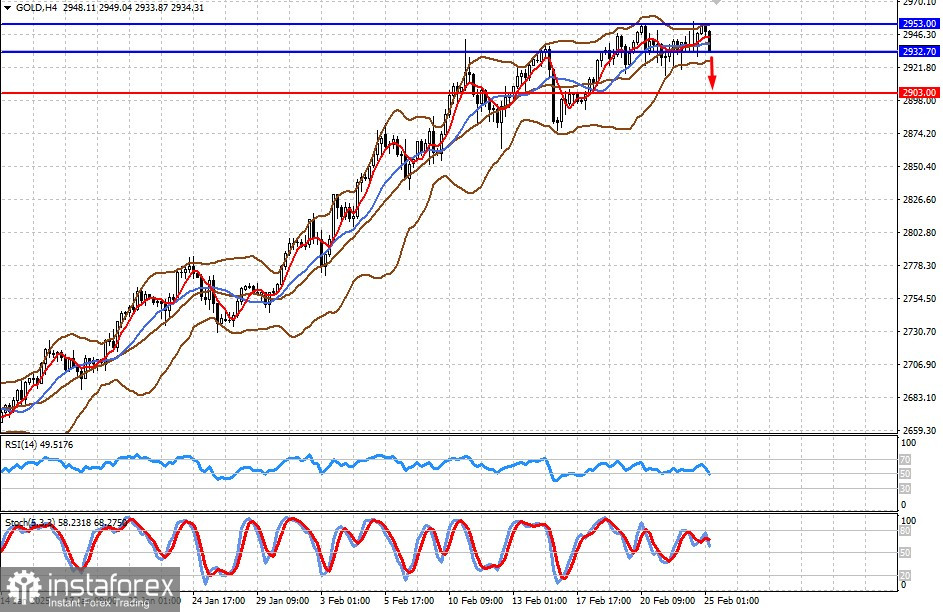

স্বর্ণ (GOLD)

স্বর্ণের মূল্য ঐতিহাসিক সর্বোচ্চ লেভেলের কাছাকাছি অবস্থান করছে, তবে ওভারবট স্ট্যাটাসের কারণে $2,932.70 লেভেল ব্রেক করা হলে স্বল্পমেয়াদে দরপতন ঘটতে পারে এবং স্বর্ণের মূল্য $2,903.00-এ নেমে আসতে পারে।

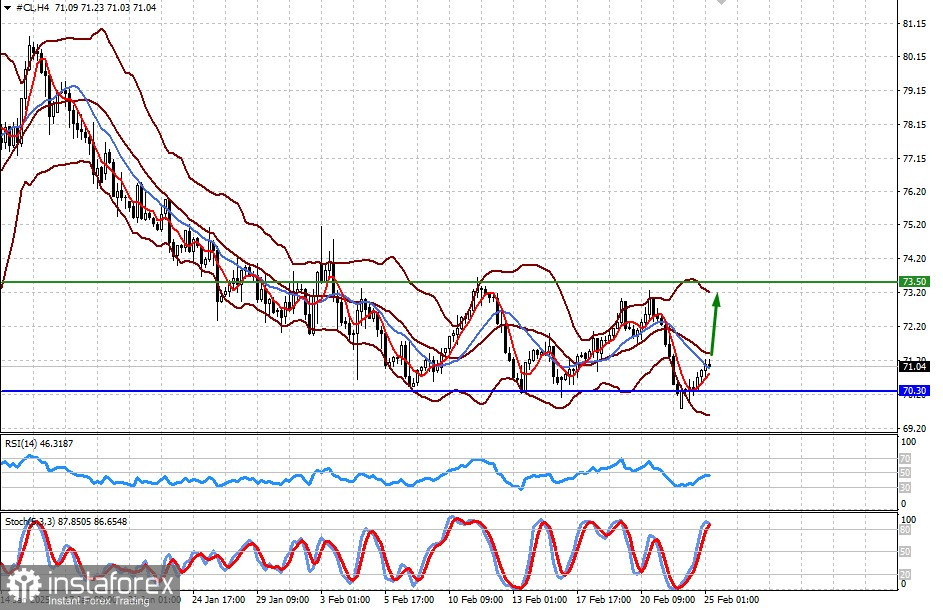

অপরিশোধিত তেল (WTI)

মার্কিন অপরিশোধিত তেলের (WTI) মূল্য বর্তমানে $70.30–$73.50 রেঞ্জের মধ্যে অবস্থান করছে এবং কিছু সময়ের জন্য এই রেঞ্জের মধ্যে ওঠানামা চলমান থাকতে পারে। বর্তমানে সরবরাহ ও চাহিদার মধ্যে ভারসাম্যের কারণে এই পরিস্থিতি বিদ্যমান রয়েছে। এই ভারসাম্যের ফলে স্বল্পমেয়াদে WTI-এর মূল্যের উল্লিখিত রেঞ্জের ঊর্ধ্বসীমা পুনরায় পৌঁছানোর সম্ভাবনা রয়েছে।