Доларът продължи да укрепва в понеделник, въпреки липсата на нови данни. Пазарите продължават да печелят доверието на Фед в следващото увеличение на лихвения процент, което вероятно ще се случи "съвсем скоро", тъй като икономиката расте достатъчно, за да затегне процента на полиците.

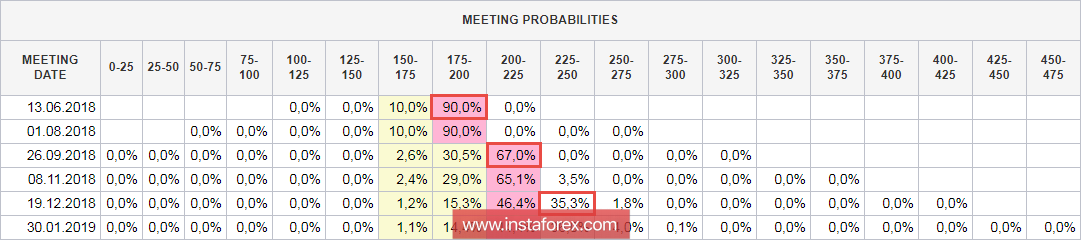

"Много скоро" вече е на 13 юни. На този ден ще се проведе разширеното заседание на FOMC и ще бъдат публикувани актуализирани макроикономически прогнози. Пазарът оценява вероятността от увеличение на лихвения процент, според CME фючърсния пазар, на 90%, което е практически единодушно. Друго увеличение ще се случи, очевидно през септември, в момента вероятността за тази стъпка е 67%.

По този начин до есента Федералният резерв може да изпълни плана за текущата година. Интригата за още едно увеличение през декември остава отворена. Пазарите все още не виждат причините за четвъртото увеличение, но не можем да изключим такава възможност. Очевидно решението ще бъде взето, като се вземат предвид променените макроикономически показатели, които в момента изглеждат двусмислени.

Ключовите показатели, към които е ориентиран FRS, показват продължаване на политиката на нормализиране. Темповете на икономически растеж са високи. Докладите на Markit отново потвърждават, че предварителните индекси на ЧМИ нарастват през май както в производствения сектор, така и в сектора на услугите спрямо април. Това означава, че има увеличение в стопанската дейност. Очаква се известно забавяне на растежа на пазара на труда преди една година и е свързано с постигането на пълна заетост, при която е невъзможно да се запазят предишните темпове на създаване на нови работни места и следователно намаляването на заплатите на Nonfarm на 60-80 хиляди на месец няма да да бъде критерий за Фед за забавяне на икономиката и няма да повлияе на решението за лихвите.

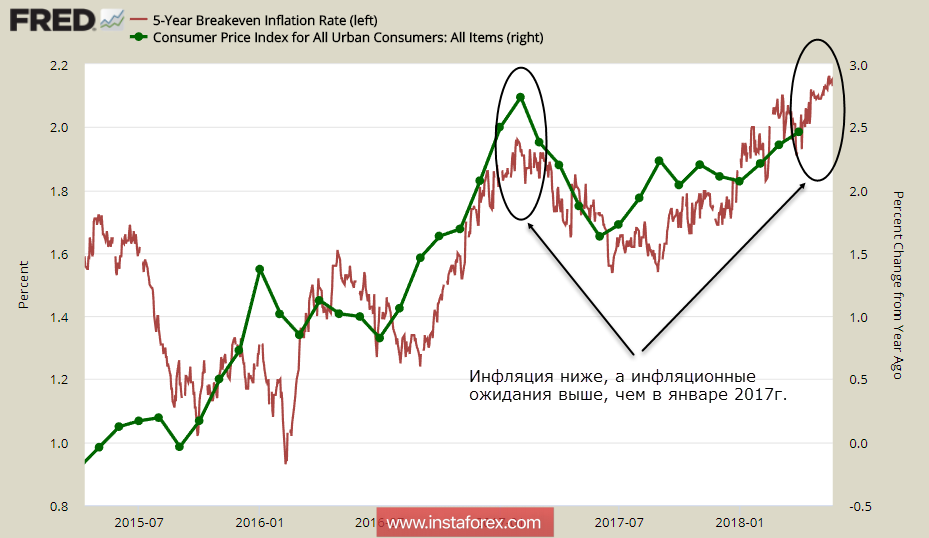

По отношение на инфлационните очаквания реалните показатели ясно се виждат в динамиката на доходността на петгодишните облигации, защитени от инфлацията. В момента до 22 май доходността им е достигнала 2,13%. Това е значително по-висока, отколкото през предишния пик през януари 2017 г., когато доходността е била 1,96%. Същевременно официалното равнище на инфлацията сега е по-ниско, отколкото през януари 2017 г. Това означава, че има значителна разлика между очакванията и реалните показатели, което дава право да се предположи, че през следващите месеци официалната инфлация в САЩ ще покажат растеж и ще увеличат шансовете за четвърто увеличение на тази година.

По този начин официалните критерии, на които FOMC се ръководи в развитието на паричната политика, показват както по-нататъшно затягане, така и висока вероятност от продължаване на тенденцията към нарастване на индекса на долара.

В същото време редица други критерии показват, че настоящият икономически растеж е изключително нестабилен. В много отношения това се дължи на данъчната реформа, която намали бремето върху бизнеса и доведе до скок в бизнеса. Недостатъкът на този процес обаче е намаляването на бюджетните приходи поради спада в събирането на данъци. Едновременно с нарастването на икономиката инвеститорите излизат от отбранителните активи, което се отразява както в намаляването на стойността на златото, така и в нарастването на доходността по облигациите. Последното обстоятелство, заедно с намаляването на баланса на Фед, прави администрацията на Тръмс нервна, тъй като загубата на доходи се компенсира от бързото нарастване на равнището на държавния дълг, което в дългосрочен план не може да бъде уредено ,

Опитът на Тръмп да прехвърли част от разходите към търговските партньори в САЩ все още не е довел до положителен резултат. Увеличаването на митата върху стоманата и алуминия доведе до противодействие както на Китай, така и на Европейския съюз. Оттеглянето от ядрената сделка не беше подкрепено от американските съюзници, които възнамеряват да се борят за запазването й, както и правото на европейските компании да извършват бизнес с Иран. Не се наблюдава значителен напредък в преговорите с Китай, но въпросът се отлага за по-късен етап.

Доларът ще продължи да се засилва спрямо валутите на суровините, което вероятно ще поправи цените на петрола. Въпреки това, спрямо йената и франка, доларът губи почва срещу отрицателното отклонение от риска. Въпреки това в дългосрочен план няма съмнение, че доларът ще продължи да се укрепва.