Златото несъмнено се превърна в хита на 2020 г. и много инвеститори насочиха вниманието си към него не само като сигурно убежище, но и като актив, който може да генерира печалби чрез увеличаване на стойността си. Въпреки това, където има масивна психоза на пазарите, винаги има възможност за рязко движение на цените в обратна посока и днес бих искал да охладя ентусиазма на лудите глави, които очакват благородният метал да се покачи бързо до нови върхове.

Може би ще сгреша в опасенията си, освен това от много години съм привърженик на инвестирането в злато, но разумният човек винаги е склонен към съмнения, което прави избора му осъзнат и по-балансиран. Затова реших да споделя съмненията си, за да покажа обратната страна на монетата, а не само тази, която заслепява очите и замъглява ума със своя блясък. Още повече, че новият принос от Световния съвет по златото внася здравословна доза песимизъм в оптимизма на пазарите на благородни метали, но нека започнем с него.

На фона на широко разпространения оптимизъм относно перспективите за цените на златото има редица значителни негативни аспекти и фактори, влияещи върху цената на златото на този пазар, които трябва да бъдат споменати. Както знаете, цената е производна на търсенето и предлагането и настоящото покачване на цената на златото на пазара теоретично трябва да бъде причинено или от повишено търсене, или от липса на предлагане. Дали обаче наистина е така?

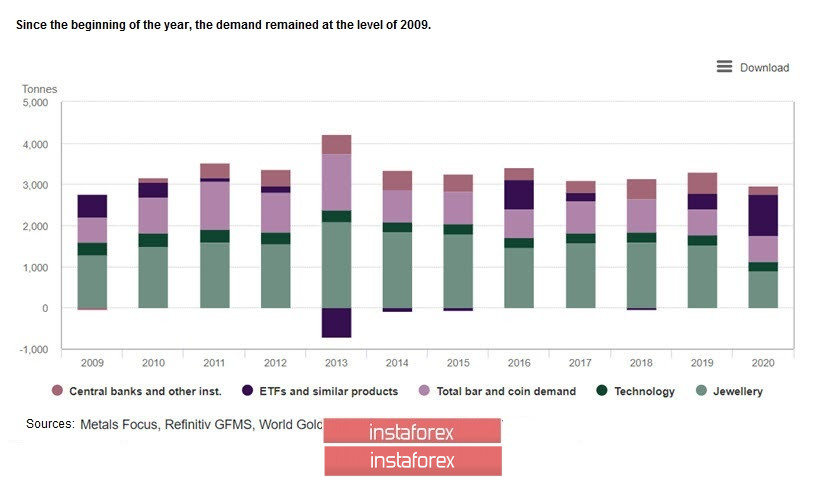

Фигура 1: Графика на търсенето на пазара на злато от 2009 до 2020 г.

Както се предлага на фигура 1, търсенето на злато през 2020 г. е на най-ниското си ниво от 2009 г. С други думи, купувачите в тяхната обща маса сега не искат да купуват злато, което е свързано с високата му цена, както и спад в търсенето на бижута, включително предимно в Индия и Китай. В сравнение с това от 2019 г., през 2020 г. търсенето на бижута в Индия е намаляло с 48%, а в Китай с 25%. Търсенето за технологично използване на златото е намаляло с 6%. През третото тримесечие на 2020 г. централните банки имаха отрицателни покупки на злато.

Ако не беше покупката на монети и кюлчета с 49% и инвестициите в борсово търгувани фондове (ETF) с 5%, което донесе общо увеличение от 21%, търсенето на пазара на злато щеше да се срине до минималните стойности, но това не се случи благодарение на инвеститорите, които вярваха в златото.

Увеличението на цените и спадът в предлагането, който се увеличи до -3% през третото тримесечие на 2019 г., също помогнаха. Въпреки това, докато глобалната икономика се възстанови, предлагането на злато на пазарите ще се увеличи. Например Русия се завърна на пазара на злато, което осигури на страната по-голям приток на чуждестранна валута от износ на злато, отколкото от износ на газ. Възстановяването на производството в по-малко печелившите мини е придружено от върхове в цената на златото не само в щатски долари, но и в местни валути, което прави добива печеливш там, където производството би било невъзможно при предишни цени, но сега е доста печелившо.

Както можем да видим от данните, предоставени от Световния съвет по златото, увеличението на цените се дължи главно на търсенето от американски и европейски инвеститори, както и на позиционирането на американските фючърсни пазари. Въпреки това, според предишната ми статия, публикувана преди седмица, CME значително увеличи маржина за спекулантите, които са априори нетни купувачи, буквално принуждавайки ги да напуснат пазара. Според доклада за ангажираност на търговците на COT в резултат на действията на борсата дългите позиции на спекулантите са намалели с повече от една трета от март 2020 г., докато общата им позиция е минимална, а късите позиции са максимални от лятото на 2019 г.

По този начин, въз основа на данните за търсенето и предлагането, могат да се направят следните изводи: възстановяването на търсенето на бижута в Индия и Китай, което ще се случи, когато икономиките на тези страни се възстановят, ще бъде придружено от увеличение на предлагането от минната индустрия. Позицията на американските инвеститори, които в момента осигуряват основния ценови двигател, може да се промени след изборите в САЩ, например, поради растежа на щатския долар.

Сега повечето прогнози предполагат, че фондовият пазар ще спадне, а златото едновременно ще служи като защитен актив и като актив за защита на инфлацията. В същото време спадът на фондовите пазари винаги е придружен от свиване на ликвидността, когато доларът поскъпва спрямо всички активи, включително златото. Освен това периодът между началото на спад и повишаване на цената на златото може да достигне няколко тримесечия.

Въпреки това, дори ако приемем, че щатският пазар на акции не се срива, а остава в диапазона или дори продължава да расте, ще стане ли златото толкова желан актив за инвеститорите, колкото през 2020 г.? Ако американските инвеститори обърнат гръб на златото, то просто ще се срине и то доста дълбоко.

В петък златото е над значителната подкрепа от 1854, но вече е спаднало до средните стойности за полугодието. От една страна, това показва слабостта на пазара в средносрочен план, а от друга страна, описва точно текущата ситуация (фиг. 2), която, в случай на спад в цената на златото, предполага цели на 1750, 1680 и 1500 долара за тройунция. За да бъда честен, не мисля, че купувачите на злато, които са го купили на 2000 долара, биха се зарадвали, че цената спадна до знака от 1500.

Фигура 2: Средносрочната перспектива за златото е отрицателна

Ако на всичкото отгоре щатският долар започне да се укрепва спрямо кошница от чуждестранни валути и на първо място спрямо еврото на пазара, тогава цената на златото ще започне активно да спада. Освен това укрепването на долара може да се случи не само в случай на спад на фондовите пазари, но и в случай на техния растеж. Доларът и фондовите пазари нямат пряка връзка.

Ето само няколко причини, поради които доларът може да се повиши с нарастването на пазарите на акции. Ситуацията в САЩ е по-добра по отношение на лихвените проценти, отколкото в Европа. Американската икономика е по-приспособена към шока от пандемията от COVID-19, отколкото икономиката от еврозоната, която в допълнение към пандемията от коронавирус преживява болезнен "развод" с Великобритания. Доларът си е долар и в Африка и при равни други условия инвеститорите ще го изберат. Защо не предположим в това отношение, че доларът има потенциал да се укрепи с 10% спрямо еврото?

Обобщавайки разсъжденията си, особено бих искал да насоча вниманието на читателите към факта, че не призовавам за пълна ликвидация на златоносни активи в портфейли, а говоря за възможен сценарий и преразглеждане на възгледите за златото като актив, чиято цена винаги ще нараства. Обръщам внимание и на търговците за възможността за продажба на злато в средносрочен план, но само ако техните системи за търговия генерират подходящи сигнали. Напомням ви обаче, че продажбата срещу текущия дългосрочен тренд винаги е действие срещу очакваната стойност и често води до загуби, така че бъдете внимателни и се уверете, че спазвате правилата за управление на капитала.