Добрите отчети за печалбите и загубите продължават да подкрепят фондовите пазари в САЩ и като цяло допринасят за търсенето на риск, въпреки по-слабите от очакваното данни за БВП за третото тримесечие.

Банката на Канада и ЕЦБ проведоха редовните си срещи. Въпреки различните начални условия, ЕЦБ и Банката реагират по един и същи начин по редица въпроси. Тази реакция е опит да запазим спокойствие пред нарастващата заплаха от стагфлация.

След като пазарите реагираха на не съвсем очаквания изход от срещата на БК, се оказа, че /обменният курс леко се промени, като не намери причина да напусне зоната на консолидация. В същото време доходността на държавните бонове се увеличи доста – 2-годишните облигации добавиха около 25 пенса, докато 10-годишните добавиха около 50 пенса. Те бяха над сегашните нива преди седмица. Тази динамика означава, че резултатите от срещата като цяло са в съответствие с пазарните очаквания и сега основният въпрос е какво следва?

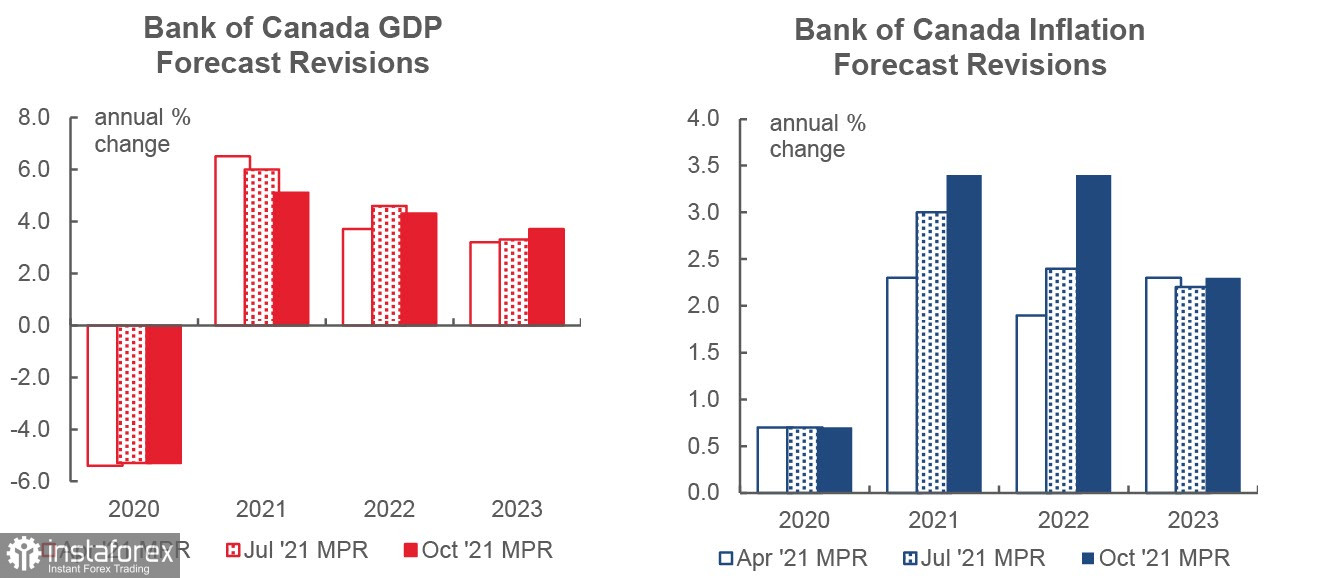

И така, какво направи Банката на Канада - тя завърши количественото облекчаване и започна фазата на реинвестиране на своята програма за количествено облекчаване. Трябва да се отбележи, че реинвестирането започва на 1 ноември и ще включва разпределението на около 4-5 милиарда долара месечно между първичния и вторичния пазар, което ще запази размера на портфейла от облигации на канадското правителство в текущи обеми и ще отложи прогнозата за увеличение на лихвения процент. Сега се очаква процентът да бъде повишен някъде между април и септември, когато инфлацията ще се нормализира при целта от 2%.

Банката на Канада прекрати програмата за QE предсрочно поради натиск от обстоятелства, главно поради много по-високите прогнози за инфлация. Сега той очаква, че "временният характер" на инфлацията ще бъде спрян от предприетите мерки.

За канадския долар ситуацията не е станала по-меча или по-бича. По-бързото излизане от QE може да се възприеме от пазарите като знак за ястребовата позиция на Банката на Канада и да провокира увеличаване на търсенето на CAD, но от друга страна, Банката измести прогнозата за курса на по-късна дата от спря бичито настроение. Като цяло изглежда, че нищо все още не се променя. Очаква се обменният курс USD/CAD да остане в зоната на консолидация с известна меча склонност. Целите са 1.2284 и 1.2250, което означава, че няма промени.

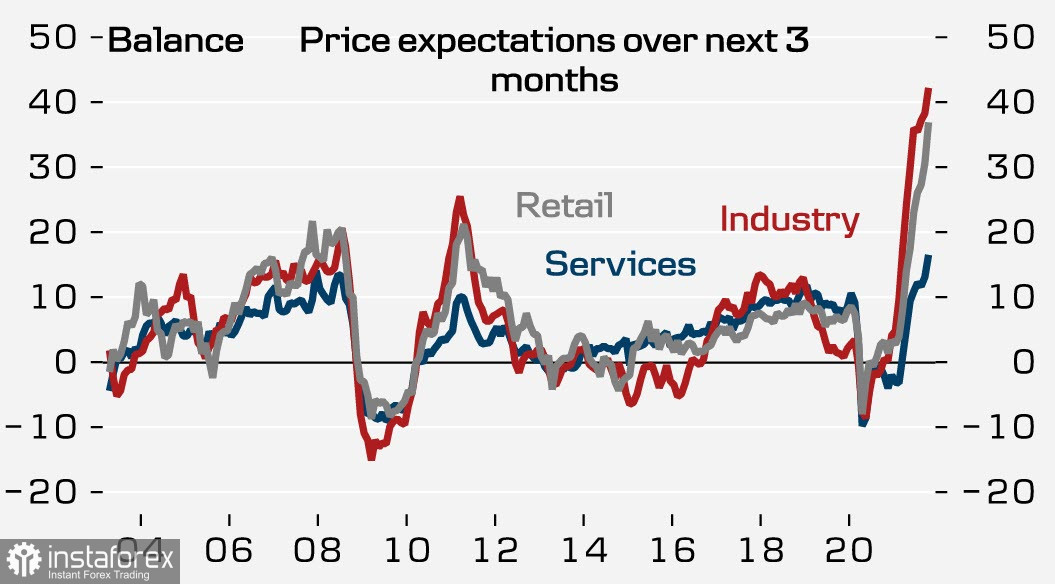

Срещата на ЕЦБ приключи без нови решения, но пазарите реагираха с нарастване на търсенето на еврото, като се има предвид, че позицията на ЕЦБ се измести към ястребовата страна. Както каза президентът на ЕЦБ Лагард на заключителната пресконференция, Централната банка обсъди 3 неща на срещата. Тя идентифицира 3 фактора, които стимулират инфлацията – покачване на цените на енергията, несъответствие на търсенето и предлагането и основни ефекти (например ДДС в Германия). По отношение на заплахата от стагфлация Лагард каза, че ако има инфлация, няма стагнация, въпреки че призна, че има заплаха от забавяне на растежа в еврозоната.

Що се отнася до "временния" характер на инфлацията, все още е възможно да се приеме аргументите на ЕЦБ, но трябва да се има предвид, че инфлационните очаквания остават високи и няма признаци за спад.

Курсът на двойката EUR/USD се повиши с почти една цифра след срещата и това е естествена реакция, тъй като временният характер на инфлацията е под голямо съмнение. Цените на енергията остават постоянно високи и дори ако Газпром започне да увеличава заетостта на своите европейски складове след заповед на президента, това може да няма положителен ефект, тъй като купувачите не бързат да сключват нови договори за покупка по текущи цени. Високите цени на енергията ще доведат до повишаване на себестойността на производството, което заплашва да намали използването на производствените мощности. А това означава нарастване на заплахата от стагфлация.

Явно е рано да се предполага, че ръстът на EUR/USD означава възходящо обръщане. Може да се каже, че връщането към продажбите е вероятно след кратка консолидация в диапазона от 1.1660/1710, така че целта от 1.15 остава релевантна.