На глобалните пазари се наблюдава бързо нарастване на търсенето на риск, борсовите индекси на САЩ и азиатско-тихоокеанските страни нарастват с по 2-3%, петролът възстановява значителна част от загубите, а желязната руда добавя повече от 3%. Всичко се дължи на факта, че щамът Omicron представлява много по-ниска заплаха за здравето от предишните варианти въпреки високата си устойчивост. Това от своя страна означава рязко намаляване на вероятността глобалната икономика да се върне към режим на ограничения.

Като цяло подобно рязко обръщане към търсенето на риск е неочаквано за пазарите, тъй като големите спекуланти се подготвяха за различен сценарий. През последните няколко седмици анализът на докладите на CFTC показва, че петролните фючърси са достигнали своя връх в началото на ноември, а броят на късите договори нараства вече 5 седмици подред. Същото важи и за всички стокови валути без изключение. Пазарите ще се нуждаят от още време за репозициониране. Що се отнася до перспективите за следващите дни, търсенето на риск ще остане доминираща тенденция, което най-вероятно ще доведе до ръст на стоковите валути и спиране на растежа на щатския долар.

USD/CAD

Днес Банката на Канада ще проведе редовна среща за паричната политика. Рискът лихвата да бъде повишен от сегашните 0,25% е малък, но трябва да се отбележи, че все още има малка вероятност. Редица ключови макроикономически параметри на Канада изглеждат убедителни.

БВП се възстанови бързо през третото тримесечие след рецесията през второто тримесечие, увеличавайки се с 5,4% на годишна база. Покачването беше улеснено от увеличението на потребителските разходи (+18% на годишна база) и ако не бяха смущения във веригата на доставки, които забавиха производствения сектор, можеше да се очакват още по-силни резултати.

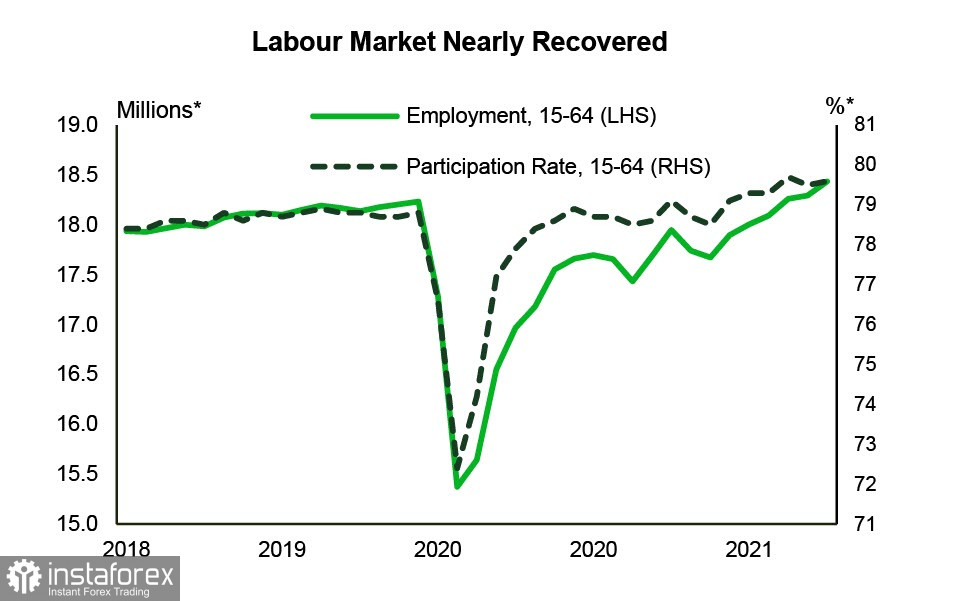

Пазарът на труда също се възстановява бързо – заетостта през ноември нарасна със 154 хиляди и вече е с 1% по-висока от нивото преди пандемията.

Нивото на безработица спадна до 6%, броят на отработените часове също се върна на нивата отпреди пандемията. BoC няма да може да игнорира такъв силен доклад. Банката многократно е подчертавала по-рано, че ще запази овърнайт лихвата на ниско ниво, докато възстановяването на пазара на труда приключи. Е, целта е постигната, така че какво следва?

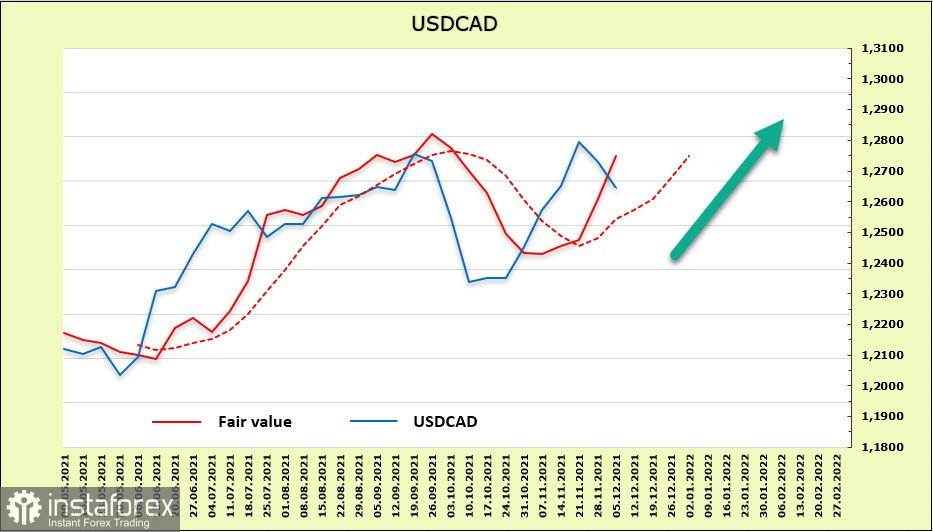

Много е възможно Банката на Канада да се позовава на несигурността с Omicron, но вероятността процентът да бъде повишен през януари става все по-висок. Ако пазарите разглеждат перспективите на канадца по този начин, тогава трябва да очакваме увеличаване на дългата CAD позиция в предстоящите отчети на CFTC. Междувременно цифрите са срещу него – според последния доклад нетната къса позиция е нараснала с 854 милиона до -1,101 милиарда. Прогнозната цена е уверено насочена нагоре, така че всяко движение надолу трябва да се счита за коригиращо.

Търсенето на риск през последните два дни позволи USD/CAD да се оттегли обратно към зоната на подкрепа от 1.2630/40, следващата подкрепа е 1.2560. Може да се предположи, че растежът може да се възобнови от сегашните нива, целта от 1,30 все още е актуална.

USD/JPY

Японската икономика все още е доста далеч от състояние, в което е възможно да се приеме някакво намаляване на стимулите и не е известно дали такова състояние изобщо ще настъпи, тъй като на настоящия етап финансовите власти разглеждат изключително въпроси за допълнителни разходи, а не за съкращения.

Тази сутрин Министерският кабинет публикува втората предварителна оценка на БВП за 3-то тримесечие. Реалният ръст на БВП е ревизиран надолу от -0,8 на -0,9% годишно, реалният БВП е с около 1,9% по-нисък в сравнение с четвъртото тримесечие на 2019 г. Икономиката остава уязвима. Динамиката е такава, че няма вероятност за намаляване на предлагането на йената, така че няма причини за укрепване на йената.

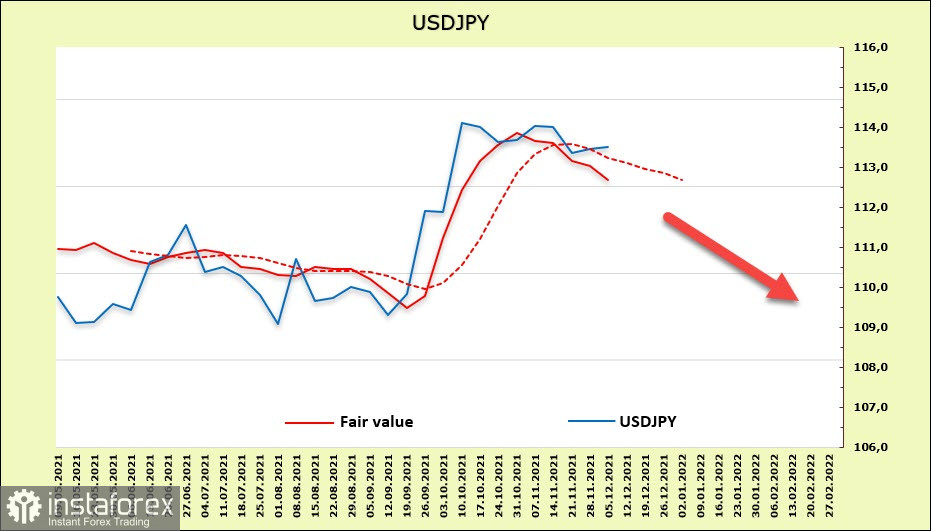

Но що се отнася до позициите на йената на фючърсния пазар, вероятно наблюдаваме промяна в посоката. Нетната къса позиция намаля с 1,847 милиарда през отчетната седмица, което е доста, и достигна -8,711 милиарда. Мечето предимство все още е значително, но се свива бързо. Прогнозната цена все още е насочена надолу.

Очакваме, че многопосочният натиск върху йената няма да ѝ позволи да излезе извън диапазона в следващите дни. Вероятно е да се търгува в хоризонтален канал с подкрепа от 113.02 и съпротива от 114.04, като преминаването отвъд канала нагоре е възможно, ако търсенето на риск продължи да расте.