Двойката евро-долар се оказа в зона на ценова турбулентност след публикуването на важни макроикономически релийзи. Продавачите на eur/usd се опитваха да изтеглят цената под таргета от 1,0960 (средната линия на индикатора Bollinger Bands на дневния график), а купувачите, от своя страна, се опитваха да се приближат до нивото на съпротива от 1,1070 (горната линия на Bollinger Bands на същия таймфрейм). Мечките и биковете поочередно теглеха въжето на своя страна, но "воз и ныне там": двойката демонстрира повишена волатилност, но фактически стоеше на място, търгувайки се в рамките на диапазона от 1,0960 до 1,1070. Тази ситуация се обяснява с противоречивия фундаментален фон, който се сложи по двойката. Ключовите макроикономически релийзи, които бяха публикувани в четвъртък и петък, оставиха повече въпроси, отколкото отговори. Непростият ребус се усложни още повече с един неочакван фактор - възможният колапс на още един американски банк. Въпреки това, за всичко има пояснение.

БВП на САЩ и базовият индекс PCE

Доларът реагира положително на публикуването на данни за растежа на американската икономика, въпреки че докладът беше в "червената зона". Обемът на БВП на САЩ нарасна само с 1,1% през първото тримесечие, докато повечето експерти очакваха ръст от 2%. Въпреки това, инфлационните компоненти на доклада бяха на страната на зелената банкнота. Основният ценови дефлатор на БВП през първото тримесечие беше в "зелената зона", като се повиши с 4,9% на годишна база при прогноза за ръст от 4,7% г/г. Потребителските разходи скочиха с 3,7% (най-висок темп на растеж от второто тримесечие на 2021 г.).

Такава динамика на инфлационните компоненти засили увереността на трейдърите, че Федералният резерв ще се реши за още едно повишаване на лихвените проценти с 25 точки на майското заседание. Въпреки че ден преди публикуването вероятността за реализиране на този сценарий намаля до почти 50% (според данните на инструмента CME FedWatch Tool) поради проблемите на First Republic Bank. Крахът на акциите на този банк възпря трейдърите, тъй като той може да повтори съдбата на Silicon Valley Bank, Signature Bank и Silvergate.

Въпреки това, след тази публикация, шансовете за повишаване на лихвените проценти през май се увеличиха до 80%. А след публикуването на отчета в петък, вероятността за реализиране на този сценарий се оценява вече почти на 90%. Реч е за базовия индекс на цените на личните разходи в САЩ (PCE). Както е известно, този инфлационен показател се следи от Федералния резерв "с особено внимание", поради което и от страна на пазара му се отдава повишено внимание. Годишният показател намаля до 4,6%, при прогноза за спад до 4,5%. "Зеленият" оттеглящ се отчет подкрепи долара, въпреки че в голяма степен публикацията отрази отново намаляването на показателя. От септември до декември миналата година индексът последователно намаляваше - от 5,2% до 4,6%. След това, през януари и февруари, показателят се задържа на 4,7%, а през март отново се върна на декемврийското ниво от 4,6%.

Като цяло, горепосочените доклади позволяват да се предположи, че Федералният резерв наистина ще се реши на още една стъпка към затегната монетарна политика. Напомням, че обновеният мартов медианен прогноз на Федералния резерв също предвижда още едно повишение от 25 точки до края на годината. Въпреки това тези релийзи трудно ще засилят ястребината настроеност на регулатора, особено на фона на проблемите с First Republic Bank. Според информация от агенцията Reuters, американските регулатори в момента водят преговори за спасяването на банката, който е на ръба на банкрутство. Според вътрешна информация, правителствените преговори в момента са фокусирани върху подготовката за прехвърляне на First Republic под контрола на FDIC (Федералната корпорация за застраховане на депозити). Междувременно акциите на First Republic паднаха с 30% в петък (до 4,31 долара), а от март, от началото на банковата криза в САЩ, акциите на този банк загубиха 95% от своята стойност.

Такава информационна обстановка не допринася за засилване на ястребината настроеност на Федералния резерв, поради което доларът не успя да задържи заетите си позиции и към края на търговската седмица ослабна по целия пазар.

БВП на еврозоната и германската инфлация

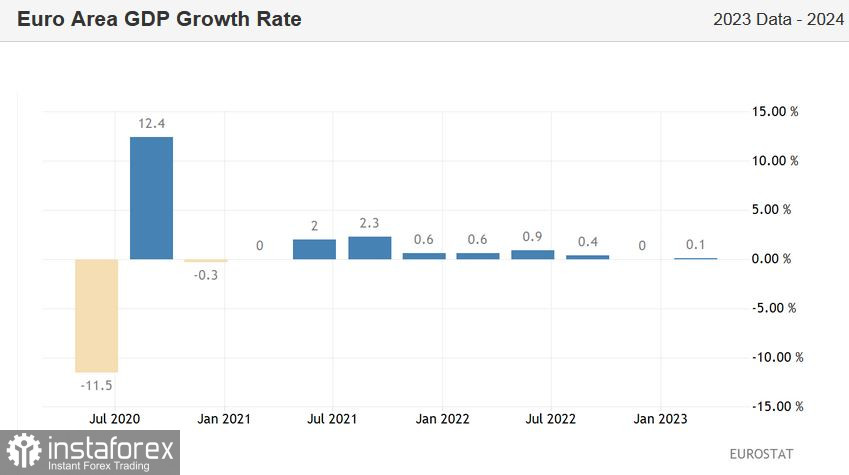

Въпреки на общото ослабване на гринбека, биковете на eur/usd не успяха да извлекат полза от ситуацията. Валутната двойка остана в рамките на посочения ценов диапазон, като приключи търговската седмица на ниво 1,1018. Причината е, че в Европа вчера беше публикувана важна макроикономическа статистика, която също остави много въпроси. През първото тримесечие на 2023 г. БВП на страните от еврозоната нарасна с 0,1% в квартално изражение, което се оказа под очакванията за ръст от 0,2%. В годишно изражение показателят нарасна до 1,3%, при прогноза за ръст до 1,4%. Най-голям ръст спрямо предходния квартал беше отчетен в Португалия, Испания, Италия и Латвия. Низходяща динамика беше отчетена в Ирландия (-2,7% кв/кв), както и в Австрия (-0,3%).

От едната страна, показателят излезе в "червената зона", не достигайки прогнозното ниво. От другата страна, еврозоната де-факто избегна рецесията, започвайки годината с растеж на БВП. Освен това, структурата на релийза показва, че във Франция и Испания ускори растежа на потребителските цени.

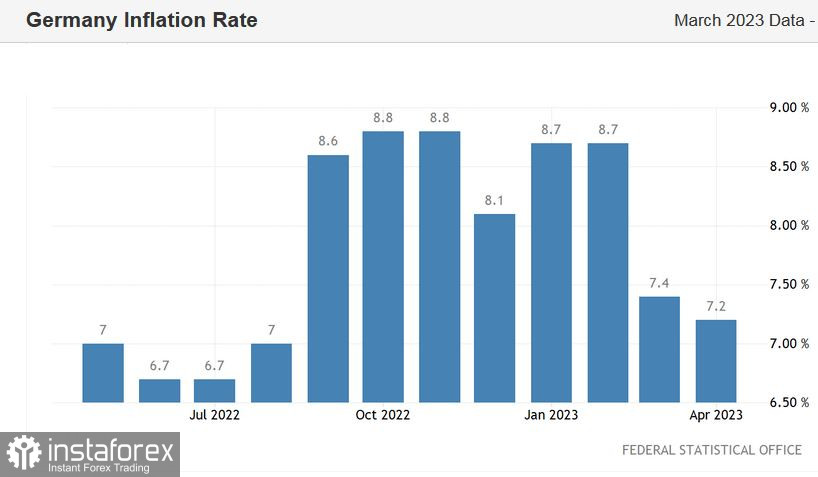

За да споменем за инфлацията. Вчера беше публикуван още един важен доклад, който повлия на динамиката на валутната двойка eur/usd. Стана ясно, че общият индекс на потребителските цени в Германия в годишно изражение намаля до 7,2% през април, при прогноза за спад до 7,3%. В месечно изражение потребителските цени нараснаха с 0,4%, докато експертите очакваха по-значителен ръст (с 0,8%). Годишният хармонизиран индекс на потребителските цени (HICP), който Европейската централна банка предпочита да използва за измерване на инфлацията, също не съвпадна с прогнозите. През април той достигна 7,6%, докато повечето експерти прогнозираха ръст до 7,8%.

И отново, клубът на противоречия. От една страна, топлата зимна времето и фискалните стимули помогнаха на еврозоната да избегне рецесия. От друга страна, растежът на европейската икономика остава слаб, а темповете на намаляване на инфлацията в Германия са по-силни относно прогнозите на повечето експерти (въпреки че ИПЦ остава на неприемливо високо ниво).

Заключение

По мое мнение, публикуваните миналата седмица ключови макроикономически релийзи не промениха ситуацията кардинално. Слабият растеж на американската икономика беше "компенсиран" от значителния растеж на дефлатора на БВП. Това сочетание говори, че Федералният резерв вероятно ще увеличи лихвената ставка с 25 точки, но няма да "маха сабята", затегвайки своята риторика (плюс към това, не трябва да забравяме ситуацията с First Republic Bank).

Относно европейските релийзи, ситуацията все още остава неопределена: публикуваните доклади не наклониха везните в посока на повишаване на лихвените проценти с 25 или 50 точки на заседанието през май. Според мнението на редица експерти, слабият растеж на БВП в еврозоната ще накара ЕЦБ да се обърне към повишаване от 25 точки. Но тук не трябва да забравяме, че базовият индекс на потребителските цени в еврозоната през март отново постигна рекордно високо ниво, след което мнозина представители на европейския регулатор заявиха за необходимостта от повишаване на лихвените проценти с 50 точки. Ако априлската общоевропейска инфлация отрази допълнителния растеж на базовия ИПЦ, то слабият растеж на БВП, според мен, няма да бъде пречка за реализиране на 50-точковия сценарий.

Така че, към момента ситуацията по двойката остава неопределена. Трейдърите не успяха да определят посоката на движение на цената, на фона на противоречивата фундаментална картина. Необходим е съответен информационен повод, който ще изтласка цената извън диапазона 1,0960-1,1070. Очевидно е, че трейдърите не се осмеляват да отворят големи позиции в посока на юг или север преди майските заседания на Федералния резервен банк и Европейската централна банка, чиито резултати ще научим следващата седмица. Централните банки ще помогнат на трейдърите на eur/usd да разрешат сложната фундаментална загадка.