Сезонът на отчетите в корпоративната Америка приключи. Пазарите бяха приятно изненадани от това, че сегментът на ценните книжа се чувства доста добре през първото тримесечие, дори в условията на нарастваща инфлация и първите банкови почти-фалирания.

Частично причината е в това, че американските потребители продължават да бъдат достатъчно активни, поддържайки необходимото ниво на търсене. А доверието към банковата система просто пренасочва потоците на депозити към големите банки и само частично - към други региони или видове активи.

Оттук получихме добри данни за пазара на труда. Което отново подкрепи биковете. За съжаление, това също засили вярата на мнозина, че Федералната резервна система скоро ще промени рязко своята политика, като започне да намалява лихвените проценти. Това вярване се засили сред трейдърите още през март и оттогава само се засилва благодарение на противоречивостта на сигналите - от инфлационните показатели до данните за заетостта на пазара.

Розовите понита на пазарните очаквания

В момента фючърсите на държавните облигации оценяват вероятността да видим през останалите месеци на годината сценарий на пет поредни намаления на лихвените проценти с приблизително 25 базисни точки всяко следващо намаление. И, разбира се, множество други индикатори. При това дори по-ликвидните пазари също поставят същия прогноз, въпреки че това не е винаги очевидно.

Това всичко се случва точно на обратния новинарски фон. Така, преди седмица Федералният резерв повиши лихвите за пореден път. Но тази новина сякаш минава мимо биковете. В резултат, ако погледнем нивата на очакванията, ще видим най-голямото разминаване по тях за целия текущ цикъл. Ако нивото на текущите федерални фондове е над 5%, то очакванията за тяхното ниво в началото на следващата година не достигат дори до 4%. Очевидно е, че ще има около шест понижения от 0,25%, за да се достигне нивото на очакванията. Колко реалистично е това? По мое мнение, приблизително толкова, колкото е реалистичен полетът до Марс тази година.

Но пазарът е твърд в своите оценки.

Отчасти армията от трейдъри сериозно вярва в идеята, че инфлацията може да бъде контролирана много бързо. Фактически, това е основата за обръщане на политиката на лихвите, всички ние това разбираме. Колко е постижимо това?

Ако погледнем нивото на двугодишната инфлационна безубиточност, която може да се получи от разликата между облигациите, защитени от инфлация, и облигациите с фиксиран доход, в първата половина на 2025 г. инфлацията ще се върне към своя "нормален" уровен от 2%.

Това е чисто технически показател. Но проблемът в него е същата като във всички пазарни анализи - той се основава на съществуващите представи. В действителност нивата на безубиточност могат да бъдат грешни, особено при постпандемичната икономика. Ако вземем предвид, че кривата на доходността по облигациите в момента е дълбоко обърната, този технически показател вече не изглежда надежден.

За да бъде по-ясно, можете да вземете данните за безубиточност от две години преди настоящата ситуация (това ще бъде около април-май 2021 г.). Така че, текущият връх на инфлацията, който надхвърля 9%, попада точно в момента, когато безубиточността от преди две години ни обещаваше пълна дефлация.

Ако искате, за мен показателят на безубиточност е доста спорен технически показател, тъй като той отразява поведението на купувачите на двугодишни облигации точно в момента, когато се изготвя. Това означава, че той добре показва текущата тенденция, но прогнозно е полезен само на спокоен пазар.

Най-важното, което нас научи Covid-19, е че е много лесно да се объркате в своите прогнози. Ще добавя, че това е още по-лесно в моменти на ликвидностен дефицит. И като се има предвид, че ударните вълни от пандемията все още се движат в системата (преди всичко имам предвид Китай), изглежда странно да се залага на това, че след две години икономиката ще се възстанови напълно от пепелта на коронавируса, особено ако украинско-руският конфликт се затвърди.

Заетост и доходи - къде гледаме?

Още по-трудно е да се предположи гълъбовият завой, гледайки към данните за заетостта за този април. Нека да погледнем дялът на работещите хора на възраст от 25 до 54 години. От Втората световна война насам, когато жените в развитите страни започнаха да работят, той само непрекъснато растеше. Този грандиозен социален преход, който работеше за благоденствието на домакинствата, основно приключи към началото на 1990-те години, достигайки наситеност. Още по-силно той се засили благодарение на работещите тийнейджъри - и двата пола. Затова от 90-те години съотношението само веднъж се повишаваше над текущите стойности - в началото на 2000-те години, които се характеризираха със срива на доткомите. В момента около 80% от населението на най-трудоспособна възраст има работа. И това е абсолютният максимум, ако не се вземе предвид кризата от 2000-те години.

Следващата логика е проста. Ако имаме реален максимум, това означава, че вече сме го постигнали. Федералният резервен банк наистина е изпълнил своите задачи. Въпреки това, инфлацията остава впечатляващо висока. И това "малко дразни". Защото това означава, че доларът е толкова евтин, че не може да осигури на американците същото ниво на живот при същия доход. Трябва да заработвате поне с 10% повече, за да достигнете нивото от миналата година. И това говорим за доста скромна постпандемична година. В сравнение с 2015 година разликата ще бъде още по-голяма.

Фактически, намаляването на лихвените проценти без устойчиво намаляване на инфлацията е напълно противоречиво на това, че американците заработват повече. Ако погледнем в корена на проблема, доларът е поевтинял. Толкова поевтинял, че дори 6% лихви едва задържат инфлацията на едно ниво. Неговата реална цена все още трябва да падне, а заплатите - съответно да нараснат, за да инфлацията да спре да диктува цените.

Но когато пазарът на труда влияе върху инфлацията чрез повишаване на заплатите, това също оказва натиск върху корпоративните разходи и себестойността на продукцията при едновременно повишаване на търсенето. Така, средната почасова заплата нарасна почти с 0,5% спрямо предходния месец през април, което е точно в горната граница на нормалния диапазон. Да, все още е рано да се тревожим за саморазкрутящата се спирала на цените, но внезапно се оказа, че не е достатъчно да се трудоустроят максимален брой жители. Много по-важен е нивото на техните реални доходи. И вот с този показател Федералната резервна система все още има проблеми.

Сега пазарите очакват публикуването на априлските показатели, което ще се състои в сряда. Но анализаторите, както Bloomberg, така и от регулатора, вече са достатъчно скептични по отношение на показателите на ИПЦ. Консенсусните цифри на базовия индекс на потребителските цени колебаят се около нивото на предходния месец от 5%. Максимумът, който може да постигне дълбокото намаление на този показател, е да остави лихвената ставка на същото ниво без допълнителни повишения. А без това е практически невъзможно да се постигнат нива на лихвени ставки, които пазарите очакват.

Бикова упоритост

Откъде идва тази желязна увереност, че лихвените ставки трябва да се намалят бързо?

Първо, винаги трябва да вземаме предвид, че заетостта е закъсняващ индикатор, тъй като работодателите разглеждат уволненията като най-крайна мярка. Освен това, редица достатъчно надеждни пазарни индикатори предполагат, че скоро ще има пълноценна икономическа рецесия - на ниво на рецесия, малко по-лека или малко по-тежка, но все пак рецесия.

Сред тези показатели: кривата на доходността на казначейските облигации (все още силно обърната), опереждащите икономически индикатори, които сочат директно надолу, както и проучванията на мениджърите по снабдяване ISM. Всички тези индикатори горят в червено, като сигнализират за рецесия вече шест месеца. Цените на суровините, особено на петрола, падат, което свидетелства за липса на световно търсене. Високо разумно е да се подготвим за рецесия в близко бъдеще.

Тук трябва да си зададем още един въпрос. Ще бъде ли рецесията съпроводена също с растеж на цените - така наречената "стагнация", или все пак цените ще спрат да растат като на дрожджове?

При условие, че сценарият на стагнацията на икономиката е включен, Федералният резервен банк няма да може да повишава или понижава базовите лихвени проценти, тъй като фалитите на компаниите във всички сектори ще изтощят икономиката за няколко месеца.

Въпреки това, ако инфлацията може да бъде овладяна, тогава сценарият ще бъде точно обратният: максимално мека кредитно-валутна политика за подпомагане на икономиката.

В действителност, аз мисля, че ще има среден вариант: при умерена рецесия с достатъчно упорита инфлация ще получим намаления от Федералния резерв края на годината. Но при кой сценарий Федералният резерв ще бъде способен да намали лихвите поне пет пъти в рамките на следващите шест заседания? Такива сценарии, освен пълното и бързото възстановяване на икономиката, в общи линии няма. Въпреки това, няма предпоставки за такъв вариант на развитие на събитията.

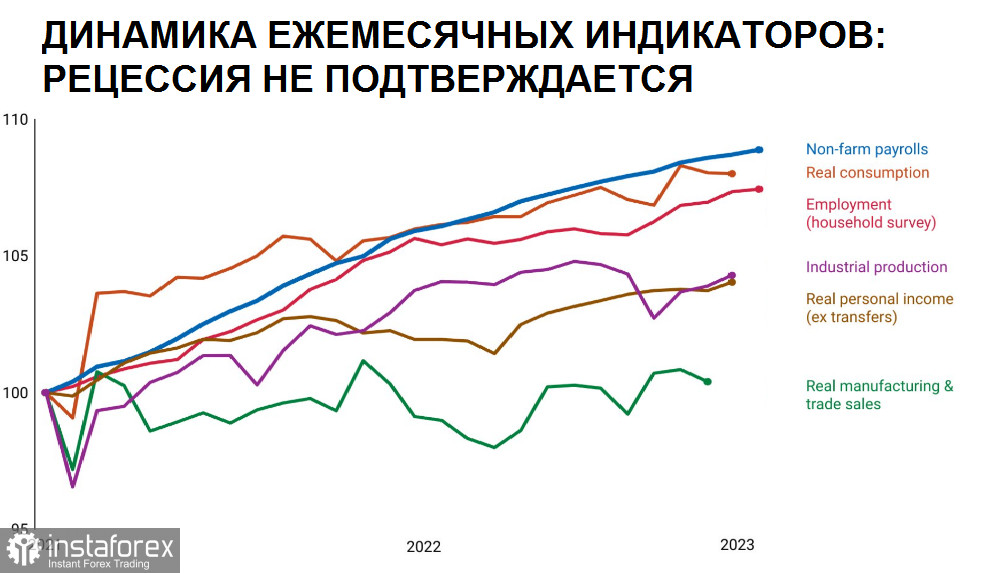

Интересно е, че мнението на самия Федерален резерв, фактически, значи повече, отколкото мнението на Националното бюро за икономически изследвания - орган, на който е поръчано официално определяне на началото на рецесията. Главно защото NBER е голям спътник и обикновено обявява за рецесия само много месеци след началото й. Но можем да се обърнем към данните, които Бюрото използва в своите изчисления и да погледнем цифрите.

Така, според графиките, рецесията изобщо не е задължителна, защото пазарът на труда и потребителското търсене са силни.

Частично технический анализ и всички други индикатори са грешни поради ковидния фактор. Колкото и да се побързаме да обявим края на пандемичната епоха, системата все още не е усвоила всички мерки за преодоляване на постковидната криза. Всички тези допълнително отпечатани долари във всеки случай трябва да намалят неговата цена. Не можем да избягаме от това просто правило и докато доларът не стане по-евтин, инфлацията ще задушава икономиката. И това не засяга само САЩ, но и Европа, въпреки че в по-малка степен. И проблемът не е толкова в тези излишни пари, колкото в това, че е много трудно да се съди къде ще отидат потоците на тези пари. Ако САЩ успее да прехвърли тежестта на рецесията на развиващите се страни, както се правеше в миналите периоди, рецесията ще бъде достатъчно лека и всички ще се справят с лек страх. Но много страни ще имат огромни затруднения с погасяването на държавния дълг.

Въпреки това, свободните пари в момента течат широко в Европа и Азия, така че този вариант може да не е налице. Особено, ако правителството не се съгласи с нов таван на държавния дълг. Тогава кризата ще бъде местна, но по-сериозна.

Какво да правят инвеститорите в тази ситуация? Чудесното свойство на инвестициите е, че можете да хеджирате залозите си. Ако по-лошите прогнози за рецесия се сбъднат, вероятно ще искате да напуснете фондовата борса в САЩ или дори да промените предпочитанията си, например към криптовалутния сектор. Ако се опирате на показателите на доходите на компаниите за първото тримесечие, ще очаквате, че акциите трябва да надхвърлят облигациите и ще купите още акции на американски компании с удоволствие. И ако не сте сигурни, ще изберете диверсификация.

Важно е да разберете, че не само вие се чувствате несигурни - големите инвестиционни фондове с цели екипи от анализатори също се чувстват така. И въпреки че 10-годишните облигации на казначейството и S&P 500 търгуват в широк диапазон, обемите на хеджиране продължават да нарастват.

В действителност увереността в завойта на Федералния резерв в момента е толкова силна, че съществува сериозна опасност от прорив в посока на по-висок доход. Но по-добре е да се избягва екстремното позициониране в която и да е посока в тази неспокойна година.

Банкови препятствия

В цялата тази история не трябва да забравяме за кризата, която засегна регионалните банки в САЩ. Въпросът е каква е опасността, че този сценарий ще се повтори и засили?

Ако не попаднем в обобщения с миналите кризисни върхове, какво могат да ни кажат цифрите?

Цените на акции на банки паднаха, а акционерите на фалирали институции бяха доволни. Нито един депозитор не загуби нито един копейка. Няма паника, пазарите са максимално спокойни. Федералната резервна система дори два пъти повиши лихвите от тогава, когато затварянето на SVB Financial Group предизвика безредици, но благодарение на спешната програма за кредитиране на банките, това не доведе до никакви негативни последици.

Вероятно това е криза за акционерите на банката; тя не стана обща криза. Най-добре тази ситуация беше обяснена от Уорън Бъфет: никой не иска да бъде този, който ще каже на американците, че техните депозити са застраховани само до определена степен. Това ще убие банковия свят. И той е прав.

Разрушаването на депозитите щеше да бъде толкова катастрофално, че нито един здравомислещ политик няма да го позволи.

Но липсата на катастрофи не е равносилна на наличието на дивиденти. И никой от инвеститорите все още не иска да се занимава с банковата система. Самият Бъфет по време на кризата през 2008 г. активно заемаше пари на банковата система. Но този път той се държи далеч от всичко.

Разбира се, частично причината за неговото незаинтересованост се крие в това, че законите за банковите холдингови компании не му позволяват да получи контролен пакет акции на повече от една компания. Но главното - печалбата на банките изглежда е под въпрос.

Фактически, в новата икономическа система депозитите са същият вид стока като соята или петролът, например. Така че, ако влоговете са по-добре информирани за по-високите доходности на други места, тогава парите ще имат тенденция да напускат депозитните сметки. В тези условия банките са принудени да предлагат по-високи лихви по депозитите, което в крайна сметка ще намали печалбата на банката чрез намаляване на чистата лихвена маржа.

Вероятно това ще доведе до по-ефективна финансова система в дългосрочен план и по-високо ниво на живот. Така че да наречем този сценарий сложно. Но в краткосрочен и средносрочен план, особено за акционерите, това е директен удар по печалбата и чувството на безпокойство сред банкерите. Това означава, че ще има по-строги кредитни стандарти чрез по-високи лихви по заемите и неразходно нормиране (чрез други фактори). Всичко това негативно влияе върху икономиката в краткосрочен план и това е аргументът, който работи против намаляването на лихвите на Федералния резервен банк.

След това можем да очакваме по-голяма консолидация на капитала, както вече беше видно от продажбите на SVB Financial Group и First Republic Bank.

В САЩ банковата система е много по-фрагментирана, отколкото във всяка друга развита страна, така че има място за много повече сливания, въпреки че това ще се отрази сериозно върху възможностите на малките банки.

С намаляващите се цени на акциите на регионалните банки става все по-трудно да се привличат акционерни финансиране и да се задържат депозити, затова продажбата на разочароваща цена остава най-добрата опция. Това не е много добра ситуация за акционерите на банката и рисковете от допълнително бреме за държавния бюджет, което в крайна сметка ще бъде извлечено от бъдещата печалба на банката, са реални.

За да намали разходите за поглъщане на фалирали институции, Федералната корпорация за застраховане на депозити ще иска да раздели загубите с небанкови организации (като групи за директни инвестиции), които са готови да ги поемат, но този ход вероятно няма да бъде политически популярен. Така че някаква форма на явна гаранция на депозита изглежда почти неизбежна.

Остава въпросът дали това няма да доведе до криза, която сама по себе си ще накара Федералния резерв да намалява отново и отново лихвите? Не задължително. Но това не означава, че можем да се отпуснем: системата е много уязвима, както виждаме.

Скоро ще бъде публикувана тримесечната анкета на водещите кредитни специалисти на Федералния резерв, която ще даде първите убедителни доказателства дали фалиращите банки принуждават кредиторите да усложняват достъпа до кредити. Но дори и без това е ясно, че това, което директно заплашва банковата система, не може да бъде пренебрегнато.

Дори ако погледнем исторически, още през 2006 г. отделни анализатори изразяваха тревога за размера на неподкрепените ипотечни кредити. Просто системата беше глуха. Както и пазарите. Както и демократичното правителство по време на приемането на програмата за помощ по време на пандемията.

Ако си спомните, през 2006 г. доста инвеститори станаха мечки, но тогава бихте ги нарекли паникьори. Началото на 2007 г. породи още повече мечки. Така че не става въпрос за това, че един или двама хора нещо разбраха, просто мнозина го разбраха твърде рано.Най-важното, което кризата от 2008 г. може да ни научи, е че пазарът не обръщаше внимание на конкретните сигнали от банковия сектор, като ги считаше за незначителни. Затова напълно да се счита въпросът за банкрутствата на регионалните банки, поне за сега, е преждевременно. Не сега, когато предстои рецесия.

В повечето случаи акциите на регионалните банки все още имат впечатляващ дисбаланс, който се формира години. Затова заплахата за тях все още съществува.

И да, програмата за бързи кредити поддържа илюзията за нормалност, но не може да се отпечатват безкрайно долари. Всяка нова отпечатана доларова банкнота увеличава инфлацията, а това не е това, към което Федералният резервен банк се стреми. И стратегията "подкрепяме банките и увеличаваме лихвите" работи само за кратки периоди от време, а след това икономиката все пак реагира на липсата на евтини кредити и започва да се разпада. И в този случай банките вече не могат да се задържат на плаване.

С оглед на всичко това, е трудно да се очаква от Федералния резервен банк значителни последователни намаления. Не сега, не тази година. Добре е, ако те поне започнат към края на годината. Но в момента пазарите са твърде оптимистични и това ще ни се отрази.

Прочетете други статии на автора, включително:

Мнения на експерти за развиващите се пазари са напълно противоположни

Пазарите са сериозно настроени за падане на долара

Доларът губи мястото си на върха?

Управляващите на инвестиционни фондове отбелязват нарастване на банкрутствата