И отново наблюдаваме същата картина: доларът се заздравява по време на азиатската търговска сесия, но започва да пада с началото на европейската. Ситуацията на пазара все още говори за несигурността на инвеститорите относно въпроса за дълга на САЩ. Напомняме, че по-рано министърът на финансите Джанет Йелен предупреди, че лимитът на държавния дълг трябва да бъде повишен или отменен до 5 юни, за да избегнем дефолта на САЩ.

В същото време законопроектът за повишаване на лимита на държавния дълг за 2 години беше приет от Палатата на представителите на Конгреса с мнозинство гласове в сряда. Ако той бъде приет и от Сената, тогава ще бъде подписан от президента Джо Байдън, който безспорно ще го подпише, в противен случай, според неговите думи, ще настъпи катастрофа, а САЩ няма да могат да платят сметките си.

Така до момента на пазара все още ще ще запази някаква неопределеност: какво ако законопроектът за повишаване на лимита на държавния дълг не бъде приет от Сената? Поне до 5 юни все още има време, след което федералното правителство няма да може да изпълнява задълженията си (ако въпросът не бъде решен в полза на повишаването).

Както отбелязахме в нашия скорошен обзор ""Долар: зарождение новой тенденции?", след като проблемът с лимита на държавния дълг бъде разрешен, инвеститорите ще прехвърлят вниманието си към монетарната политика на Федералния резервен банк. Според някои медии, Федералният резервен банк вече е готов да отпечата около 800 млрд. долара. Освен всичко друго, това означава, че инфлацията в САЩ ще достигне ново ниво.

Вероятно доларът очаква следваща вълна на спад, ако Федералният резервен банк не продължи цикъла на строга монетарна политика, може би като повиши лихвената ставка значително над 6,00% (вместо 5,25% в момента).

В момента вероятността за повишаване на нивото на лихвените проценти от Федералния резерв вече се оценява от участниците на пазара на повече от 50% за заседанието през юни, според CME Group (в сравнение с 20% - 25% преди две седмици), но 40,5% от анкетираните респонденти смятат, че Федералният резерв ще вземе пауза през юни или след това.

Докато това се случва, участниците на пазара ще следят важните макроикономически статистики от САЩ (вижте Най-важните икономически събития за седмицата от 29.05.2023 до 04.06.2023).

Днес в центъра на вниманието има доклад от Automatic Data Processing (ADP) за заетостта в частния сектор и свежи данни за деловата активност в производствения сектор от Института за управление на доставките (ISM) и S&P. Според прогнозата и данните на ADP, през май се очаква да намалее темпът на растежа на заетостта в частния сектор от 296,0 хил. до 170,0 хил. Този доклад се счита за предвестник на официалния доклад на Министерството на труда на САЩ, който ще бъде публикуван в петък (според него, броят на новите работни места, създадени от американската икономика извън селското стопанство, може да се намали от 253,0 хил. до 190,0 хил., а нивото на безработицата да нарасне с 0,1%, до 3,5%).

Според изчисленията на икономистите, американската икономика трябва да създава месечно до 150 хил. нови работни места (извън селскостопанския сектор), за да запази стабилността на пазара на труда. Както виждаме, през май бяха създадени +190 хил. такива места, докато безработицата остава на минимални допандемични нива, а средната почасова заплата продължава да расте (+0,3% през май след ръст от +0,5% през април).

Като цяло тези показатели могат да се нарекат положителни. Въпреки това реакцията на пазара на публикуването на доклада на Министерството на труда на САЩ може да бъде непредсказуема, тъй като често могат да се преразглеждат показателите на предходните месечни доклади.

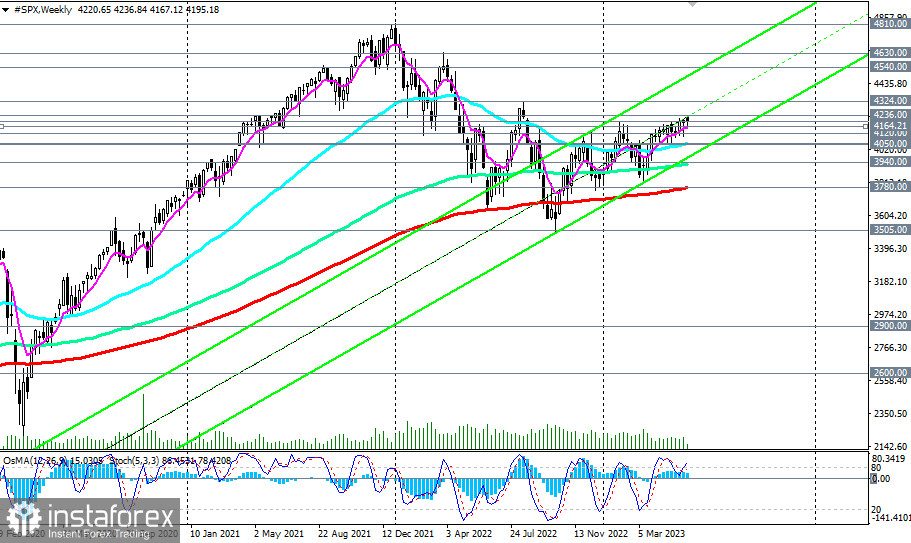

Отчетите на ADP, ISM и S&P, споменати по-горе, ще бъдат публикувани днес в 12:15, 13:45 и 14:00 (GMT), което ще предизвика нова вълна на волатилност, особено в котировките на долара и на американския фондов пазар, чиито индекси, от своя страна, остават в зоната на дългосрочните и глобалните бикови пазари.

Инвеститорите на американската фондова борса запазват оптимизма си, като купуват американски ценни книжа (за характеристиките на S&P 500 вижте статията "S&P500: американски фондов индекс (характеристики, препоръки)", за DJIA - в DJIA (Dow Jones Industrial Average): характеристики, препоръки).

Те и големият бизнес, изглежда, са се адаптирали към високите лихвени проценти, продължавайки да финансират американската икономика. Особено като се има предвид, че според оценките на ръководителите на Федералния резерв вече е близък периодът на стабилизация на лихвените проценти, когато те ще бъдат запазени на текущите си нива за определен период от време, а скорошната банкова криза изглежда е под контрола на финансовите институции, които са изразили готовност да предоставят на банките неограничена ликвидност.

Така, популярният американски фондов индекс S&P500 продължава да се движи във възходяща посока, търгувайки се в зоната над ключовите нива на поддръжка 4060.00, 4050.00. В цялостта си, S&P500 продължава да се търгува в зоната на глобалния биков пазар, като се намира значително над нивата на поддръжка 2900.00, 2600.00, които разделят глобалния биков пазар от мечовия, като също потвърждава жизнеспособността на известната дългосрочна стратегия "купи и държи" (за повече информация относно динамиката на индекса вижте "S&P 500: сценарии за динамика на 01.06.2023").

*) копиране на сигнали в Instaforex -

https://www.instaforex.com/ru/forexcopy_system?x=P...**) ПАММ система в Instaforex -

https://www.instaforex.com/ru/pamm_system?x=PKEZZ***) отваряне на търговски сметка в Instaforex -