Данните за потребителската инфлация в САЩ отговарят на пазарните очаквания, като намалението на цените на бензина доведе до намаление на общата инфлация до 4% г/г, което е най-ниският показател от март 2021 г. Базовият индекс намаля с 5,5% на 5,3%, като остава на високо ниво. Като цяло, трябва да се отбележи намаляването на инфлационното налягане, което се отбелязва и от водещите индикатори.

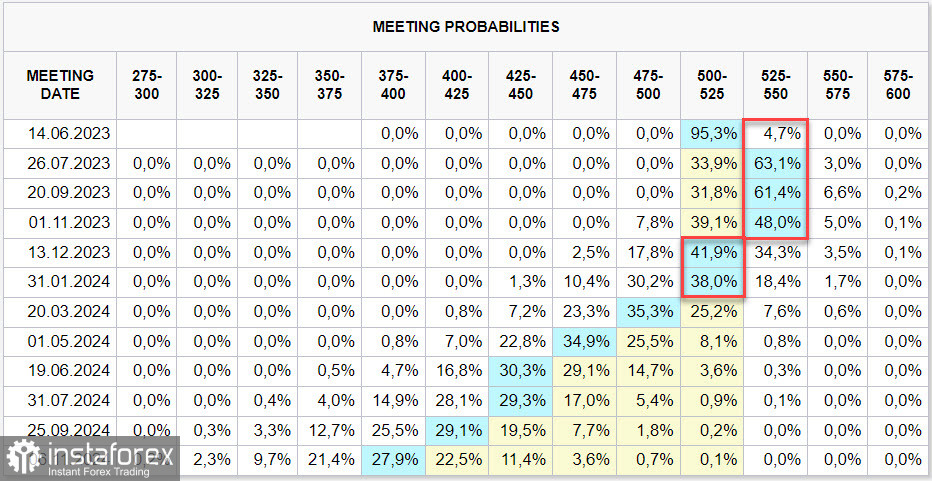

Данните потвърдиха увереността на пазара, че FOMC тази вечер ще откаже от следващото повишаване на лихвените проценти, но запазващото се високо ниво на базовата инфлация не изключва възможността за повишаване в бъдеще. Фючърсите за лихвените проценти сутринта в сряда показваха повече от 95% в полза на това, че лихвената ставка ще остане непроменена, очаква се още едно повишаване през юли, а от декември FOMC започва цикъл на понижаване.

Пазарите реагираха на публикуването на данни с намаление на доходността на US Treasures, но след това доходностите се повишиха в целия спектър на пазара.

Основното внимание тази вечер ще бъде на пресконференцията на главата на Федералния резерв Дж. Пауъл, както и на точковите прогнози за бъдещата траектория на лихвените проценти, които ще предизвикат преоценка на пазарните перспективи и реакция на пазара.

Цените на петрола възстановиха голяма част от вчерашните си загуби, като това беше подпомогнато от политиката на омекотяване в Китай и разговорите за допълнителни стимулиращи мерки, които дават надежда за по-силни перспективи за търсенето на петрол.

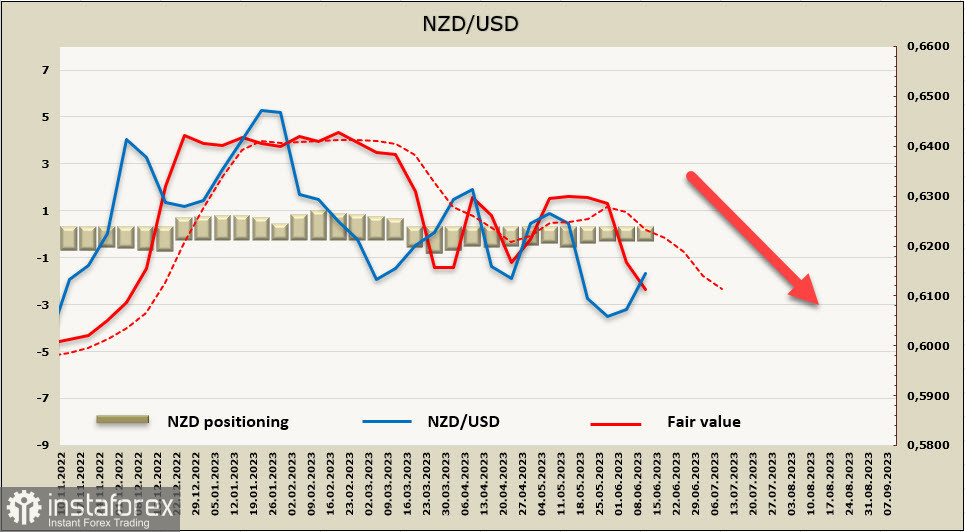

NZD/USD

Текущият сметководен баланс на Нова Зеландия намали дефицита си от 9% на 8,5%, което беше неочаквано. Прогнозата предвиждаше увеличение на дефицита поради забавянето на Китай и прогнозирания дефицит на бюджета от правителството в размер на 6,5% от БВП.

Тази вечер ще бъдат публикувани данни за БВП за първото тримесечие, прогнозата предвижда спад от 0,2%, което е равносилно на признание за техническа рецесия. Но дори и да са по-добри от прогнозите, те няма да може да отмени факта, че икономиката на Нова Зеландия се движи в посока на забавяне. Освен това, опасността се крие и в забавянето на темповете на растежа на икономиката на най-големия търговски партньор - Китай. Новите кредити в юани са били 1360 милиарда юана, вместо очакваните 1550 юана, докато общото финансиране е било 1560 милиарда юана (очакваните 1900 милиарда юана). Растежът на непогасената широка кредитна база забави се от 10,0% г/г до 9,5%, което почти напълно обърна възстановяването му след излизането от ковидните ограничения.

Някои подкрепа може да бъде получена чрез широк пакет стимулиращи мерки, които, както съобщава Bloomberg, включват над десет мерки, насочени към подпомагане на недвижимостта и вътрешния търсене. Китайският държавен съвет предположително ще обсъди тези мерки вече тази петък, но не е ясно кога ще бъдат обявени или реализирани.

Позиционирането по NZD остава нейтрално, минимален мечове перевес по резултатите от отчетната седмица е -43 млн, цената е насочена надолу.

NZD/USD продължава да търгува в рамките на мечовия канал. Въпреки че киви успя да се заздрави малко през миналата седмица, тенденцията остава мечова и текущото възходящо движение го считаме за корекционно. Предполагаме, че е възможна опит за достигане до горната граница на канала 0.6280/6300 само ако днес FOMC покаже готовност да омекне своя ястреби настрой. Ако това не се случи, по-вероятно е да видим завършване на корекционното възходящо движение и движение към долната граница на канала към значимата подкрепа 0.5900.

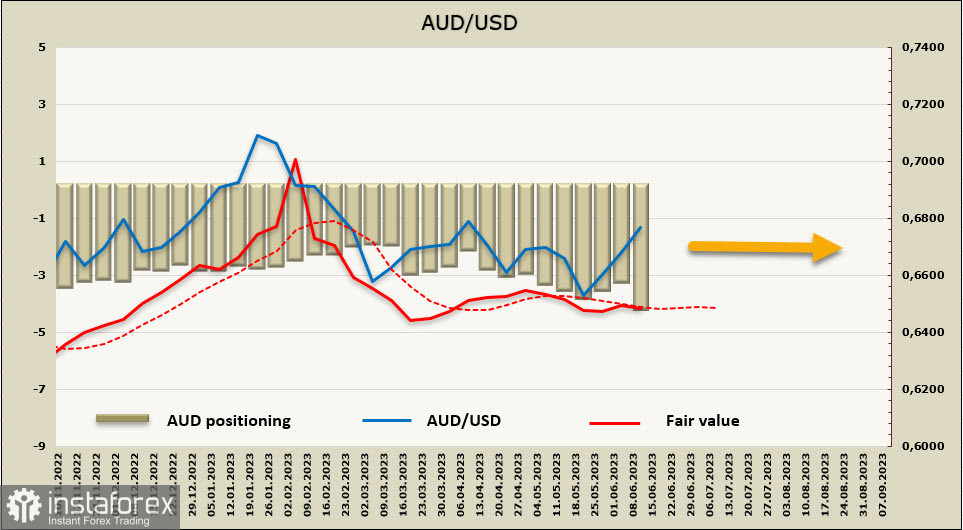

AUD/USD

Изследването NAB Business Survey показа, че деловите условия през май месец паднаха с 7 точки до +8, отбелязва се намаление на обемите на доставките и заетостта. Очаква се допълнително влошаване на бизнес условията, но от гледна точка на инфлационните рискове разходите и цените на отпуските малко нараснаха, а заетостта на производствените мощности остана много висока, което означава, че рисковете от допълнителен растеж на инфлацията продължават да съществуват.

Тази нощ ще бъде публикуван доклад за заетостта в Австралия през май, както и данни за инфлационните очаквания от Университета в Мелбърн. Докладът за заетостта може да промени прогнозите за бъдещите действия на РБА, например мекият доклад може да доведе до това, че РБА ще пропусне още едно повишение през юли, което може да доведе до продажба на австралийски долари.

Банката NAB предполага, че РБА ще повиши лихвените проценти още два пъти, по 0,25% през юли и август, и ще ги доведе до 4,6%. Това ще доведе до още по-бърз растеж на безработицата и заплаха от техническа рецесия. Намалението на лихвените проценти няма да започне преди 2024 г., така че към края на годината разликата в доходността ще се промени в полза на австралийския долар, тъй като Федералната резервна система, вероятно, ще започне процеса на намаляване на лихвените проценти по-рано.

Такива прогнози могат да доведат до растеж на търсенето на AUD, но то трябва да бъде подкрепено не само от монетарната политика, а и от растежа на глобалното търсене, което в настоящите условия изглежда много несигурно. Растежът на вътрешното търсене в Австралия забавя, което е добре за сдържане на инфлацията, но увеличава риска от рецесия.

Чистата къса позиция по AUD се увеличи с 891 млн. през отчетната седмица, достигайки -3,767 млрд., спекулативното позициониране е уверено мечешко, но изчислената цена, основно поради промяната в разликата в доходностите след решението на РБА да възобнови цикъла на повишаване на лихвените проценти, загуби посока.

В рамките на корекционния ръст AUD/USD спря на полу стъпка от съпротивата на 0.6817. Ако се предприеме опит за пробив и успее да се закрепи над нея, това ще промени техническата картина и ще послужи като основание за промяна на прогнозата. Докато това не се случи, по-вероятно е да се формира местен връх, последван от движение на юг.