Днес в Европейския съюз, Великобритания и по отделност в Германия бяха публикувани индексите на деловата активност. Абсолютно всички индекси се понижиха по-силно отколкото очакваше пазарът, което доведе до намаляване на търсенето към еврото и лирата. Въпреки това, на по-дългосрочна дистанция тези показатели могат да имат още по-силно разрушително въздействие върху валутите, които през последната година се чувстваха просто прекрасно. Толкова прекрасно, че някои анализатори вече започват да си задават въпроса дали еврото и лирата не са прекалено скъпи при настоящия новинарски фон?

Напомням, че най-близо до върховния размер на лихвата е Федералният резерв. Юлийското заседание може да бъде последното, при което лихвата ще бъде увеличена. В този случай тя ще достигне до 5,5%. Разбира се, в тази година можем да видим още две повишения, но в момента никой не очаква по-голямо затягане. Последният отчет за инфлациата в САЩ ясно показва, че целевата цифра вече е близо, затова Федералният резерв може да приключи затягането. В полза на две повишения на лихвата говори само фактът, че икономиката на САЩ и пазарът на труда все още са в добро състояние, въпреки повишението на лихвите през последните половин година. При двете сценария FOMC е малко вероятно да промени своите планове относно лихвата.

По-значими индекси за делова активност са за ЕЦБ и Банката на Англия. Банката на Англия продължава да повишава лихвената ставка, за да се справи с най-високата инфлация за почти 40 години, но деловата активност ясно дава да се разбере, че икономиката може да започне да забавява с по-големи темпове от последните няколко тримесечия. Британският регулатор трябва сега да балансира между две пожара: висока инфлация и започване на рецесия. Ако лихвената ставка продължи да расте до края на 2023 година (което изисква текущото равнище на инфлацията), последните две тримесечия на годината ще бъдат отрицателни. Банката на Англия е готова ли за това?

Още по-лошо е изглежда положението на ЕЦБ. Инфлацията в него остава висока, а лихвената процентна става е най-ниска сред трите "главни" банки. Въпреки това, и икономическата активност в Европейския съюз спада по-силно отколкото в САЩ или Великобритания. Седмицата миналата Евростат обяви корекция на БВП за първото тримесечие, която вече е 0%. Но второто, третото и четвъртото тримесечие може да имат още по-силно забавяне. Ако обаче през тази есен прекратим повишаването на лихвената процентна става, инфлацията ще се връща много бавно към 2% през следващите 2-3 години. Позицията на еврото изглежда най-малко привлекателна в момента.

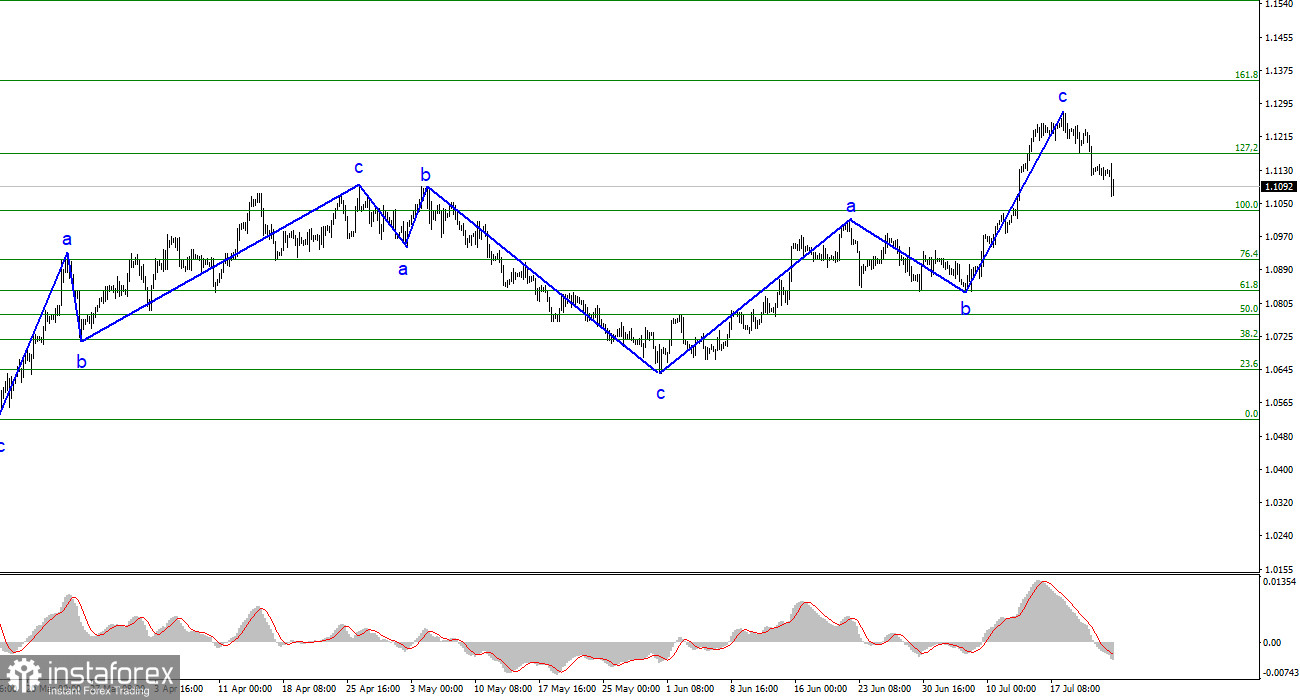

На база проведения разследване, направих заключението, че изграждането на възходяща вълнена серия е завършено. Все пак смятам, че целите в областта от 1,0500 до 1,0600 са напълно реалистични и ви препоръчвам да продавате инструмента с тези цели. Структурата a-b-c изглежда комплектна и убедителна, а затварянето под нивото от 1,1172 е косвено потвърждение за построяването на низходяща тенденция. Затова продължавам да препоръчвам продажба на инструмента с цели около нивото от 1,1034, но наистина пропадането трябва да бъде много по-силно, ако бъдат построени всички три вълни.

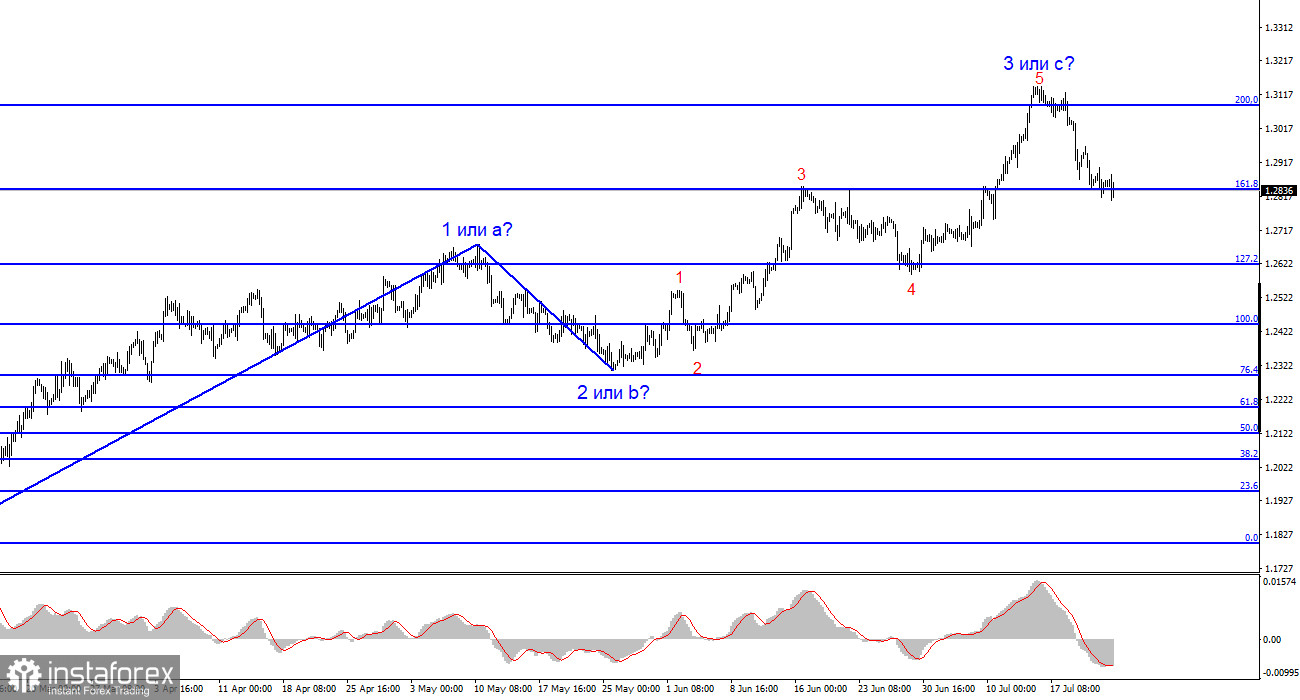

Вълновата картина на Фунт/Долар инструмента предполага намаление в следващите седмици. Тъй като опитът за прорив на ниво 1,3084 (отгоре надолу) беше успешен, моите читатели можеха да отварят продажби, както споменах в моите последни обзори. В момента първата цел на инструмента е ниво 1,2840. То вече беше проработено. Неуспешният опит за прорив на това ниво в момента указва на възможно изграждане на възходяща вълна. Но ако в понеделник или вторник опитът се окаже успешен, намаляването на котировките ще продължи като част от минимално необходимата три вълнова структура.