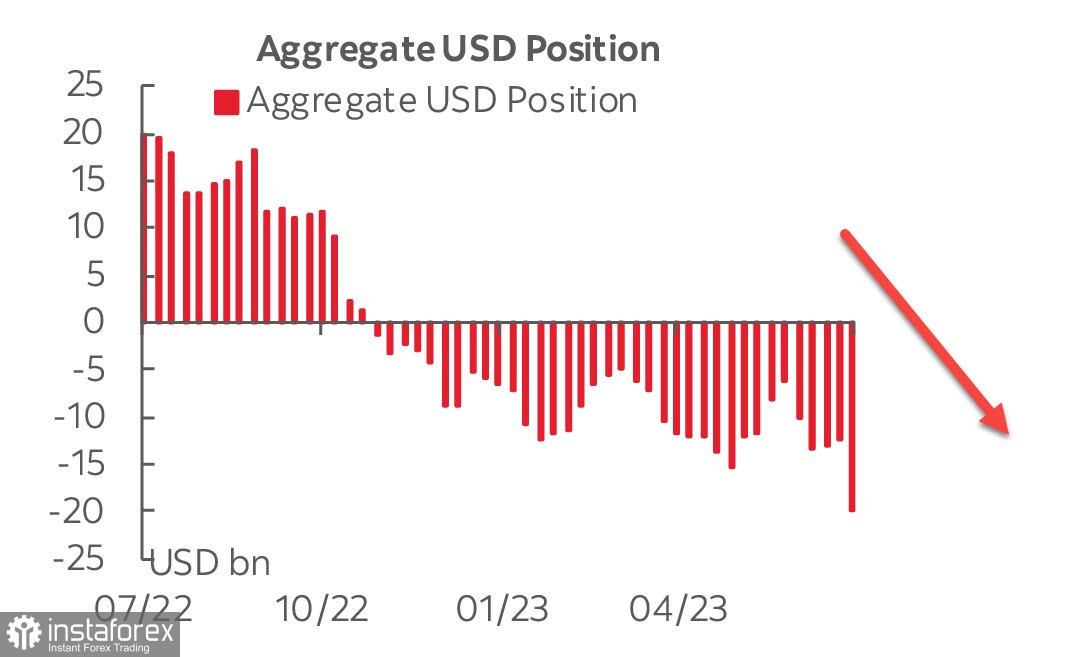

Данните на CFTC отразяват значително влошаване на настроенията спрямо американския долар. Общата къса позиция на USD се увеличи през отчетната седмица с 7,39 млрд. до -19,88 млрд., което е най-големият седмичен обрат от 2020 г., а мечовете имат най-високо превес от 2021 г.

В първата половина на седмицата бяха значително коригирани позициите по еврото и йената. Също така, споменаваме, че чистата дълга позиция по златото се увеличи с 6,231 милиарда, достигайки 38,258 милиарда. Купуването на злато едновременно с продажбата на долара често означава очакването, че доларът ще се слабее.

Повишаването на лихвените проценти на Федералния резерв в сряда се смята за нещо решено, като основното внимание на пазара ще бъде насочено към прогнозите. Основната цел на Федералния резерв е намаляване на инфлационните очаквания и намаляване на търсенето, докато тази цел не бъде постигната. Данните за розничната търговия за юни показват висока активност на потребителите и, следователно, заплаха за устойчивостта на базовата инфлация.

За долара перспективите остават неясни*. Или строгите финансови условия ще доведат до рязко спадане на потреблението, което от своя страна ще създаде условия за рецесия, или този преход ще бъде по-благоприятен. В първия случай доларът ще ослабва, а във втория, вероятно, коригиращото понижение няма да бъде продължително, тъй като икономиката на еврозоната е по-близо до рецесията, отколкото икономиката на САЩ.

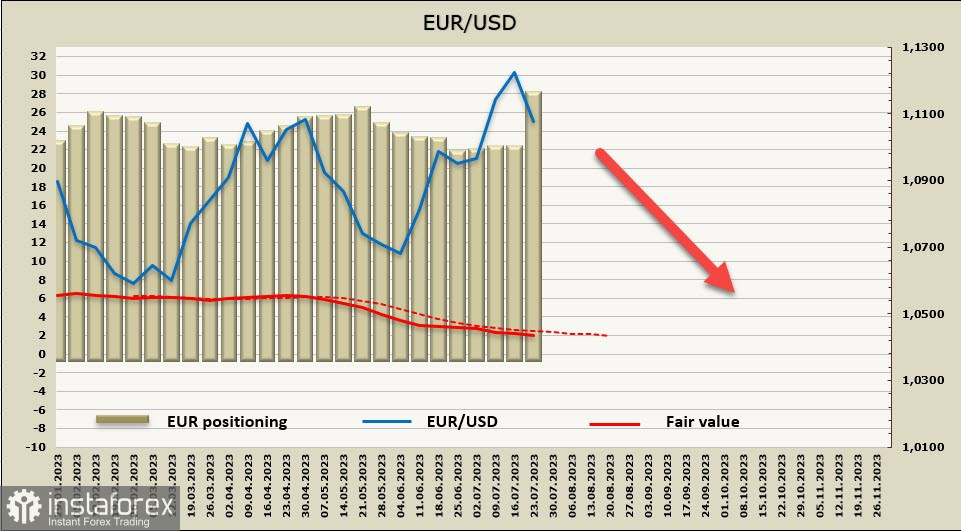

EUR/USD

На четвъртък ще се състои заседание на ЕЦБ, повишаването на лихвените проценти с 25 п. се счита за вече решено, какво многократно пред години съобщиха членовете на Съвета в своите коментари, и самото повишаване на лихвите вряд ли ще предизвика силно движение.

Основното внимание ще бъде насочено към прогнози, от които пазарът ще получи информация за плановете за септемврийското заседание - или ще бъде обявено още едно повишение на лихвените проценти, или ЕЦБ ще вземе пауза. Точно тези данни след заседанието ще бъдат факторът, който или ще подтикне еврото нагоре, или ще позволи засилено коригиращо падане.

Икономиката на еврозоната забавя, публикуваните в понеделник данни за PMI излязоха по-слаби от прогнозите във всички сектори - както в промишлеността, така и в услугите. Забавянето на активността дава основание за предположението, че забавянето на инфлацията ще продължи и септемврийското заседание ще бъде последното, на което ЕЦБ отново ще повиши лихвите. Ако пазарът се потвърди в това предположение, еврото ще се обърне надолу и биковското възходящо движение ще приключи.

Нетната дълга позиция по евро нарасна с 5,8 млрд. през справочната седмица, което е най-голямото седмично подобрение на настроенията спрямо еврото от септември миналата година. Изчисленият ценови показател все още не се обърна нагоре.

Изглежда, инвеститорите очакват завършването на цикъла на повишаване на лихвената ставка от Федералния резерв и края на биковия импулс към американския долар. На срещата на FOMC в сряда, очакваното повишаване на лихвените проценти е напълно вече включено в цените, така че разликата в доходността ще започне да се променя в полза на еврото, тъй като Европейската централна банка все още е далеч от приключване на своята кампания за повишаване на лихвените ставки. Предполагаме, че при приключване на цикъла на повишаване на лихвените ставки, FOMC ще се съпровожда с ястреби коментар, което може да провокира по-нататъшно понижаване на EUR/USD до подкрепата на 1.1010/20. Според значителната промяна в настроенията на фючърсите след формирането на локална основа, еврото ще се опита да възобнови пораста.

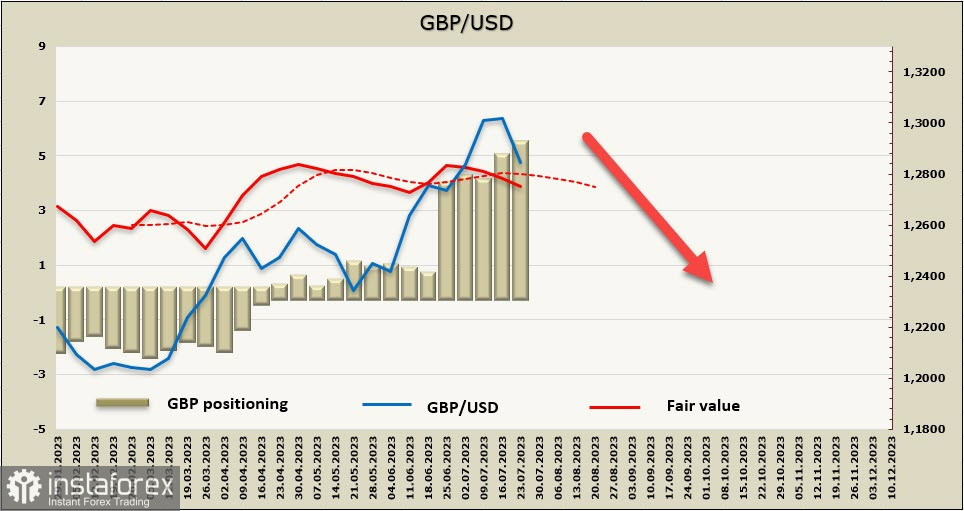

GBP/USD

Данните за розничните продажби през юни, публикувани в петък, излязоха по-добри от прогнозите, което подкрепи британската лира, тъй като запазването на високото ниво на потребителския спрос означава запазване на високите инфлационни очаквания и следователно растеж на прогнозите за лихвените проценти на Банката на Англия.

В същото време, бизнес активността забавяне по-бързо от прогнозите - PMI в производствения сектор намаля със 46,5п. до 45п., в сектора на услугите намаля със 53,7п до 51,5п, композитният индекс намаля от 52,8п. до 50,7п. С оглед на факта, че растежът на БВП е минимален и икономиката на Великобритания е на границата на рецесия, запазването на високо ниво на консумацията, съчетано със намалена активност в PMI, означава преминаване в режим на стагфлация, съчетаваща висока инфлация и рецесия. Това е най-кошмарният сценарий за Банка на Англия, който той би искал да избегне.

Инфлацията във Великобритания е по-висока от тази в еврозоната и още повече от САЩ, което предполага допълнително повишаване на лихвените проценти на Банката на Канада, дори преди да има заплаха от рецесия. Този фактор ще поддържа растежа на попита за лира в краткосрочен план.

Чистата дълга позиция по GBP нарасна с 499 милиона до 5,192 милиарда през отчетната седмица, като се позиционира мечове. Изчислената цена, обаче, все още е насочена надолу, което дава основания за предположението за опит за коректурно понижение.

Фунтът намаля под долна подкрепа от 1.2847, което от техническа гледна точка дава основание да се предположи опит за развитие на движението. Следващата подкрепа е на ниво 1.2770/90, където минава долната граница на дългосрочния биков канал. С оглед на това, че спекулативният превес върху фючърсите се променя в полза на фунта, предполагаме, че опитите за намаляване имат корекционен характер и фунтът няма да се отдалечи под 1.2770, а след формиране на местен върхов покачването ще се възобнови.