Валутната двойка GBP/USD също малко коригира в петък след падането в четвъртък. Въпреки това, двойката остава по-долу от средната скользяща линия, поради което се поддържат краткосрочни низходящи перспективи. Вече сме споменавали, че няма силни сигнали за приключването на възходящата тенденция в дългосрочен план. Цената е закрепила под критичната линия на 24-часовия времеви интервал, въпреки че виждаме много такива закрепвания през последните 5-6 месеца. Затова в момента това само указва, че падането може да продължи още известно време, с цел достигане на линията Сенкоу Спан Б, която минава на ниво 1,2573.

Въпреки това, следващата седмица ще се проведе заседание на Английската централна банка, чиято резултатност е предсказуема, но е трудно да се предскажат изявленията на Андрю Бейли. Банката може да повиши лихвените проценти до 5,25% и да намекне също, че затваряне на цикъла на спътничеството е близко. Ако това се случи, логично е, фунта да загуби подкрепата на пазара. Фактически, единствената възможна причина за нарастването на британската валута в последните месеци е високите очаквания на пазара относно лихвените проценти на Английската централна банка. Ако пазарът започне да разбира, че лихвените проценти няма да растат вечно, няма да остане никаква причина да се купува фунт.

Само в края на годината, когато Федералният резерв може да започне да подава сигнали за готовността си за омекотяване на паричната политика, доларът отново може да бъде изправен пред налягане. Но ако до това време валутната двойка не успее дори да коригира с 500-600 пункта, тогава нищо друго не остава, освен да признаем отново, че няма никаква логика в движенията. От една страна, това не е от значение, тъй като имаме тенденция, трябва да търгуваме по нея. Въпреки това, липсата на корелация между фундаменталните и макроикономическите основи и движенията на валутната двойка затруднява нещата.

Заседанието на централната банка - ключовото събитие на седмицата.

На следващата седмица в Обединеното кралство ще бъдат публикувани индексите за деловата активност за юли в окончателната им оценка, както и ще се проведе заседание на британската регулаторна инстанция. Решението относно лихвената ставка вече е известно - повишаване с 0,25%, но е важно да отбележим, че увереността в тази точност на решението е по-малка, отколкото от Федералния резерв и Европейската централна банка. На предишното си заседание Банката на Англия показа, че е способна на неочаквани решения, поради което е възможно да очакваме изненади и на заседанието през юли.

Ако ставката бъде повишена, както се предполага с 0,25%, английската лира по-скоро няма да получи подкрепата на пазара (освен ако не станат моментални реакции). Ако шефът на БА покаже, че институцията му е готова да продължи да затегва политиката си, докато инфлацията не започне да се приближава до поставения си целеви показател, пазарът ще получи нови стимули за активно покупуване на британската лира.

В САЩ също има важни публикации и събития. Първо, заседанието на Федералния резерв е зад гърба ни, така че "тишина" режимът за членовете на монетарния комитет е спрян. Второ, в петък ще бъдат публикувани отчети за неселскостопанския сектор и безработицата, което винаги е много важно. Трето, ще бъдат публикувани индексите ISM за услугите и производството, които са по-значими от стандартните S&P индекси. Четвърто, ще излезнат отчети от ADP, JOLTs и молби за безработни помощи. Както виждаме, има достатъчно важни публикации само в САЩ. Ако добавим и заседанието на Банката на Англия, става ясно, че ни очаква много волатилна седмица.

Тъй като доларът през последните две седмици превзе локалната инициатива, смятаме, че неговото повишение трябва да продължи. Не вярваме, че Андрю Бейли ще засили реториката си, по-скоро я ще ослаби малко. Данните за пазара на труда в САЩ показват високи стойности от месец на месец (за текущото ниво на лихвената ставка на Федералния резерв), и няма основания да се предполага, че през юли те ще провалят. Обаче да напомним, че очакванията са едно, а реалността - напълно различно. Всяко от докладите или събитията може да предложи изненада.

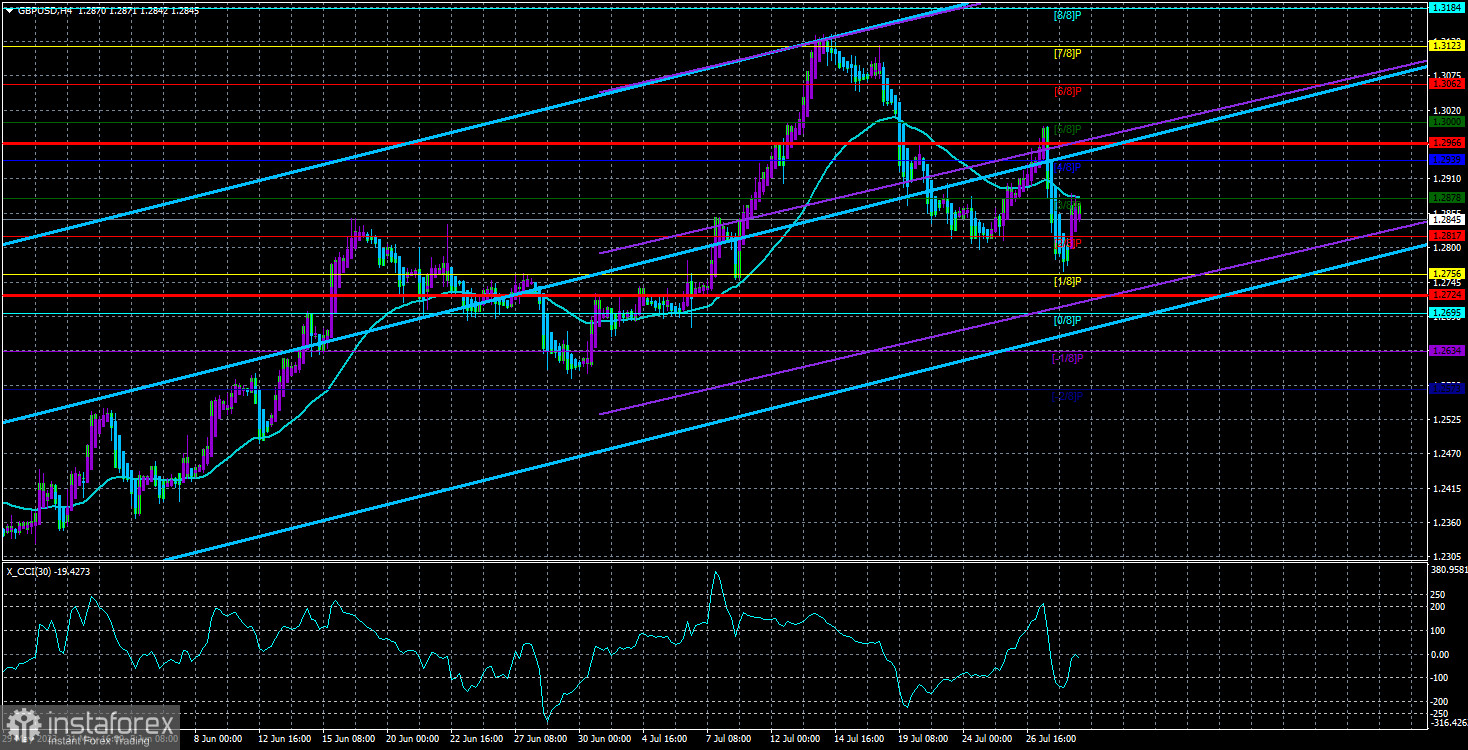

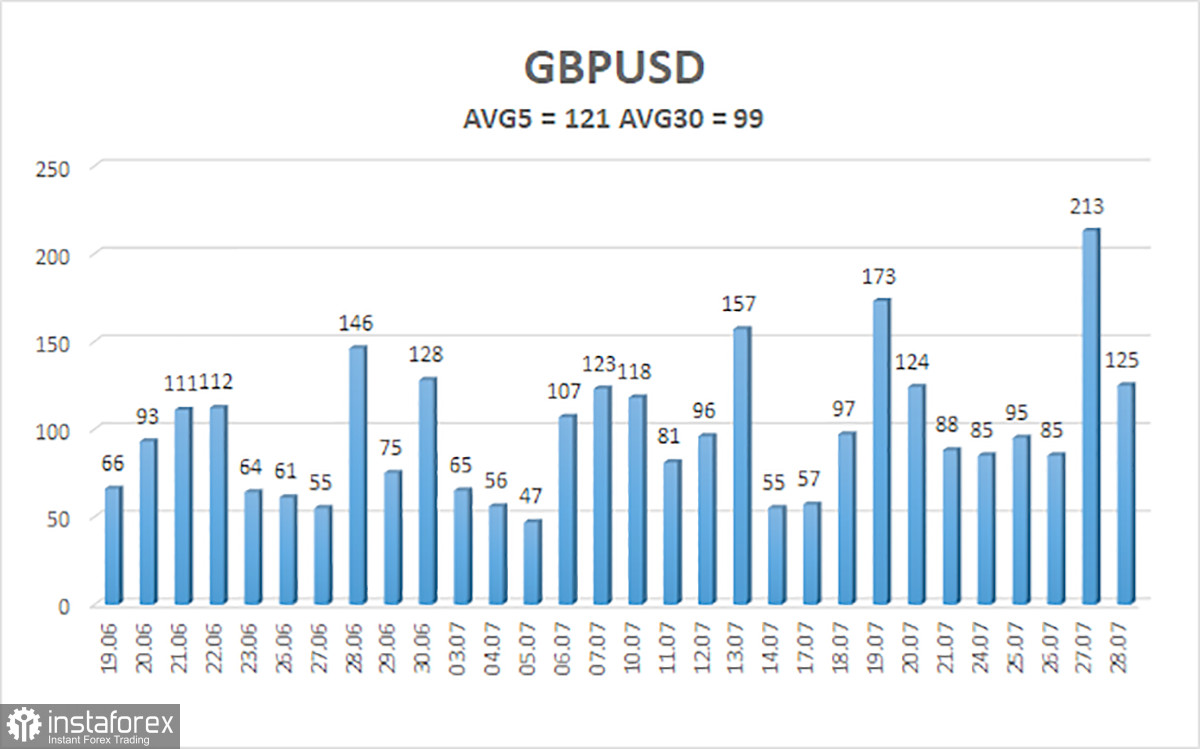

Средната волатилност на валутната двойка GBP/USD през последните 5 търговски дни е 121 пипса. За двойката британска лира/щатски долар това значение е "високо". В понеделник, 31 юли, очакваме движение в рамките на обхват, ограничен от нивата 1,2724 и 1,2966. Обръщането на индикатора Хаикен Аши надолу сигнализира за възобновяване на низходящото движение.

Най-близките нива на подкрепа са:

S1 - 1,2817

S2 - 1,2756

S3 - 1,2695

Най-близките нива на съпротива са:

R1 - 1,2878

R2 - 1,2939

R3 - 1,3000

Търговски препоръки:

За двойката GBP/USD на 4-часовата времева рамка се стабилизира отново под мувинга. В момента актуални са къси позиции с цели 1,2756 и 1,2724, които следва да се отворят при отблъскване на цената от скользящей средней linijа. Дълги позиции могат да се разглеждат в случай на закрепване на цената над мувинга с цели 1,2939 и 1,2966.

Препоръчваме за запознаване:

Преглед на валутната двойка EUR/USD. 30 юли. Преглед на седмицата. Европейски съюз: БВП за второто тримесечие и инфлация.

Анализ на търговската седмица от 24 до 28 юли за валутната двойка EUR/USD. Доклад COT. Ослабването на твърдостта на риториката на Кристин Лагард може да доведе до спад на еврото.

Анализ на търговската седмица от 24 до 28 юли за валутната двойка GBP/USD. Доклад COT. Британската лира отново се опитва да коригира.

Обяснения на илюстрациите:

Канали на линейната регресия - помагат да се определи текущата тенденция. Ако и двата са насочени в една посока, значи сегашната тенденция е силна.

Метода на движещата се средна линия (настройки 20,0, smoothed) - определя краткосрочната тенденция и посоката, в която трябва да бъде търгувано в момента.

Нива на Мюре - целеви нива за движения и корекции.

Нива на волатилност (червени линии) - вероятен ценови канал, в който двойката ще се движи през следващите дни, въз основа на текущите показатели на волатилността.

Индикатор CCI - неговото преминаване в зоната на прекомерена продажба (под -250) или зоната на прекомерна покупка (над +250) означава, че се приближава обрат на тенденцията в обратна посока.