Днес (8 август) доходността на американските съкровищни облигации отново се повиши и повдигна курса на американския долар. В действителност и двата - съкровищното разоружение (тежерис) и зеленото разоружение (грийнбек) изпълняват една и съща глобална функция в момента. Те са поредите надеждни активи.

Въпреки това доходността от обикновените държавни облигации е толкова ниска, че ръстът на цените не позволява създаването на значителен капитал. Другото е Treasury Inflation Protected Securities (TIPS), които включват защита срещу инфлацията. При растежа на инфлацията се увеличават:

- номинал на облигацията TIPS

- кюпонен доход на облигацията TIPS

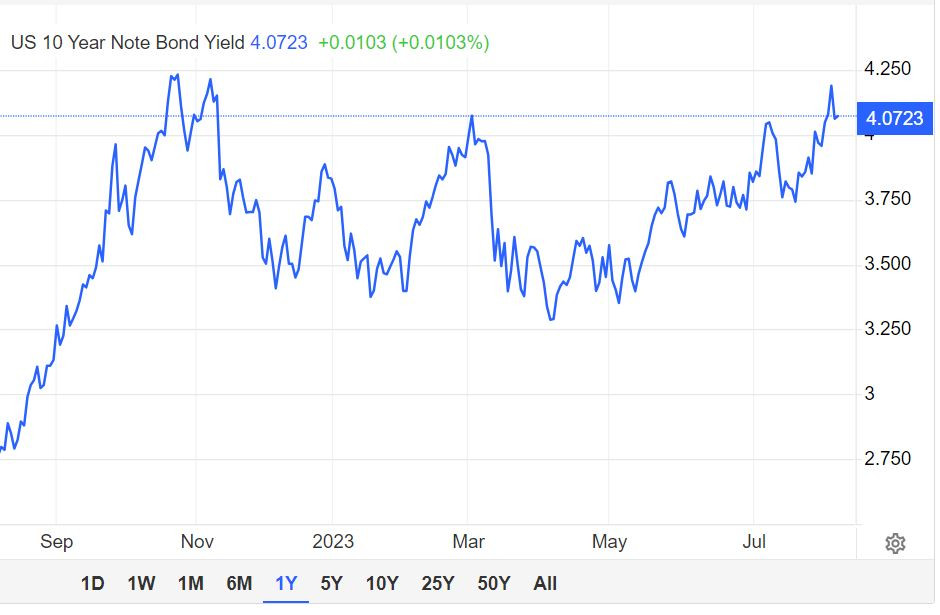

Държавните облигации се издават от Казначейството на САЩ, затова се наричат съкровищни облигации. И защото на английски "казначейство" означава treasury, държавните ценни книжа често се наричат "тежерис". При това 10-годишните тежерис се считат за еталон на безрисково инвестиране на парите (вижте графиката).

- Според срока на погасяване, облигациите могат да бъдат:

- Късосрочни (4, 13, 52 седмици)

- Средносрочни (2, 3, 5, 7 и 10 години)

- Дългосрочни (20, 30 години)

Приходът от трезерис влияе върху Федералната резервна система на САЩ. Ако Федералната резервна система повиши ключовата лихва, доходността на държавните облигации също ще нарасне. И обратното. Освен това, Централната банка може да изкупва държавни облигации, за да подкрепи икономиката на страната.

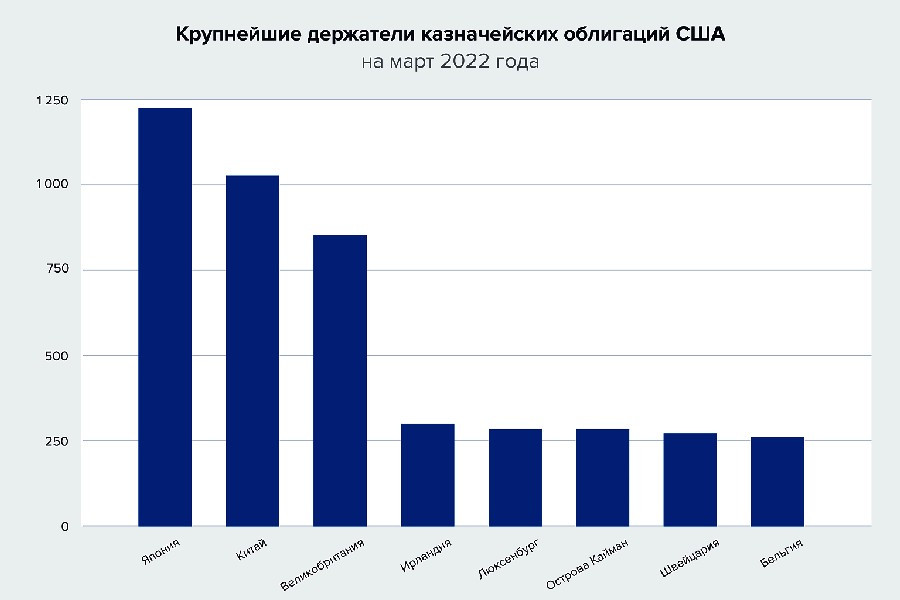

Затова държавните облигации са добър показател на пазара. В нормална ситуация доходността от дългосрочните инструменти трябва да бъде по-висока от доходността на краткосрочните (сравнете графиците на 10-годишните облигации и 2-годишните). Държавните облигации на САЩ се считат за надежден и ликвиден актив. Обаче, частните инвеститори може да ги привличат само като рисково безопасен инструмент за защита срещу инфлацията. Основните купувачи на трезерис са големите хедж фондове, застрахователните компании и Федералната резервна система, както и други държави. Сред последните, най-големи държатели на американски дългови задължения са Япония и Китай (вижте графиката).

От едната страна - пазарът на държавни облигации на САЩ е най-големият, най-надежден и най-ликвиден в света. А от другата - таванът на държавния дълг на САЩ постоянно се повишава, което представлява риск от дефолт. От 1960 г. до сега, таванът на дълга е бил повишаван вече 79 пъти. Как работи това? Например, през декември 2021 г. държавният дълг бе повишен до 31,4 трилиона долара. Тази сума бе определена от американското правителство още през януари 2023 г. Какво следва - първи дефолт в историята на страната или ново повишение?

В края на май президентът на САЩ Джо Байдън и говорителят на Камарата на представителите Кевин Маккарти се споразумяха за повишаване на тавана на държавния дълг. Сега, за пръв път в историята, той надвишава 32 трилиона долара. Издаването на облигациите се извършва чрез Бюрото по държавния дълг на САЩ, и именно тяхната стойност представлява съществена част от държавния дълг на страната.

И докато американското правителство постоянно издава нови дългови задължения, цената на заемите се повишава и понижава заедно с лихвените проценти на Федералната резервна система. От началото на август трежърисите са под натиск от няколко фактора:

- силни показатели на икономическата активност в САЩ

- ръст на предлагането

- последиците от понижаването на кредитния рейтинг на американското правителство (от AAA до AA+)

Всъщност, решението на Fitch Ratings беше в голяма степен свързано с високото и нарастващо дългово натоварване на сектора на публичното управление в САЩ. "За последните 20 години се наблюдаваше постоянно влошаване на управленските стандарти, включително във фискалния и дълговия аспект, въпреки юнското двустранно споразумение за удължаване на дълговия лимит до януари 2025 година", - се казва в официалното изявление на Fitch. Разбира се, Министерството на Финансите на САЩ и Белият дом изразиха своето несъгласие и рязко критикуваха заключението на рейтинговия гигант! "Държавните облигации продължават да бъдат основен сигурен и ликвиден актив в света и американската икономика е фундаментално силна", - емоционално заяви министърът на финансите на САЩ Джанет Йелен. А икономическият съветник на Белия дом Джаред Бърнщайн увери, че дългът на Казначейството на САЩ остава най-сигурният в света.

Януарското споразумение за таван на дълга доведе до увеличение на предлаганите сикурити. В резултат, доходността им спря падането. Също така, падането на рейтинга през август от страна на Fitch спря падането на щатския долар (вижте графиката). По-високата доходност повишава атрактивността на държавните облигации и на долара, с който те могат да бъдат закупени.

Така, колкото и парадоксално да звучи, валутата на Международния валутен фонд се засили при лоши новини за американското правителство. Това означава, че за пазара на валутата факторът на икономическата устойчивост на САЩ надделя надъхането на финансовата несигурност. Освен това, щатският долар устои като главна световна валута и като прибежищна валута. Освен това, двусмислената икономическа статистика за САЩ през началото на август позволява да се предположи, че Федералният резерв можете да продължите да повишава лихвената ставка. И за "американецът" такова перспектива е стимул за засилване на курса.

Също така, доларът може да получи подкрепа от чуждестранните централни банки. Всъщност, мнозина от големите регулатори вече са спрели цикъла на повишаване на лихвените проценти или са в процес на достигане на връха в няколко други G10 страни.

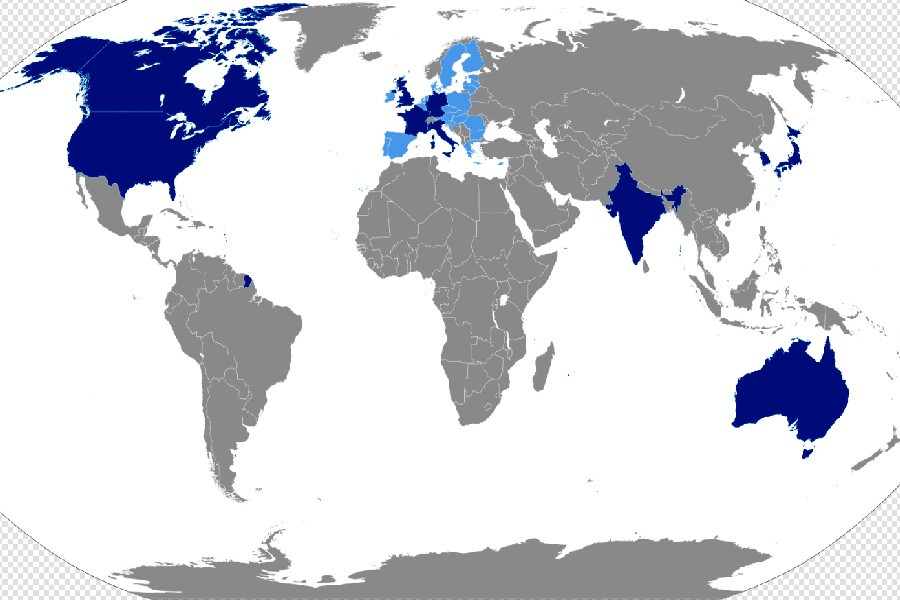

Напомняме, че G10 включва:

- Белгия

- Канада

- Франция

- Германия

- Италия

- Япония

- Нидерландия

- Швеция

- Великобритания

- Съединени американски щати

През 1964 г. Швейцария се присъедини към G10, но името на съюза остана същото. Така че в Съединените щати през септември или ноември може да бъде повишена отново основната лихва. Тази перспектива поддържа повишената доходност на американските облигации. Което, от своя страна, създава благоприятен климат за американския долар.

Има ли алтернативи на света на всемогъщият американец? В момента нито една валута не притежава всичките му предимства:

- обхвата

- ликвидността

- конвертируемостта

- относителната сигурност на финансовите пазари в САЩ

- служебното му предизвикателство и т.н.

Сумата от тези фактори означава, че американският долар, най-вероятно, ще остане основен глобален резервен актив и в предстоящото бъдеще.