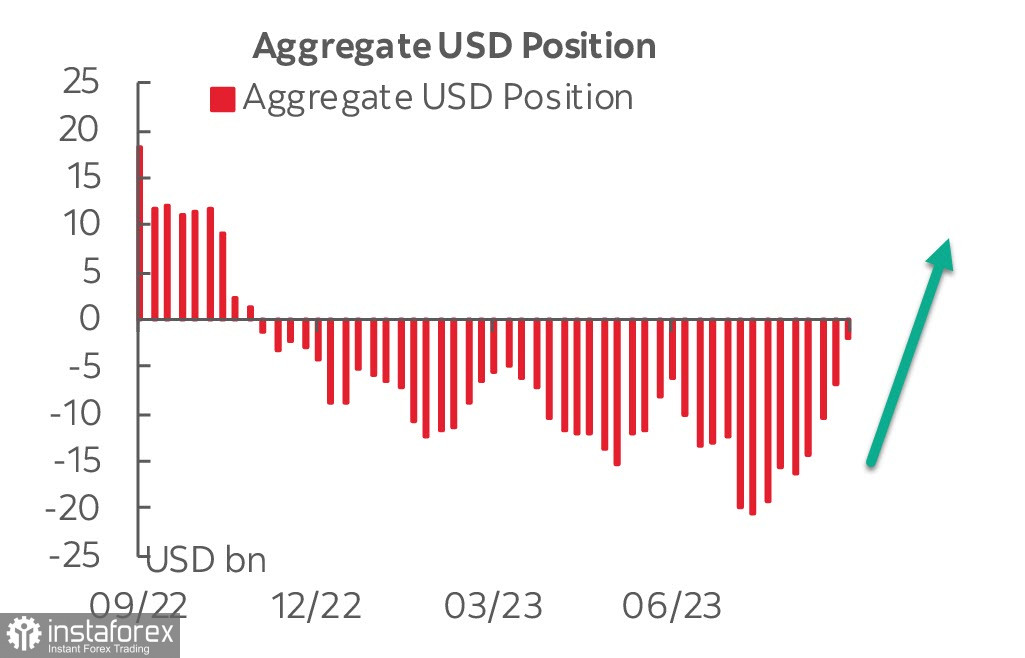

Търговците рязко намалиха общата си къса позиция по американския долар през последния месец. Последното обновление от CFTC показва, че общата нетна мечка позиция сред некомерсиалните "спекулативни" сметки в американски долари спрямо основните валути, които проследяваме, спадна до 1,9 милиарда щатски долара за седмицата преди вторник. Това е най-малката мечка позиция на американския долар през последните 10 месеца.

Макроикономическите данни от САЩ са двусмислени. Индексът на настроенията на Университета в Мичиган се понижи от 69,5 до 67,7 поради влошаване на текущите оценки от страна на потребителите, докато инфлацията предизвика значително намаляване на очакванията от 3% до 2,7% в перспектива от 5 до 10 години и от 3,5% до 3,1% в перспектив от 1 година. Това трябва да отслаби натиска върху FOMC, който го кара да продължи да повишава лихвените проценти, тъй като реалните лихвени проценти фактически намаляват с повишаване на нивата на инфлация. В съответствие с това, налягащото влияние върху долара е слабо.

В същото време редица производствени показатели, включително обемът на промишленото производство през август, се оказаха по-високи от очакванията и това, заедно със спада в инфлацията, може да послужи като основна причина за растежа на търсенето към долара.

Вероятно активността на пазарите ще намалее, тъй като играчите ще изчакат резултатите от срещата на FOMC.

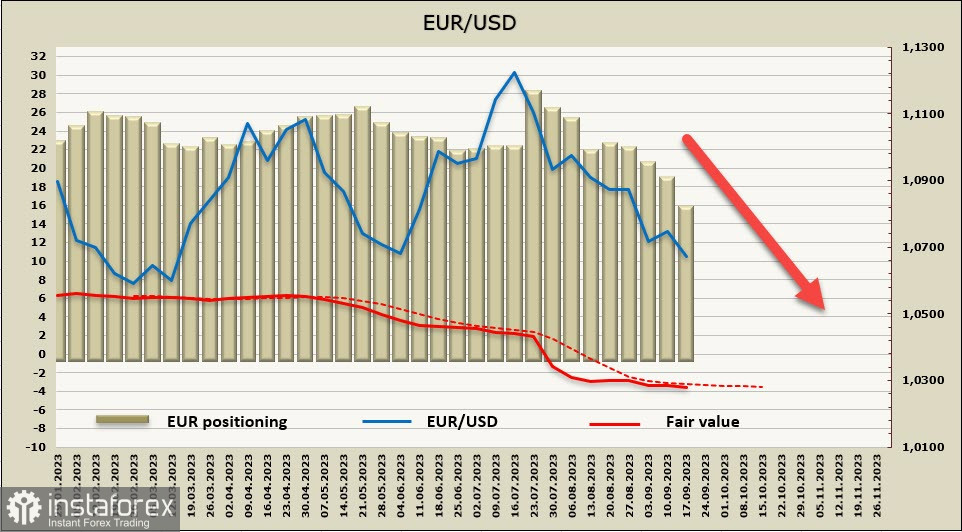

EUR/USD

Както се очакваше, ЕЦБ повиши лихвените проценти с 25 базисни пункта, като ги изравни на 4,0% за депозитите. Прогнозите по инфлацията също бяха преразгледани в посока на повишение. Въпреки това, реакцията на пазарите, въпреки представата за гълъбовото решение, беше базирана не толкова на повишаването на процентите, колкото на факта, че това повишаване изглежда окончателно.

ЕЦБ в своето съобщение отбеляза, че „...ключовите лихвени проценти на ЕЦБ достигнаха ниво, което, ако се поддържа в продължение на достатъчно дълъг период от време, ще допринесе значително за своевременното върнене на инфлацията към желаното ниво.“ В изявлението се казва, че решенията ще зависят от данните, а на пресконференцията Лагард казва, че „голямо мнозинство“ подкрепя увеличението, а не паузата, и подчертава, че препоръките за съобщенията са базирани на актуалната оценка, която може да се промени. Лагард казва: „Фокусът, вероятно, ще бъде малко по-сместен към продължителността, но не можем да кажем - защото не можем да кажем - че в момента сме на върха.“

Въпреки това, пазарите тълкуваха резултатите по този начин - това е последното повишение и еврото значително спада до локалния минимум от 1.0634 в края на седмицата. Все още не е ясно дали тази подкрепа ще бъде бързо преодолена и дали първо не трябва да се формира техническа фигура на двоен връх, но е ясно едно - мечовете усилват натиска и няма много основания за сериозно възстановяване на горе.

Чистата дълга позиция по евро спадна тази седмица с 3,06 млрд. щатски долара на 15.2 млрд. щатски долара, което е най-ниската стойност от ноември миналата година. Въпреки че общата дълга позиция по евро остава най-високата сред валутите от G10, тенденцията за продажби на евро се задълбочава. Цената е под дългосрочното средно ниво и няма признаци за обрат нагоре.

Еврото, както очакваше се, изпита подкрепителната зона от 1.0605/35, но няма следи от продължаващо низходящо движение. Въпреки това, очакваме, че след кратко консолидиране, тази подкрепа ще бъде преодоляна и еврото ще се приплъзне надолу, като следващата цел е локалното минимум от 1.0514. Възможно коригиращо възстановяване се ограничава от зоната от 1.0685/0715, където продажбите могат да се възобновят, тъй като основанията за по-значително възникване все още са много слаби.

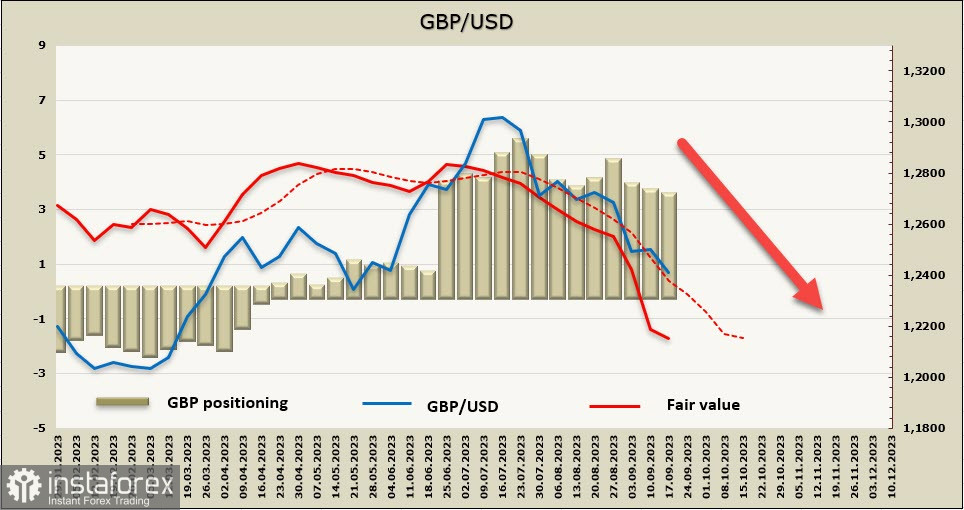

GBP/USD

На четвъртък, 21 септември, Банка Англия провежда следващото си заседание. Пазарите очакват, че банковата лихва ще бъде повишена с 0.25%, въпреки че публикацията на инфлационния отчет за август може да окаже влияние няколко дни преди това. Това заседание няма да бъде придружено от пресконференция или актуализация на прогнозите, и поради това най-вероятно няма да предизвика излишна волатилност.

Текущата лихва е 5,25%, пазарът вижда върхова ставка от 5,60%, което означава, че все още има малки шансове за още едно повишение до края на годината. Предвидени са умерено доверителни съпровождащи изявления, с обичайните формулировки за такива случаи, като "актуалната позиция на парично-кредитната политика е ограничителна". За лирата това означава загуба на основанията за растеж, тъй като приближаването до връха на лихвата изключва растежа на доходностния спред в нейна полза, а ако инфлацията в същото време е по-висока от тази в САЩ, мечтателните очаквания може да получат допълнително развитие.

След предходното решение макроикономическите новини бяха двусмислени. Безработицата се повиши до 4,3% през юли, PMI индексите за август изненадващо спаднаха и указаха върху предстоящото забавяне на растежа в следващите месеци, а растежът на заплатите остана повишен, което увеличава инфлационните рискове в условията на икономическото забавяне.

Чистата дълга позиция по лирата се намали с 38 милиона до 3,6 милиарда през изминалата седмица. Въпреки че лирата все още се държи доста уверено срещу долара, прогнозната цена продължава да намалява, поради което очакваме допълнително падане на лирата.

Седмицата преди това видяхме първата цел от 1.2440, като очаквано паундът отиде под този ниво и следва зоната на поддръжка от 1.2290/2310. Предполагаме, че преди края на седмицата, след заседанието на Банката на Англия, паундът ще тества тази зона, но за да отиде под нея, трябва да се появят допълнителни основания. Докато няма данни за инфлацията за август и текст на придружителното изявление към заседанието, ясно е, че все още е рано да се направи по-дългосрочен прогноз.