Технологичните акции възвръщат позиции: Уолстрийт приключва деня с печалби

Индекси на американските акции се покачиха във вторник, възстановявайки част от загубите от предходната сесия. Инвеститорите отново насочиха вниманието си към технологичния сектор, тъй като вниманието се измества към предстоящите данни за инфлацията и началото на сезона на отчетите за третото тримесечие.

Възстановяване от сривa: Как Уолстрийт преодоля спада в понеделник?

Основните индекси рязко спаднаха по-рано през седмицата на фона на нарастване на доходността на американските облигации, повишени геополитически рискове в Близкия изток и преосмисляне на очакванията за лихвената политика на САЩ. Всеки от трите основни индекса загуби около 1%.

Все пак, спадът на доходността на облигациите предизвика купуване на пазара във вторник, с насочване на вниманието отново към компании с висок ръст, които печелят от по-ниските разходи за заеми. В резултат на това инвеститорите все повече закупуват акции на технологични гиганти, които традиционно са чувствителни към промени в разходите за капитал.

Технологични акции на възход: Palantir и Palo Alto начело

Секторът на информационните технологии води растежа на S&P 500, като отчита увеличение от 2.1%. Най-големите приносители са Palantir Technologies, която скочи с 6.6%, и Palo Alto Networks, която спечели 5.1%.

Великолепната седмица се завръща: Nvidia задава тона

Сред "великолепната седмица" на технологичните титани, Nvidia привлече особено внимание. Нейните акции поскъпнаха с 4.1%, отбелязвайки най-голямото дневно увеличение за последния месец. Други технологични гиганти като Apple, Tesla и Meta Platforms (забранена в Русия) също се оказаха на зелено, добавяйки между 1.4% и 1.8%.

Лек растеж сред очакванията

Въпреки положителното настроение, Nasdaq и S&P 500 успяха да се покачат само леко в сравнение с нивата от миналата седмица. Въпреки това, технологичният сектор продължава да привлича вниманието на инвеститорите на фона на очаквания за нови данни за инфлацията и корпоративните отчети, които могат да определят посоката на бъдещото развитие на пазара.

Уверен растеж: Основните индекси в САЩ приключват деня на положителна нота

Във вторник, индекси на американския пазар на акции за пореден път демонстрираха възходящ устрем, като възстановиха част от загубите от предходните дни.

Широкият S&P 500 добави 0.97%, нараствайки с 55.19 пункта до 5,751.13. Междувременно, технологичният Nasdaq Composite нарасна с 1.45%, добавяйки 259.01 пункта до 18,182.92. Индексът Dow Jones Industrial Average също се покачи с 126.13 пункта, или 0.30%, за да завърши деня на 42,080.37.

Лихвените проценти са ключовият двигател: какво се случва с настроението на търговците?

Въпреки положителния импулс, инвеститорите продължават внимателно да следят всякакви сигнали, които могат да намекнат за следващите стъпки на Федералния резерв в паричната политика. Спадът в доходността на американските облигации беше катализатор за купуване в технологичния сектор, но несигурността около лихвените проценти продължава да доминира на пазара.

През цялата година участниците на пазара са били в зависимост от Федералния резерв, анализирайки всеки макроикономически доклад за намеци за възможна промяна в политиката. Основният въпрос, който вълнува инвеститорите е: кога и с каква скорост ще започне дългоочакваното намаление на ставките от Федералния резерв?

Очакванията се променят: всички погледи са насочени към данните за инфлацията

Миналата седмица икономически данни, включително по-силен от очаквания отчет за заетостта в петък, принудиха пазара леко да преразгледа очакванията си. Инвеститорите започнаха да оценяват по-ниска вероятност за агресивно намаляване на ставките. Вместо 50 базисни точки, повечето анализатори сега очакват Федералният резерв да се ограничи до намаляването с 25 базисни точки на следващата среща през ноември.

Според инструмента CME FedWatch, търговците в момента оценяват почти 89% вероятност за намаляване на лихвения процент с 25 базисни точки през ноември.

Критичен бенчмарк: Инфлацията ще води напред

Следващият голям ход в тази "игра на очаквания" ще се състои в четвъртък, когато ще бъдат публикувани данните за индекса на потребителските цени (CPI). Именно тези числа ще бъдат критични за разбирането на следващите ходове на Федералния резерв и колко скоро регулаторът ще започне да облекчава своята строга политика. Всяко отклонение от прогнозите може незабавно да повлияе на поведението на пазарите и настроенията на инвеститорите.

Във всеки случай, лихвените проценти ще останат в центъра на вниманието на пазара през следващите дни, и всички промени в макроикономическите данни ще бъдат следени отблизо, за да се види в коя посока ще наклонят везните – към по-нататъшно облекчаване или запазване на стриктната политика от страна на Федералния резерв.

Пазарите на кръстопът: инфлацията и заетостта са ключови индикатори за Федералния резерв

Основните макроикономически отчети продължават да бъдат в центъра на вниманието на инвеститорите, формирайки очакванията за бъдещата политика на Федералния резерв на САЩ. Според Джейсън Праид, ръководител на стратегията за инвестиции в Glenmede, последните данни за пазара на труда и индексът на потребителските цени (CPI) ще бъдат ключовите ориентири за Федералния резерв преди следващата им среща.

"Ако докладът за CPI излезе в рамките на прогнозираните резултати, това ще бъде сигнал за регулатора да ограничи намаляването на лихвата с 25 базисни точки през ноември," коментира Праид относно текущите очаквания на участниците на пазара.

Секторното объркване: кой спечели и загуби в търговията?

Сред смесеното движение на акциите във вторник, повечето сектори на индекса S&P 500 завършиха деня на положителна територия, но имаше изключения. Два сектора завършиха на отрицателна зона: материалите и енергетиката. Индексът на материалите (.SPLRCM) спадна с 0,4%, което се случи на фона на спад в цените на металите. Инвеститорите загубиха оптимизъм относно възможните мерки за подкрепа на икономиката от китайското правителство, което доведе до спад на котировките в този сегмент.

Сред общия песимизъм, акции на големи китайски компании, листвани на американски борси, също усетиха натиск. Например, Alibaba Group, JD.com и PDD Holdings спаднаха съответно с 5,4%, 7,5% и 5,7%, следвайки спада на китайските вътрешни индекси.

Енергийният сектор под атака: защо цените на петрола се оттеглиха?

Най-големите губещи бяха енергийният сектор (.SPNY), който спадна с 2,6% - най-голямото дневно понижение от 20 август насам. Причината е корекцията в цените на петрола след бързото им покачване в началото на седмицата. Загриженостите около забавянето на глобалното търсене и несигурността около икономическите стимули в Китай отслабиха подкрепата за петрола, което се отрази в котировките на енергийните компании.

Сезон на печалби: пазарът очаква гигантите от банковия сектор

Инвеститорите също така се фокусират върху сезона на печалби за третото тримесечие. Този петък вниманието ще бъде фокусирано върху големите американски банки, които ще бъдат първите, които ще представят своите финансови резултати. Според анализатори от LSEG, средната темп на растеж на печалби за компаниите в S&P 500 се очаква да бъде около 5%.

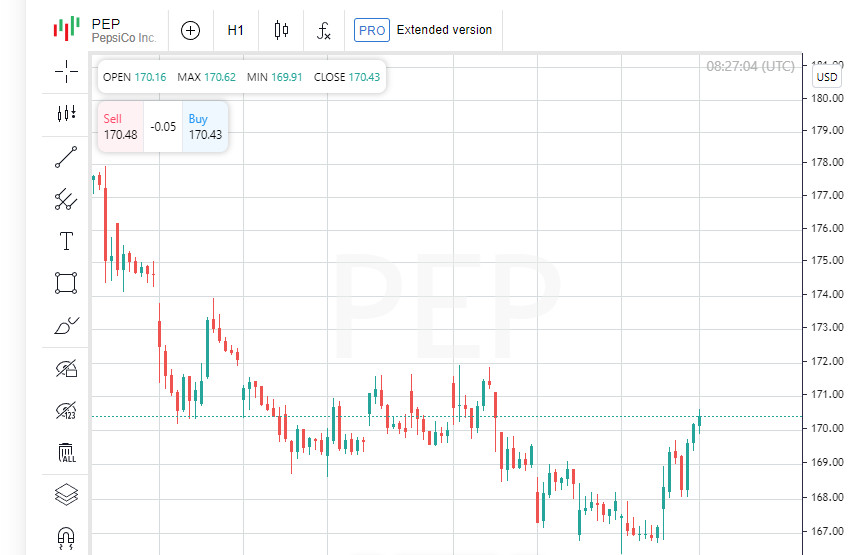

Изненада от PepsiCo: печалбите надвишиха очакванията

Сред компаниите, които отчетоха вторник, PepsiCo се отличи. Най-големият производител на напитки и закуски се покачи с 1,9% след публикуването на данни за коригираната печалба на акция, които надвишават пазарните очаквания. Въпреки намаляването на прогнозата за растеж на продажбите за цялата година, инвеститорите приеха резултатите на компанията като положителен знак, което помогна за подкрепата на растежа на акциите му.

Сред нарастващия интерес към данни и макроикономически насоки, пазарът продължава да балансира очакванията за облекчаване от страна на Федералния резерв с безпокойства относно глобалните икономически рискове. Следващите отчети за печалбите могат да бъдат определящ фактор за бъдещата посока на фондовите пазари.

Търговия на Wall Street: инвеститорите възстановяват загубите, чакайки нови данни

Американските фондови пазари завършиха във вторник на позитивна вълна след като S&P 500 и Nasdaq отчетоха солидни печалби. С намаляване на геополитическото напрежение и растящите сигнали в технологичния сектор, фондовите индекси успяха да възстановят част от предишните си загуби. Общият обем на търговия на американските борси бе 11.57 милиарда акции, което е под средния обем от последните 20 сесии – 12.1 милиарда акции.

Ралито в САЩ засенчва слабия китайски стимул

Ралито на глобалните пазари беше до голяма степен подтикнато от растежа на Уолстрийт, който успя да скомпенсира разочарованието на инвеститорите от липсата на конкретни мерки за подкрепа от Китай. Пазарните участници с нетърпение очакват детайли относно възможни стимули, но за момента вниманието им е насочено към предстоящите макроикономически отчети в САЩ и началото на отчетния сезон за печалби.

Технологиите вдигат индекса: S&P 500 отново в играта

Американските индекси показаха уверено възстановяване вчера след спад от 1% ден преди това. Особено силен скок беше отчетен в технологичния сектор, където S&P 500 (.SPX) добави 0.97%, нараствайки с 55.19 точки и затвори при 5,751.13. В замяна, Nasdaq Composite (.IXIC) укрепи с 1.45%, скачайки с 259.01 точки и завършейки сесията при 18,182.92. Dow Jones Industrial Average (.DJI) добави 0.30%, увеличавайки се с 126.13 точки до 42,080.37.

Спадът в понеделник: какво го предизвика?

Спадът в началото на седмицата беше причинен от опасенията за ескалация на конфликта в Близкия изток и преоценка на очакванията за паричната политика на Фед. Силните данни за пазара на труда в САЩ, публикувани в петък, увеличиха опасенията, че Фед няма да бърза да облекчава политиката си, което доведе до намаляване на апетита за риск сред инвеститорите.

Очаквайки нов сигнал: какво ще покаже инфлацията?

Цялото внимание сега е насочено към новите данни за инфлацията, които ще бъдат публикувани в четвъртък. Потребителският индекс (CPI) ще бъде важен маркер за определяне на бъдещата посока на паричната политика на Федералния резерв. Ако инфлацията се окаже по-висока от очакваното, това може да укрепи сегашните очаквания, че Фед ще приеме по-строга позиция към лихвените проценти.

Банковият сектор се подготвя за началото на отчетния сезон

Инвеститорите също се подготвят за началото на корпоративния отчетен сезон. Най-големите американски банки, които традиционно първи разкриват финансовите си резултати, ще дадат старт по-късно тази седмица. Вниманието ще бъде насочено към техните коментари за състоянието на икономиката и перспективите за промяна в паричната политика.

Поглед напред: какво следва за пазарите?

С възстановяването на американските индекси и намаляването на геополитическите опасения, инвеститорският оптимизъм остава силно зависим от предстоящите макроикономически данни и корпоративните печалби. Инфлацията, пазарът на труда и стратегията на Фед ще формират динамиката на търговията в следващите седмици, влияейки върху апетита на инвеститорите за рискови активи и, следователно, върху устойчивостта на текущото рали.

Европейските пазари под натиск: какво се обърка?

Европейските фондови индекси завършиха сесията по-ниско във вторник, след като инвеститорите бяха разочаровани от липсата на конкретни детайли относно новия фискален стимул от Китай. Очакванията на пазарите не бяха оправдани, което доведе до спад на акциите, фокусирани върху китайското търсене, като миннатите компании и производителите на луксозни стоки.

Глобални показатели: кой успя да запази позициите си?

Глобалният индекс на акциите MSCI показа малко нарастване, увеличавайки се с 0.15% до 844.96 пункта, благодарение на частичното възстановяване на американските и азиатските пазари. Въпреки това, паневропейският STOXX 600 индекс спадна с 0.55%, отразявайки общото настроение на песимизъм на континенталните пазари.

Хонг Конг в епицентъра на трусовете: Индексът Hang Seng пада с рекордна скорост

Основното разочарование дойде от динамиката на Hang Seng в Хонконг, който падна с 9.4% - най-голямото спадане от 2008 г. насам. Това се случи след като ръководителят на Националната комисия за развитие и реформи на Китай Zheng Shanjie увери, че икономиката на страната "уверено" се движи към целите си за 2024 г. Освен това отбеляза, че властите възнамеряват да насочат 200 милиарда юана (около 28.36 милиарда долара) за подкрепа на регионални проекти и инвестиции в инфраструктурата. Въпреки това, инвеститорите очакваха много повече, тъй като липсата на конкретни стъпки и нови мерки за подкрепа породи съмнения в способността на Пекин да се справи ефективно с настоящия икономически спад.

Спад на китайските акции: Недоверие към правителствените изявления

След края на националните празници, китайските фондови индекси като Shanghai Composite и CSI300 показаха рязко спадане, падайки съответно с 4.6% и 5.9%. Тези загуби на практика "изядоха" значителна част от наскоро натрупаните печалби на фона на очакванията за мащабни икономически стимули. Спадането на индексите беше отговор на несигурността около плановете на китайското правителство и липсата на ясни сигнали относно бъдещи икономически стимули.

Облигации и лихви: САЩ в режим на изчакване

Междувременно пазарът на държавни облигации в САЩ регистрира лек спад в доходността, отразявайки предпазливостта на инвеститорите в несигурна среда. Пазарните участници продължават да следят отблизо сигналите на Федералния резерв, опитвайки се да разберат как макроикономическите данни и позиционирането на регулатора ще повлияят на траекторията на лихвените проценти.

Какво следва? Инвеститорите търсят нови еталони

На фона на общия спад на фондовите пазари, инвеститорите приеха позиция на изчакване. Фокусът остава върху предстоящите отчети за инфлацията и корпоративните печалби в САЩ. През следващите дни тези данни ще определят по-нататъшната посока на американските и международните индекси. Всякакви изненади, било то позитивни или негативни, могат да предизвикат значителни промени на пазарите, особено на фона на нестабилното доверие в перспективите за икономическото възстановяване на Китай.

Докато пазарите търсят нови референтни точки, въпросът на доверието в действията на централните банки и правителствата излиза на преден план: техните решения могат или да подкрепят настроенията на инвеститорите, или да усилят волатилността във финансовите пазари.

Интригата остава: пазарите се питат какво ще направи Федералният резерв

Според последните данни от CME FedWatch Tool, вероятността Федералният резерв да намали лихвите с 25 базисни точки през ноември е оценена на 87.3%. Въпреки това, все още има малък шанс - 12.7% - че Федералният резерв ще избере да остави лихвите непроменени. Само преди седмица пазарът беше на различна позиция: очакванията за намаление на лихвените проценти почти изцяло бяха "включени" в цените, но несигурността относно размера на следващата стъпка намали вероятността за по-агресивно намаление с 50 базисни точки.

Доходността на американските държавни облигации остава стабилна

Доходността на 10-годишната държавна облигация на САЩ, ключов референт за пазарите, спадна с 0.6 базисни точки до 4.02%. Такова малко изменение указва продължаваща предпазливост на фона на текущата спекулация относно следващите стъпки на Федералния резерв и макроикономическата ситуация в страната.

Нефт: от възстановяване към корекция

След последното покачване, подтикнато от геополитическите рискове, цените на нефта рязко спаднаха. Основният двигател на спада е намаляващата загриженост относно прекъсванията на доставките на фона на военното напрежение в Близкия изток и подобряващите се метеорологични условия в Мексиканския залив. Американският суров петрол WTI загуби 4.63% до $73.57 за барел, а сортът Brent също падна с 4.63% до $77.18 за барел.

Близкият изток във фокус: Нетаняху разширява офанзивата

Военните напрежения в Близкия изток продължават, което оказва влияние върху глобалните пазари. Израелският премиер Бенямин Нетаняху обяви, че въздушни удари са убили двама ключови наследници на убития лидер на Хизбула, в поредната ескалация на конфликта. Междувременно заместник-лидерът на групата остави отворена възможността за преговори за прекратяване на огъня, което повиши надеждите за евентуално намаляване на напрежението. Изказванията дойдоха само няколко часа след като Израел разшири офанзивата си срещу подкрепяните от Иран милиции.

Валутни пазари: Доларът под натиск, паундът и еврото в положителна територия

Индексът на долара, който следи долара спрямо кошница от шест основни валути, остана непроменен, като затвори на 102.48. Междувременно еврото показа леко укрепване, добавяйки 0.04% до $1.0978. Японската йена отслабна с 0.07%, и доларът се покачи до 148.29 йени за единица американска валута. В контраст, британският паунд укрепна с 0.13%, достигайки $1.31, демонстрирайки увереност сред относителната стабилност на европейските пазари.

Несигурността остава: какво предстои за пазарите?

Настоящите колебания на финансовите пазари отразяват двусмисленото настроение на инвеститорите. Сред геополитическите напрежения и нестабилните стокови пазари, вниманието на трейдърите се прехвърля върху макроикономически доклади и предстоящи заседания на централните банки. Публикуването на данни за инфлацията в САЩ и допълнителни сигнали от Фед могат да станат катализатори както за по-нататъшен растеж, така и за нов кръг на нестабилност на глобалните пазари.