Основният пазарен парадокс в началото на 2024 г. е едновременното възвишение на американския долар и фондовите индекси. Обикновено американският долар се смята за актив, в който се инвестира по време на безпорядъци, рецесии или природни бедствия. Въпреки това, силната американска икономика, което се отразява в спадащия индекс на волатилността VIX, показва липса на страх сред инвеститорите. Дори и земетресението в Япония да е имало по-голямо въздействие върху йената, отколкото върху индекса на щатския долар. При такива условия, може ли еврото да изпита спад спрямо долара?

Кредит Агрикол смята, че в момента пазарът възприема американския долар не като актив, в който се инвестира от безопасност, а като валута със заличаване. Предпочитането за риск е високо, а положителните изненади от американската икономика увеличават търсенето за търговия въз основа на различия. За разлика от другите големи централни банки в света, Федералният резерв може не само да намали, но и да повиши федералните лихвени проценти в случай на ускоряване на инфлацията. В резултат, привлекателността на активите, изразени в долари, расте, а притокът на капитал в Северна Америка допринася за връха на EUR/USD. Доларът е особено предпочитан спрямо нисколихвени валути като франка, йена и еврото.

При това положение, усилията на Европейската централна банка (ЕЦБ) да се противопостави на очакванията на пазара за намаление на лихвения процент с 150 точки с база, до 2.5% през 2024 г., имат второстепенно значение. Според членът на Изпълнителния съвет на ЕЦБ Изабел Шнабел, последната фаза на борбата с високата инфлация ще бъде най-предизвикателна.

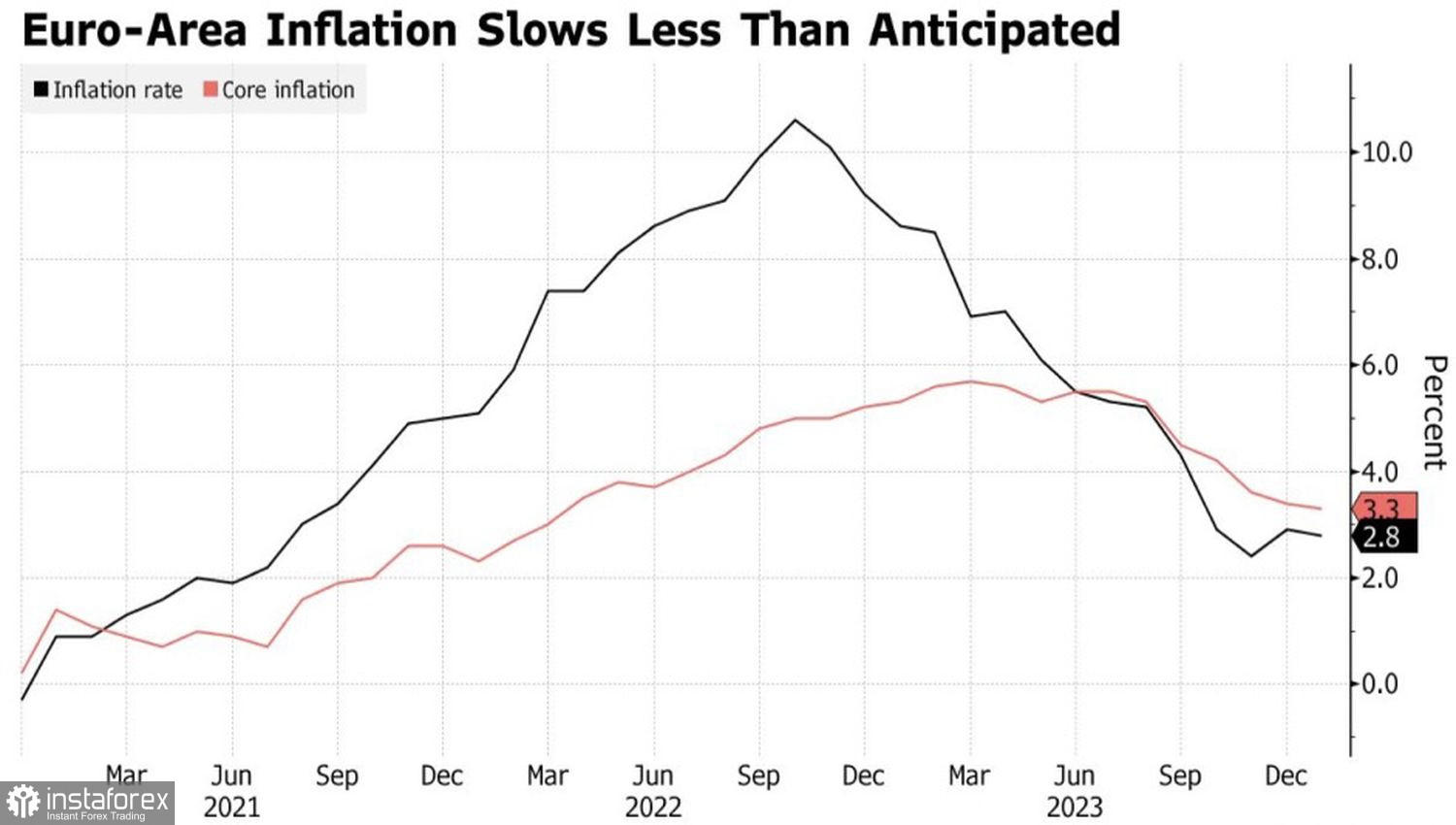

Динамика на европейската инфлация

Служебните лица смятат, че високите цени в сектора на услугите, силният пазар на труда, по-благоприятните финансови условия в сравнение с преди и конфликтът в Червено море могат да ускорят инфлацията. В крайна сметка, проблеми с веригата на доставките могат да се появят отново, повишавайки индекса на потребителските цени (CPI). В такава ситуация ЕЦБ трябва да бъде търпелив и внимателен, тъй като исторически опит показва, че цените могат да достигнат нов връх.

Подобната "крилателна" риторика и неочакваното месечно увеличение от 8,9% на германските производствени поръчки през декември помогнаха за подкрепа на сливащия се евро. Ако германската икономика започне да се възстановява, а ЕЦБ не побърза да намали депозитните лихви, защо не би започнал EUR/USD да формира дъно?

В реалността, съдбата на основната валутна двойка зависи повече от силата на икономиката на САЩ, доходността на американските облигации и тайминга и мащаба на монетарното разширение на Фед. Въпреки че пазарите се сбогуваха с идеята за неговото започване през март, всички очи са насочени към данните за инфлацията в САЩ за януари.

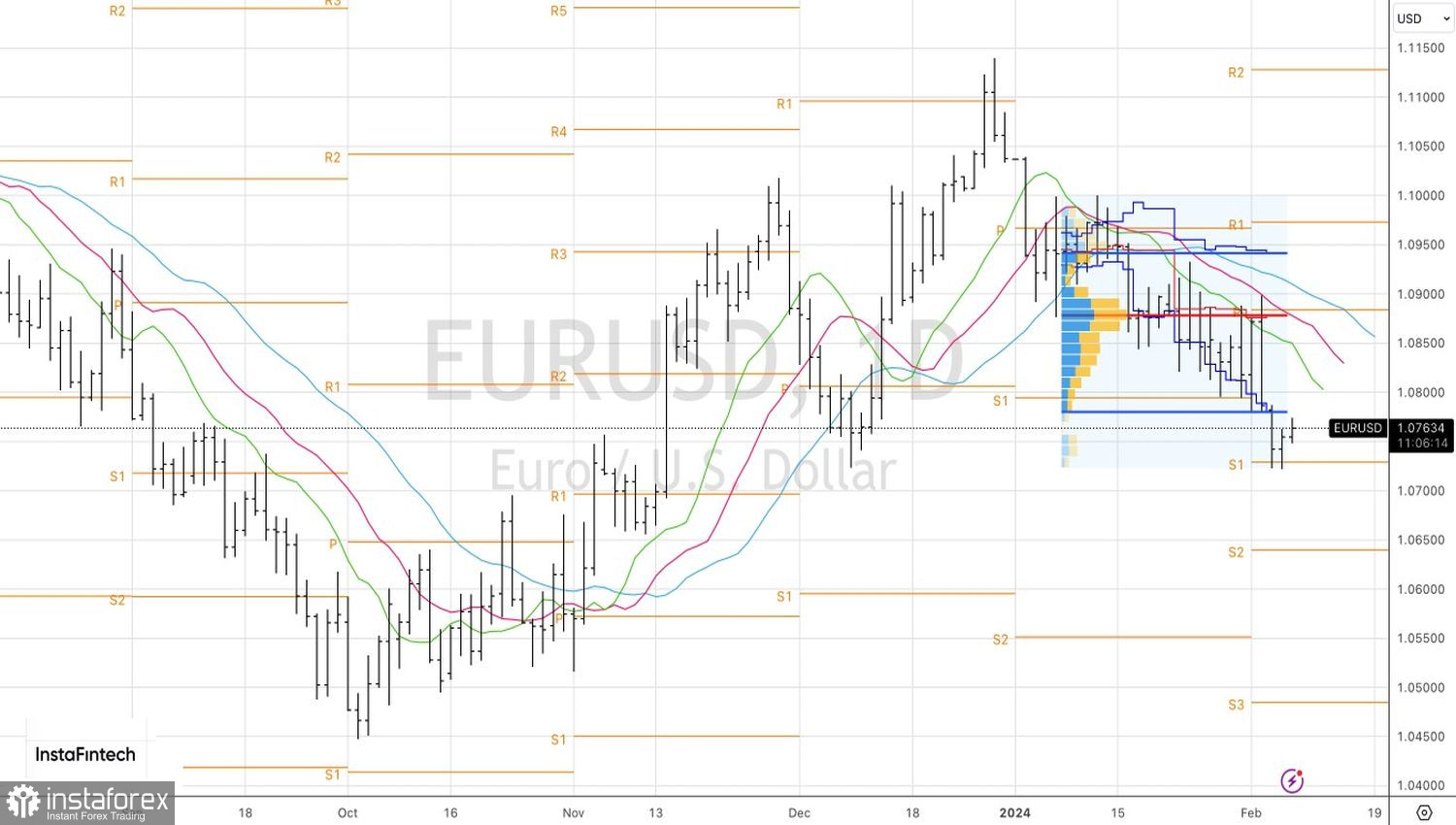

Технически, след като достигна първото от двете по-рано зададени целеви нива при 1,073 и 1,064, EUR/USD преживя предсказуемо възстановяване. Биковете контраатакуваха, но е малко вероятно, че техните сили са достатъчни да променят съществуващото балансирано съотношение. Поради това, възстановяванията от долния край на справедливата стойност на диапазона при 1,078 и пивот нивото при 1,081 имат смисъл да се използват за продажби.