Вчера еврото и лирата възвърнаха позициите си преди мартовското заседание на Федералния резерв, резултатите от което ще бъдат известни днес. Най-вероятно регулаторът няма да даде сигнал за неизбежно намаляване на лихвите, фокусирайки се върху стабилната инфлация, докато следи и бавно нарастващата безработица.

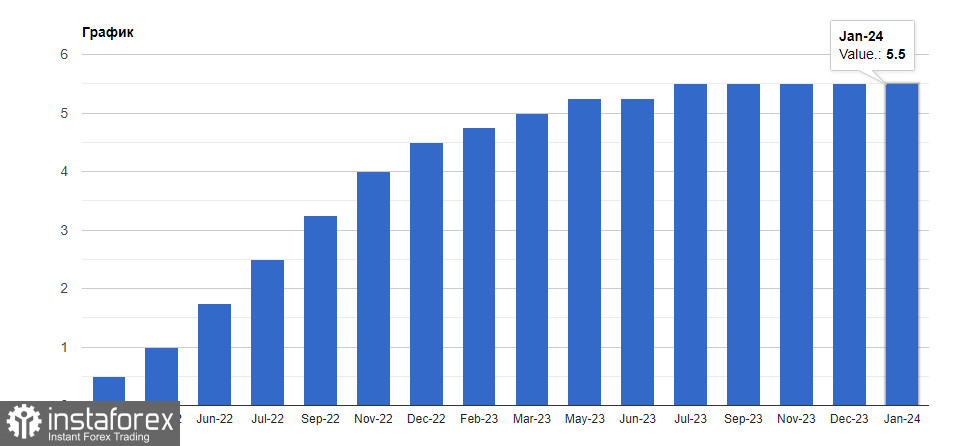

Федералният отворен пазарен комитет се очаква да поддържа лихвените проценти в диапазона от 5,25% до 5,5% на своето двудневно заседание, които достигнаха двадесетгодишен връх през юли месец минал. Решението за лихвените проценти и икономическите прогнози ще бъдат публикувани днес, по-близо до средата на американската сесия, последвани от пресконференция на председателя Джеръм Пауъл.

Забележително е, че почти всички служители на Фед приветстват внимателното намаляване на лихвените проценти, докато не бъдат уверени, че инфлацията се приближава до нивото от 2%, което те считат за подходящо за здравословна икономика. Все пак, скорошният ръст на безработицата до двугодишен връх означава, че трябва да балансират между пазара на труда и наблюдавания ръст на цените през последните месеци.

Инвеститорите и трейдърите ще се съсредоточат и върху прогнозите за лихвените проценти на служителите на Федералния резерв – така наречената точкова диаграма, която ще покаже колко намаления на лихвените проценти комитетът очаква през 2024 и 2025 година.

Много икономисти очакват, че политическите лица ще обявят три намаления през 2024 година, като първото ще се извърши през юни тази година, според текущите пазарни цени. Все пак, има и по-консервативни политици: президентът на Федералния резерв в Минеаполис Нийл Кашкари наскоро заяви, че разглежда възможността за само едно намаление на лихвените проценти през 2024 година.

С оглед на реакцията на Пауъл към признаците на икономическо забавяне, което продължава да бъде налице, и високите нива на инфлация, главният на Фед вероятно ще се изправи пред трудни въпроси по време на пресконференцията. Ако позицията му е по-гълъб, отколкото преди, това може да доведе до рязък срив на американския долар. В противен случай, натискът върху рисковите активи ще се възстанови.

Някои икономисти, включително онези от JPMorgan Chase & Co., прогнозират, че FOMC може също да преразгледа прогнозата си за дългосрочната федерална федерална лихва, отразявайки устойчивото ценово налягане. Според оценката на комитета тази ставка е 2,5%, и всяко увеличение ще означава, че ставките ще останат по-високи за по-дълъг период в бъдеще.

Относно валутната двойка евро/долар, въпреки че търсенето на еврото се завърна, всичко ще зависи от днешното заседание на Фед. Купувачите сега трябва да обмислят пробива над нивото от 1.0875. Само този пробив ще им позволи да се насочат към тест на 1.0910. Оттам достигането на 1.0945 е възможно, но да се направи това без подкрепа от големите играчи ще бъде доста проблематично. Най-далечната цел е високото ниво от 1.0990. В случай на спад на търговския инструмент, очаквам значителни действия само около 1.0850 от големите купувачи. Ако никой не е там, би било мъдро да се изчака новото ниско ниво от 1.0820 или да се отворят дълги позиции от 1.0800.

Относно валутната двойка паунд/долар, за развитието на възходящ тренд, биковете трябва да преминат най-близката съпротива на ниво 1.2745. Това ще им позволи да достигнат до 1.2775, над което пробивът ще бъде досаден проблематичен. Следващата цел е зоната на 1.2820, след което можем да говорим за по-значително нарастване на курса на паунда нагоре до 1.2855. В случай на спад на валутната двойка, мечките ще се опитат да надделеят над 1.2700. Ако успеят да го направят, пробивът през границата ще нанесе сериозен удар на позициите на биковете и ще натисне валутната двойка надолу до ниско ниво от 1.2660 с перспективата да достигне 1.2625.