Валутната двойка EUR/USD търгуваше с ниска волатилност и лек нисходящ тенденция през по-голямата част от понеделник. Най-същественото събитие през понеделник беше Индексът на управителите по закупувания в производствения сектор на ISM в Съединените щати, който беше публикуван по-късно през деня, но очевидно не оказа влияние върху движението на валутната двойка през целия ден. От нашата гледна точка, имаше още едно, много по-съществено събитие през понеделник, въпреки че първоначално беше трудно да се забележи. Но нека първо разкажем кратка история.

Ние напомняме на трейдърите, че се наблюдава глобално изменение в пазарните очаквания. Участниците на пазара, които очакваха първото намаление на лихвите от Фед към март, не го видяха да се сбъдва. Освен това, категоричните намеци на Джером Пауъл в петък указват, че дори през юни лихвата може да остане непроменена. Това е поради американската инфлация, която по-голямата част от последните 9 месеца е останала почти на същото ниво. Ние повтаряме, че пазарът очаква твърде много от Фед. Ние казваме, че намалянето на лихвите ще започне само когато инфлацията спадне поне до 2,5%. Ако инфлацията постоянно остава над 3%, каква може да бъде дискусията за политиката на облекчаване на паричната политика? Задаването на времеви рамки в този въпрос е напълно безсмислено. Федералният резерв няма установен график за започване на облекчаване. Всичко зависи от инфлацията.

Паралелно с темата "кога ще намали Фед лихвите", възниква въпросът "колко пъти ще намали Фед лихвите в 2024 г." Напомняме, че в началото на годината пазарът очакваше 6-7 намаления от американския регулатор. Рафаел Бостик казва, че възможно е само едно облекчаване на политиката, докато повечето експерти вярват, че ще бъдат извършени два или три кръга на облекчаване. Отново очакванията на пазара относно Фед бяха твърде високи.

Поради това очакваме само спадове в двойката EUR/USD. ЕЦБ може да намали лихвите повече отколкото пазарът очаква, докато Фед може да ги намали значително по-малко пъти. Какво друго е необходимо за еврото да спадне? Все още очакваме спадове към паритета. Еврото понастоящем няма основание за растеж, и тъй като това не е лирата, която пренебрегва всякакъв фундаментален фон в полза на долара, спадът трябва да продължи. От техническа гледна точка нищо не се променя. Двойката остава под линията на движащата се средна. Няма сигнали за обръщане нагоре.

Следователно очакваме, че "хоковата" политика на Фед ще продължи по-дълго отколкото се очакваше, което практически не оставя място за укрепване на долара. А какво за ЕЦБ? В понеделник един от членовете на управителния съвет на ЕЦБ, Янис Стурнарас, заяви, че тази година може да има четири етапа на намаляване на лихвите с 0,25%. Така лихвата би могла да спадне общо с 1%, докато в САЩ, за спомен, тя може да спадне с 0,50%. ЕЦБ ще извърши повече облекчаване през 2024 г. отколкото Фед. И този фактор само трябва да усили допълнително натиска върху еврото.

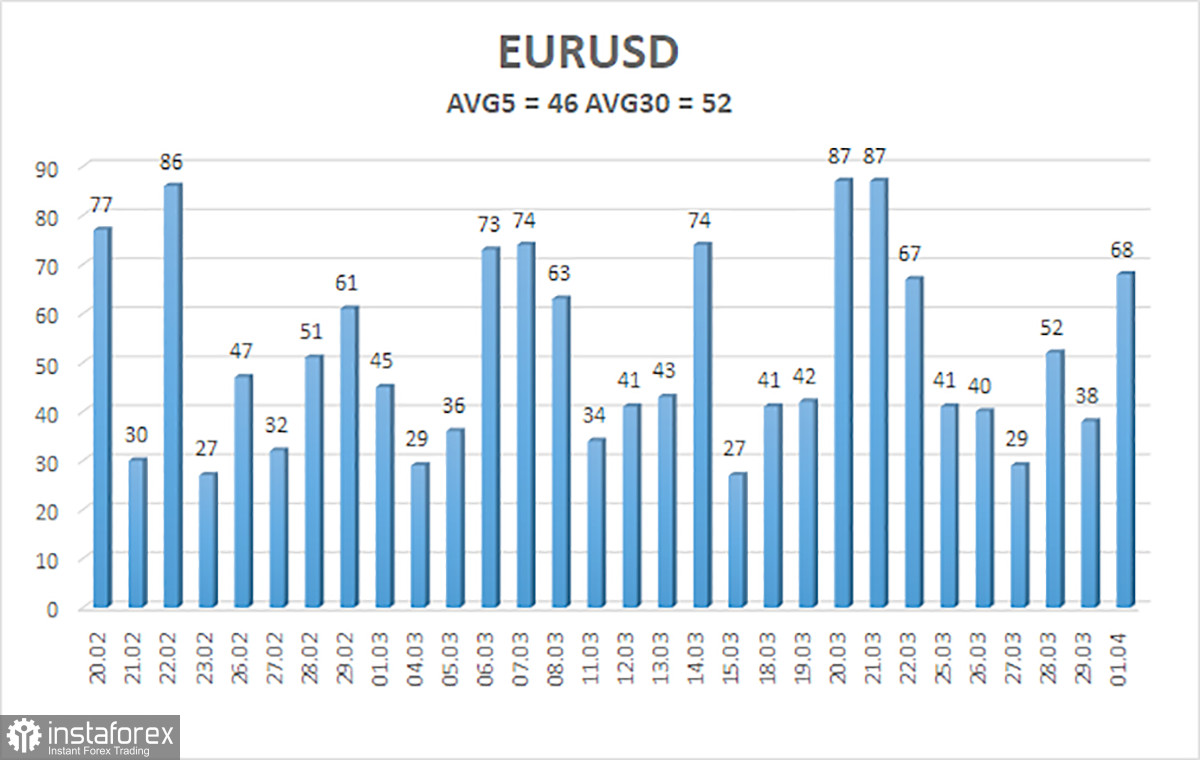

Средната волатилност на валутната двойка евро/долар за последните 5 търговски дни към 2 април е 46 точки и се характеризира като "ниска". Тази седмица волатилността може да нарасне поради голямото количество важни публикации в САЩ и ЕС. Очакваме двойката да се движи между нивата 1,0690 и 1,0782 във вторник. Старият линеен регресионен канал все още е надолу, запазвайки цялостната негативна тенденция. Индикаторът CCI отново влезе в зоната на прекупеност, но не очакваме силен ръст на двойката в рамките на негативната тенденция.

Най-близките нива на подкрепа:

S1 - 1,0742

S2 - 1,0712

S3 - 1,0681

Най-близките нива на съпротива:

R1 - 1,0773

R2 - 1,0803

R3 - 1,0834

Търговски препоръки:

Двойката евро/долар продължава да остане под линията на движението на средните стойности. Следователно е възможно да се поддържат късите позиции с цели от 1,0712 и 1,0690. Очакваме спад към 7-мо ниво и в по-дългосрочен план към нивото от 1,0200. След доста дълго изкачване на двойката (за което смятаме, че е корекция), не виждаме основания да се считат дълги позиции. Дори и цената да се стабилизира над средните стойности. Първият ден от седмицата показа значителна волатилност, така че по-нататъчните движения няма да бъдат по-лоши.

Обяснения за илюстрациите:

Линейни регресионни канали - помагат за определяне на текущата тенденция. Ако двете са насочени в една и съща посока, това означава, че тенденцията в момента е силна.

Линията на движение на средните стойности (настройки 20.0, изглаждане) - определя краткосрочната тенденция и посоката, в която трябва да се провеждат търговии.

Мъри нива - целеви нива за движения и корекции.

Нива на волатилност (червени линии) - вероятният ценови канал, в който двойката ще прекара следващия ден, базиран на текущите показатели за волатилност.

Индикаторът CCI - влизането му в зоната на прекупеност (под -250) или прекупеност (над +250) показва наближаваща обратна тенденция в противоположна посока.