Очакваните данни за заплатените работни места извън селското стопанство може да покажат, че американската икономика създаде 243 хил. нови работни места миналия месец. Това число е значително по-ниско от 303 хил. работни места, добавени през март, което може да покаже забавяне на увеличението на работни места.

Безработицата се прогнозира да остане стабилна на нивото от 3.8%. Особено внимание ще бъде обърнато на промените в средната часова заплата, важен показател за заплатената инфлация, който се очаква да показва годишен темп на растеж от 4.0% през април, намалявайки от 4.1% през март.

Тези ключови данни за заетостта, заедно с информация за заплатите, ще бъдат внимателно проучени, за да се разбере по-добре възможното време за намаляване на лихвите на Фед.

Последните изказвания на Джером Пауъл увеличават несигурността около бъдещите действия на Фед, като правят предстоящият доклад особено значим за пазарите и политическите решения.

Фунта следи ситуацията внимателно

Валутният двойка лира/долар може да продължи да расте през уикенда, тъй като по-нататъшното укрепване на долара изисква преминаване на висока прагова стойност.

Първият сериозен тест за долара в май идва от данните за заплатените работни места извън селското стопанство в САЩ. Пазарите вече са включили очакванията за силен растеж след успешния старт на годината за икономиката.

Commerzbank твърди, че резултатите над очакванията може да подкрепят долара. Все пак анализаторите посочват на увеличената трудност за долара да капитализира положителните икономически данни, тъй като пазарите вече са включили по-късен основен намаляване на лихвите.

Освен това текущата прогноза е най-високата от септември 2022 г. и отбелязва четвърти пореден месец на нарастване на очакванията за работни места. Това подчертава укрепването на икономическите перспективи на САЩ.

Доларът се е явил като най-изпълняващата валута сред страните от G10 през 2024 г., което е свързано с коригирани очаквания за намаляване на лихвите в САЩ. В началото на годината пазарите очакваха намаляване на лихвите на Фед с 150 базисни точки.

Все пак прогнозите са коригирани до само едно намаление през декември.

Другите централни банки от групата G10 също планират намаления на лихвите, което може да увеличи разликата в лихвените проценти, ако доларът се стреми да постигне нови височини.

Стои си да се отбележи, че дългите позиции на долара са се разширили значително, което го прави потенциално уязвим за корекция.

Всяко разочарование в данните за NFP или ISM може да бъде по-важно за текущо прекупения долар, отколкото всякакви неочаквани данни за раст. Данните показват, че повечето дълги позиции са отворени за САЩ спрямо другите валути от групата G10 FX. При това положение той може да бъде уязвим за продажба в близко бъдеще.

NatWest отбелязва, че пазарът вече е отразил и очаква да продължи да доминира американската икономика, което повишава вероятността икономическите данни да надминават очакванията.

Доларът може да се нуждае от силни данни през април, за да продължи да се покачва. Все пак не е сигурно дали предстоящите данни за САЩ ще успеят да отговорят на тези очаквания.

Изследователи посочват, че въпреки че силните доклади за заетостта са по-малко влиятелни при коригиране на очакванията на Фед спрямо данните за инфлацията, те изпращат ясни сигнали за икономически успехи на САЩ, което е било ключов мотиватор за силата на долара.

Според анализа на Barclays, въпреки възможната пауза в ралито на долара, причините за неговото издигане остават стабилни. Промяна в текущата тенденция би изисквала поредица от разочароващи икономически доклади, които да означават края на доминирането на американската икономика.

Така че всяко краткосрочно издигане на лирата срещу долара вероятно ще бъде разглеждано като временно явление. Рисковете за долара продължават да бъдат ниски в близко бъдеще.

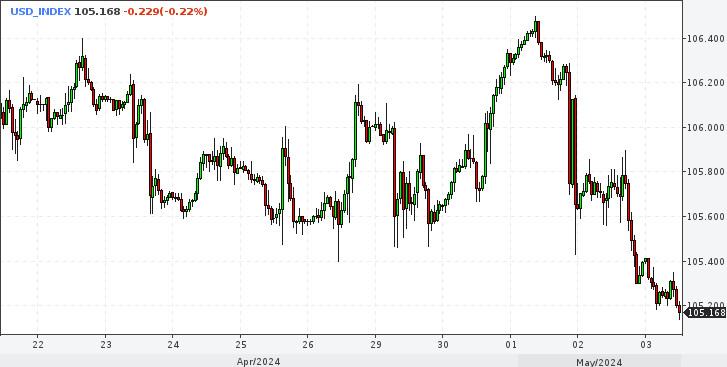

Техническият облик на индекса на USD

Биковете на индекса на долара продължават да запазват позициите си въпреки някои технически затруднения. Техническият анализ отразява купуваческа активност, предимно базирана на позицията на индекса спрямо неговите прости плаващи средни (SMAs).

Въпреки скептичния краткосрочен перспективен изглед поради борбата между мечки и бики, DXY продължава да търгува над своите 20-, 100- и 200-дневни SMAs, което указва потенциална бикова сила.

Въпреки това индикаторът за сближаване на движащите се средни стойности (MACD) показва нарастване на червените стълбове, което може да сигнализира натиск от страна на мечките. Също така, Индексът на относителната сила (RSI) е стабилен в положителната зона, което указва за възможно ослабване на силата на покупките, докато мечките упражняват натиск надолу.

Такива сигнали навеждат на мисъл, че въпреки текущата бикова стабилност пазарът може да започне да се променя. В тази ситуация трейдърите трябва внимателно да наблюдават допълнителните движения на индикаторите, за да оценят дали продажбеният натиск ще продължи или биковете отново ще засилят позициите си.