Петъкът настъпи с поскъпване на двойката GBP/USD след като Bank of England понижи основния си лихвен процент. Защо се случи това и защо не е изненадващо? Още в началото на седмицата предупредихме, че поток от значими фундаментални събития може да предизвика волатилни ценови движения и в двете посоки. В сряда двойката отбеляза спад от близо 250 пипса - събитие, което се случва едва на няколко месеца. До четвъртък лирата беше локално преспродадена, а решението на Bank of England за намаляване на лихвата бе предвиждано от седмици. Следователно, вместо спад на лирата, тя се повиши. Движенията след срещата на Фед все още не се анализират, тъй като е необходимо време, за да може пазарът да се стабилизира и напълно да усвои резултатите.

Движенията през тази седмица не трябва да формират основа за дългосрочни стратегии или анализи. Пазарът търгува емоционално, създавайки неравномерни ценови действия. Трейдърите трябва да изчакат пазарът да се успокои и да се върне към нормалност. След като се стабилизира, общата техническа картина вероятно ще остане непроменена. През следващата или две седмици очакваме възходяща корекция, но в средносрочен план предвиждаме, че паундът ще възобнови спада си.

Решението на BoE беше малко по-меко от очакваното. Осем от девет члена на Комитета по парична политика гласуваха за понижение на лихвата с 0.25%, докато прогнозите предвиждаха седем гласа "за". Така Комитетът беше малко по мек от очакваното. Все пак, по същество това не влияе на нищо. Вярваме, че BoE ще понижи лихвите на всяка предстояща среща, оказвайки допълнителен натиск надолу върху паунда. Съпровождащото изявление на BoE показа готовност за продължаване на монетарното облекчаване, ако икономическите индикатори съответстват на очакванията.

Единствената възможна пречка за постоянните понижения на лихвите от BoE е инфлацията. Въпреки че индексът на потребителските цени се е забавил до 1.7%, BoE прогнозира покачване до 2.5% поради ниската база, свързана с цените на енергията. Инфлацията в Европейския съюз също расте през последните месеци. Ако инфлацията не надхвърли 2.5% и се забави, вероятно BoE ще избегне да прави продължителни паузи в цикъла си на облекчаване. След корекция, се очаква паундът да възобнови низходящата си траектория.

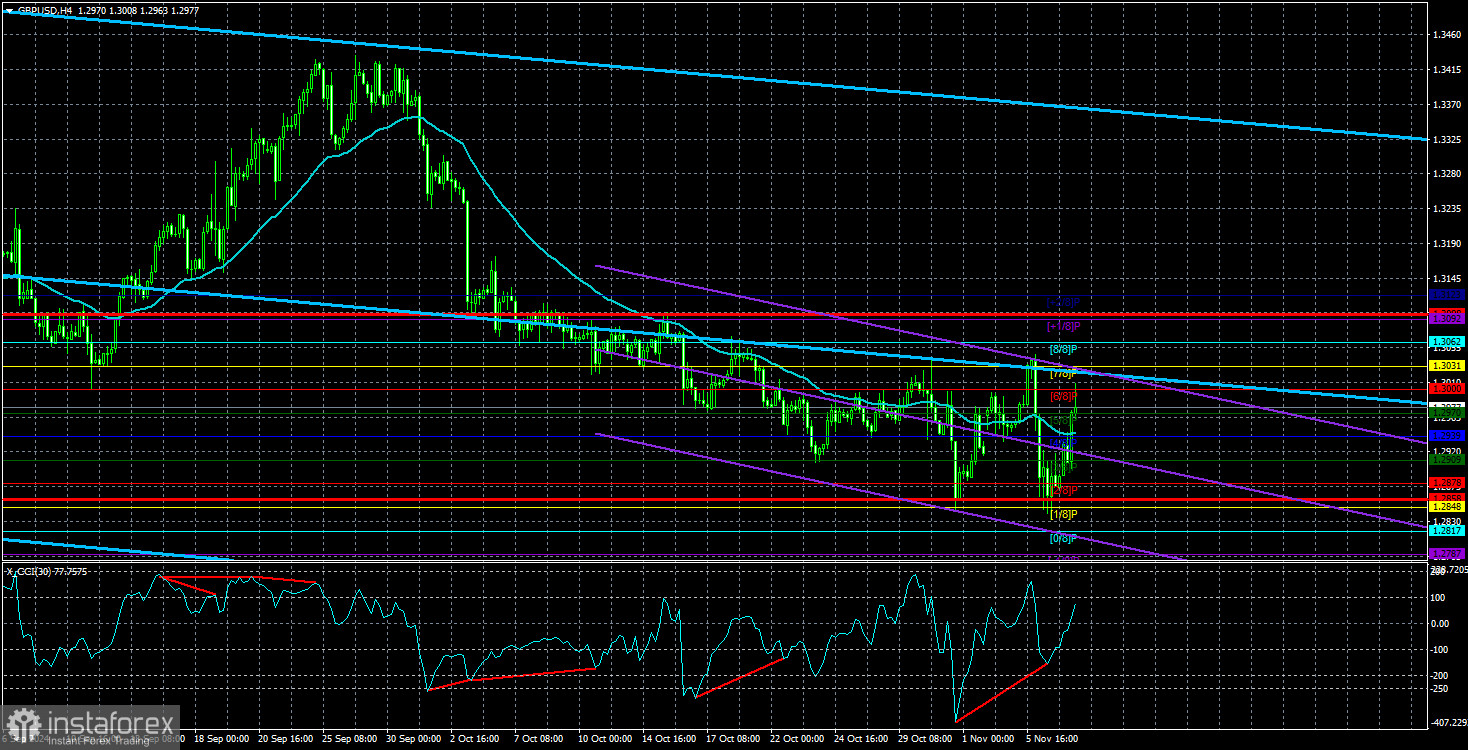

От техническа гледна точка, цената се е консолидирала под облака Ишимоку в дневния времеви кадър и остава под линията Кижун-сен, което не дава основания за възобновяване на двугодишния възходящ тренд. Заради екстремната волатилност, двойката тази седмица пресече линия на подвижната средна няколкократно в 4-часовия времеви кадър. Тези сигнали не трябва да се приемат сериозно, тъй като посоките на тренда са били непоследователни.

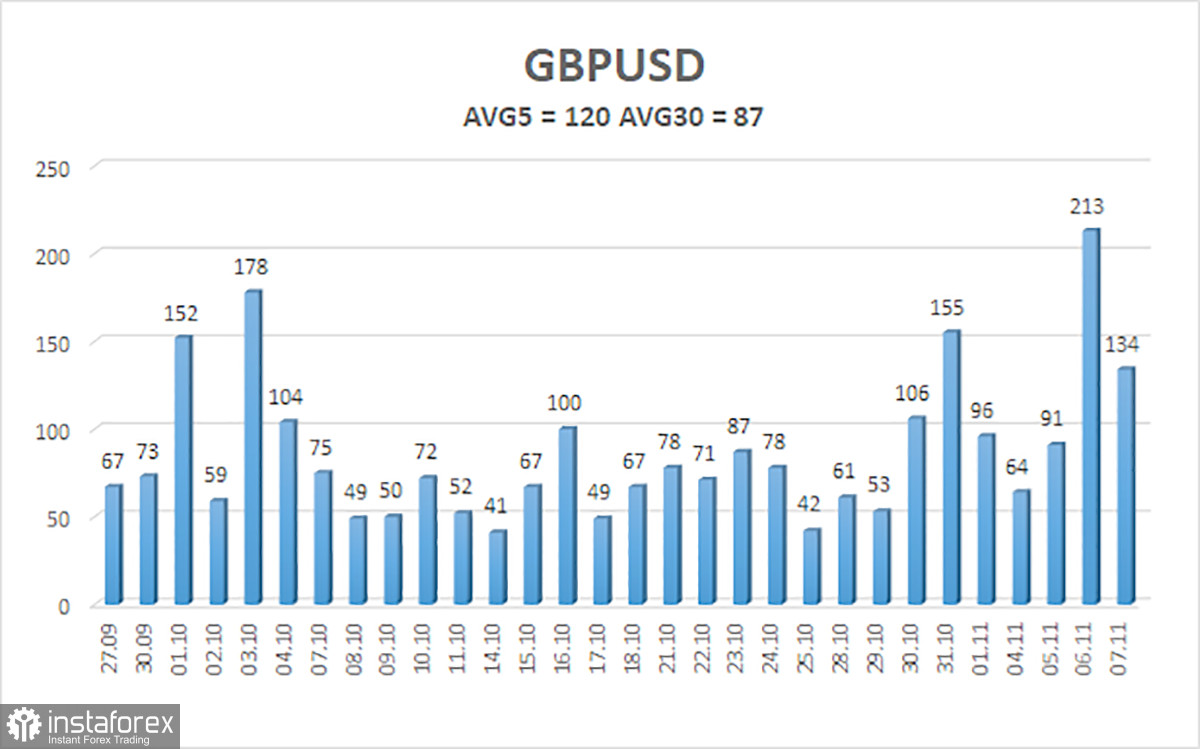

Средната волатилност на двойката GBP/USD през последните пет търговски дни е 120 пипса, което е "висока" за тази двойка. В петък, 8 ноември, очакваме движение в рамките на диапазона, ограничен от нивата 1.2858 и 1.3098. По-високият линеен регресионен канал се е насочил надолу, което сигнализира за низходящ тренд. Индикаторът CCI е образувал бичи дивергенция — нова възходяща корекция е започнала.

Най-близки нива на подкрепа:

- С1: 1.2970

- С2: 1.2939

- С3: 1.2909

Най-близки нива на съпротива:

- R1: 1.3000

- R2: 1.3031

- R3: 1.3062

Препоръки за търговия:

Двойката GBP/USD поддържа низходящ тренд. Дългите позиции остават непривлекателни, тъй като смятаме, че факторите за растеж на паунда вече са многократно оценени. За тези, които търгуват чисто технически, дългите позиции са възможни с цели на 1.3062 и 1.3092, при условие че цената се движи над линията на подвижната средна. Късите позиции остават по-актуални, като целят 1.2878 и 1.2848, при условие че цената остава под линията на подвижната средна. Непредсказуемите движения през седмицата се дължат на силни фундаментални събития, създаващи волатилност и смесени посоки на трендовете.

Обяснение на илюстрациите:

Линейните регресионни канали помагат да се определи текущият тренд. Ако и двата канала са подравнени, това указва силен тренд.

Линията на подвижната средна (настройки: 20,0, загладена) определя краткосрочния тренд и ръководи търговската посока.

Нивата на Мъри служат като целеви нива за движенията и корекциите.

Нивата на волатилност (червени линии) представляват вероятния ценови диапазон за двойката през следващите 24 часа въз основа на текущата волатилност на показанията.

Индикаторът CCI: Ако навлезе в зоната на свръхпродажба (под -250) или свръхкупуване (над +250), това сигнализира за предстоящо обръщане на тренда в обратна посока.