Ако новите американски мита и предстоящото спиране на правителството не са уплашили пазарите, трябва ли инвеститорите наистина да се притесняват от високи оценки? Индексът S&P 500 в момента се търгува на почти 23 пъти очакваните печалби за следващите 12 месеца. През последните 25 години такива нива са били виждани само два пъти — по време на дот-ком балона и пандемията. Въпреки това, някои индивидуални компании се търгуват на още по-високи коефициенти P/E.

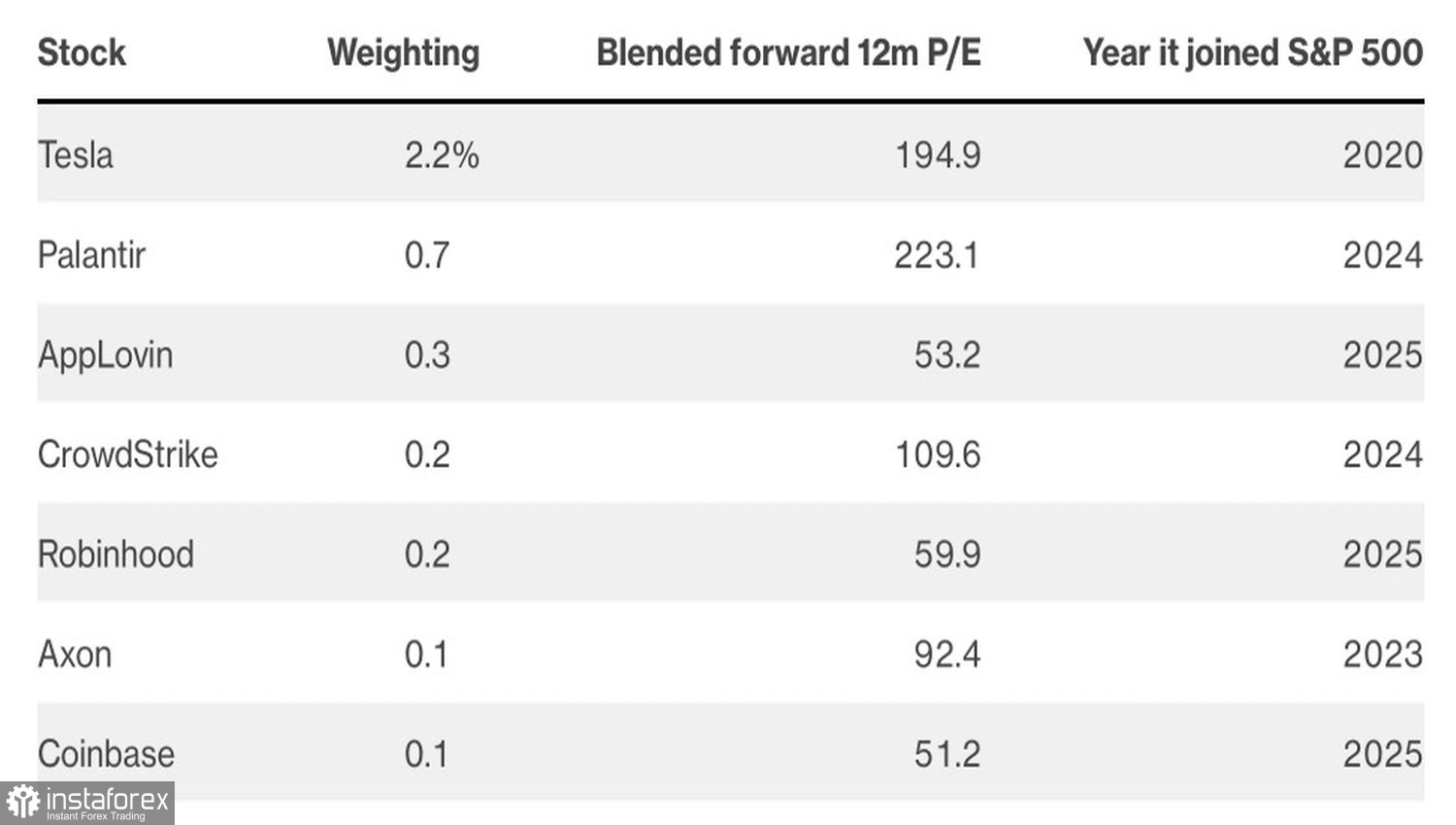

Американски компании с повишени оценки

Интересното е, че именно акциите с надценени оценки водят ралито. На 29 септември S&P 500 отбеляза ръст благодарение на 12%-ното покачване на Robinhood, чието съотношение P/E е 60. От началото на годината акциите на Robinhood са утроили стойността си.

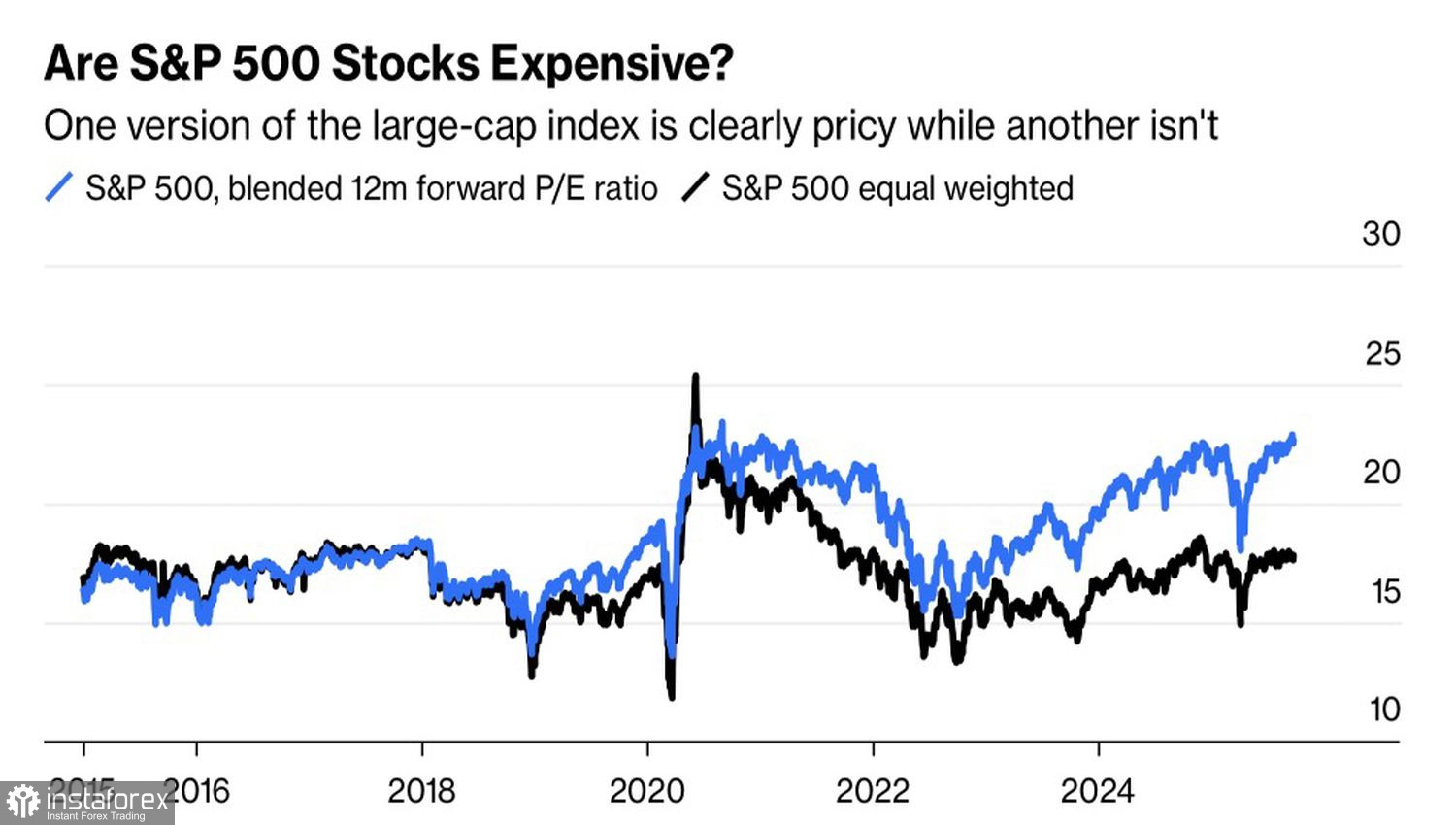

Някои анализатори твърдят, че средата е претърпяла значителни промени. Докато средната вероятност за рецесия в САЩ беше 42% преди Втората световна война, през последните три десетилетия тя е спаднала на едва 10%. САЩ преминаха от индустриална икономика към такава, доминирана от технологии и услуги. Делът на мегакомпаниите в S&P 500 значително се е увеличил. Всъщност, ако се използваха претеглени средни стойности, вместо пазарна капитализация, съотношението P/E на широкия индекс би спаднало до 17.8 — близко до 10-годишната си средна стойност.

Оценките на S&P 500 в перспектива

В резултат метричните единици за оценяване стават по-малко релевантни за инвестиционни решения в сравнение с корпоративните доходи, макроикономическите условия и политиката на Федералния резерв. Освен това, американският пазар притежава едно ключово предимство пред останалите — лидерството в технологиите за изкуствен интелект.

Не е изненадващо, че вместо да бягат след Деня на независимостта на САЩ, чуждестранните инвеститори увеличават експозицията си на американски активи. През трите месеца до 30 юни те закупиха акции на стойност 290 милиарда долара. Чуждестранните инвеститори сега притежават около 18 трилиона долара в американски акции, което отговаря на 30% от пазар на стойност 60 трилиона долара.

Благодарение на силното чуждо търсене и липсата на страх от високи оценки, S&P 500 вече се е изкачил до около 30 рекордни върха тази година и изглежда способен да преодолява новите тарифи на Белия дом и риска от затваряне на правителството. Исторически, разногласията между републиканците и демократите обикновено се разрешават в последния момент. Пазарът ще започне да отчита рисковете от затваряне, ако патовата ситуация продължи няколко дни.

Много по-важно за акциите беше последното изказване на президента на Фед в Ню Йорк, Джон Уилямс, който определи инфлацията, подхранвана от тарифи, като временна и потвърди, че решението на Фед за намаляване на лихвите е правилното.

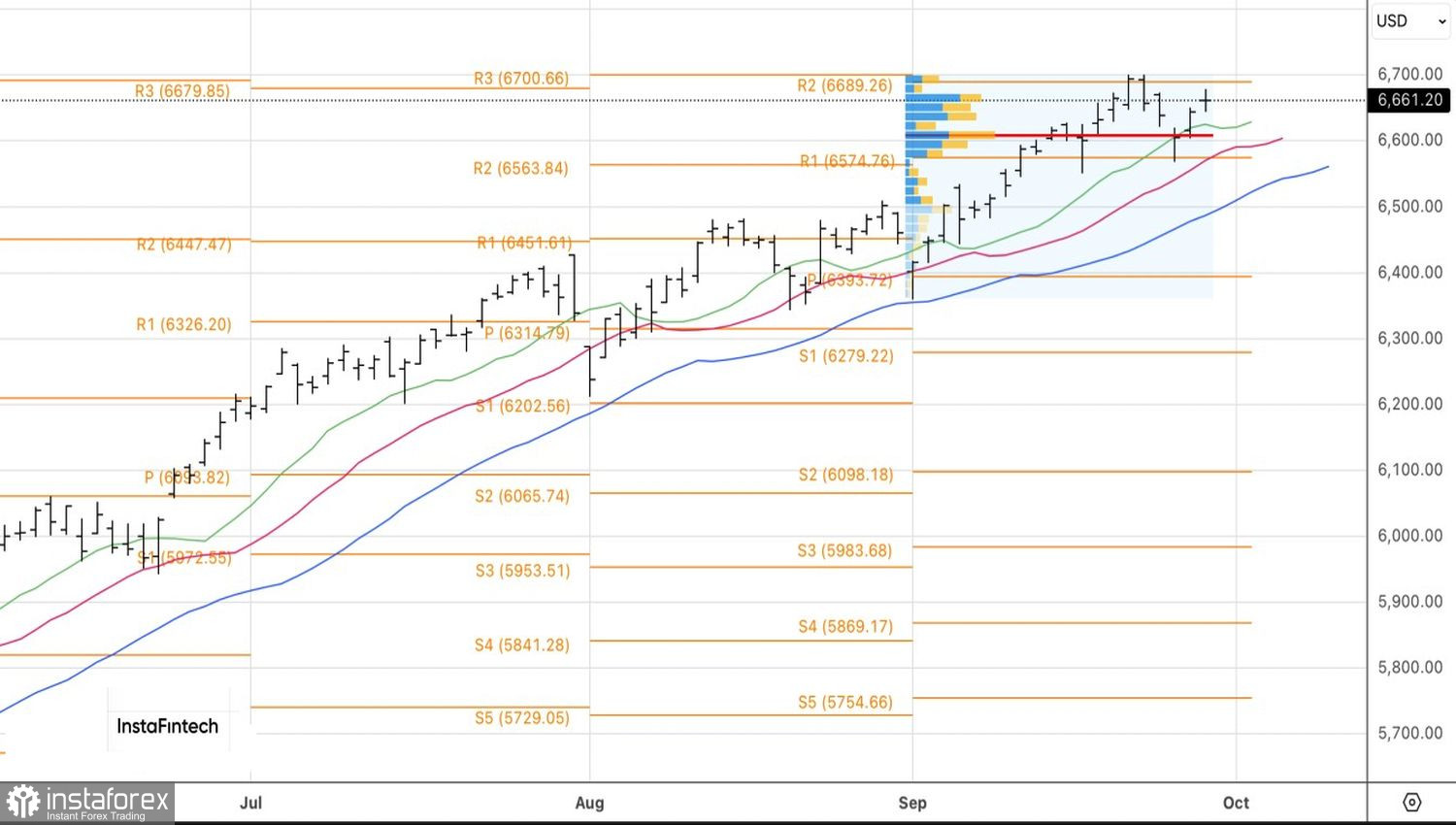

Технически преглед

На дневния график, ралито на S&P 500 остава непокътнато. Дългите позиции, открити при 6,570 и 6,610, трябва да се задържат засега. Въпреки това, нарастващият риск от обратни формации като 1-2-3 или Двоен връх може да насърчи прибиране на печалбите. Необходим тригер би било спадане под дъното на doji бара на 6,640.