Chuť riskovat se před řadou zasedání centrálních bank naplánovaných na tento týden snížila. Očekává se, že některé banky budou definitivní, a ne všechny budou uvádět konkrétní údaje. Je to proto, že většina má různé názory na to, jak provádět politiku, protože někteří se obávají rostoucí inflace a jsou připraveni proti ní bojovat. Jiné se mezitím chystají rozšířit stimulační opatření, aby udržely udržitelnou míru hospodářského růstu.

Americká centrální banka, Evropská centrální banka, Bank of Japan a Bank of England, které jsou společně odpovědné za měnovou politiku v téměř polovině globální ekonomiky, učiní svá konečná rozhodnutí tento týden. Setkání bude mít také 16 dalších bank.

Budoucnost sazeb již byla určena, ale kvůli novému kmeni koronaviru opět vzrostla nejistota. Vliv omikronu na ekonomický růst a inflaci rozhodně ovlivní rozhodování centrálních bank v novém roce. Je znepokojivé, že tento kmen, který je odolnější vůči vakcínám, již donutil řadu zemí zavést nová omezení, takže spotřebitelé museli zůstat doma.

Proto je změna politik riskantní, přestože v mnoha zemích hrozí přehřátí. Centrální banky by měly omezit stimuly kvůli rostoucí inflaci, ale narušení dodávek a nová karanténní omezení to ztěžují. Současná situace také naznačuje, že oživení bude náhle ukončeno, po kterém bude následovat období stagnace. Pokud se do té doby inflace stále neudrží na 2,0 %, centrální banky budou mít ještě větší problémy.

Předseda Fedu Jerome Powell však bude tuto středu s největší pravděpodobností trvat na snížení nákupů dluhopisů a může dokonce naznačit, že je připraven zvýšit úrokové sazby dříve, než bylo plánováno, za předpokladu, že inflace zůstane extrémně vysoká.

Jiné centrální banky, jako je Evropská centrální banka a Bank of England, na druhé straně pečlivě určí, zda pozorovaný nárůst inflace je "dočasný", či nikoli. Rozhodnutí bude mít obrovský dopad na ekonomiku eurozóny.

Je však třeba poznamenat, že udržování super-měkké politiky po příliš dlouhou dobu by mohlo způsobit, že se inflace vymkne kontrole a později vyvolá ostřejší zpřísnění. To povede k okamžitému výprodeji periferních dluhopisů spolu s tvrdšími finančními podmínkami, které právě teď ohrožují ekonomiku.

Pokud jde o inflaci, ECB loni v září předpověděla, že v roce 2023 zpomalí na 1,5 %. Nové prognózy do roku 2024 budou zveřejněny ve čtvrtek a prezidentka ECB Christine Lagardeová na ně bude spoléhat. Je přesvědčena, že pozorovaný nárůst spotřebitelských cen se nakonec vrátí ke 2 %. Zástupce guvernéra Luis de Guindos ale nedávno prohlásil, že má obavy, protože inflace neklesá tak rychle, jak se očekávalo.

ECB má nicméně důvody udržovat super měkkou politiku, protože změny by mohly vést k hospodářskému narušení. Jakékoli špatné rozhodnutí by mohlo způsobit stagnaci na trhu práce a relativně nízkou jádrovou inflaci.

Narušení dodavatelského řetězce a globální nedostatek surovin také přetrvávají, ačkoli většina ekonomů je přesvědčena, že tyto problémy postupně odezní v roce 2022. Společností, které čelí dlouhým dodacím lhůtám, je nyní podle nedávných průzkumů veřejného mínění méně a nedávná zpráva Banky pro mezinárodní platby a vyrovnání poznamenala, že některé cenové trendy se mohou obrátit, když společnosti přestanou uplatňovat opatrnější strategie rozvoje podnikání.

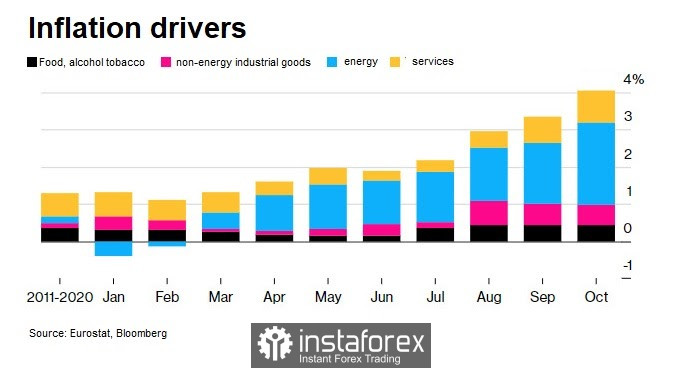

Ceny komodit se staly klíčovým faktorem růstu inflace, energie tvoří více než polovinu ukazatele. Letos ceny ropy v Evropě vzrostly o 48 % a cena zemního plynu se zvýšila pětinásobně. Ekonomové z Bank of America tvrdí, že ceny budou ještě vyšší, přičemž se očekává, že průměrná cena ropy příští rok vzroste na 85 dolarů za barel.

Politika Bank of England také vyvolala více otázek, protože během posledního zasedání guvernér Andrew Bailey velmi rychle změnil své názory z jestřábích na holubičí, což vedlo k prudkému poklesu britské libry. Očekávání brzkého zvýšení sazeb také zmizela poté, co Bailey řekl, že ekonomika stále potřebuje podporu. Inflace ve Spojeném království se ale vymyká z grafů, což by mohlo v příštích několika letech vážně podkopat tempo hospodářského růstu.

Pokud tento týden ECB naznačí omezení podpůrných opatření, euro krátkodobě poroste. Totéž nastane u libry, pokud Bank of England zpřísní svou politiku. Pokud ne, dolar zůstane lídrem i na začátku příštího roku.

U EUR/USD bude dnes hodně záviset na 1,1265, protože propad by mohl vést k dalšímu poklesu na 1,1230 a 1,1190. Mezitím jasný průlom 1,1380 vyvolá nárůst na 1,1315 nebo výše.

V GBP/USD je klíčová úroveň 1,3220, protože její průlom by mohl vést k poklesu na 1,3185. Mezitím nárůst nad 1,3285 vyvolá skok na 1,3320 a 1,3370.