Divergence měnové politiky je možná nejsilnější hnací silou devizového forex kurzu, ostatní jsou až druhotné. Obchodníci si toho jsou dobře vědomi. Na chvíli zapomněli na ozbrojený konflikt na Ukrajině a začali aktivně nakupovat USDJPY, vyzbrojeni odlišnými názory Fedu a Bank of Japan ohledně osudu úrokových sazeb. Výsledkem je, že dolar vyletěl za tři týdny o 9 % vůči jenu a dosáhl nejvyšší úrovně od roku 2015. Jsou býci vyčerpaní, nebo mají stále dost nábojů k tomu, aby obnovili vzestupný trend?

Investoři se na různých signálech snaží předvídat další kroky centrální banky podle projevů zástupců FOMC nebo jednání Bank of Japan. Záměr posledně jmenovaného hájit všemi prostředky cílovou úroveň 0,25 % na výnosu 10letých dluhopisů dal jasně najevo, že regulátor nehodlá opustit ultra měkkou měnovou politiku. Dá se to pochopit. Za prvé, když má vaše země horu dluhů ve výši 259 % HDP, rostoucí náklady na její obsluhu nevěstí nic dobrého. Za druhé, po zrychlení cen v Tokiu měl Haruhiko Kuroda a jeho kolegové příležitost dosáhnout inflačního cíle v celém Japonsku. Taková šance tu dlouho nebyla. Proč toho nevyužít?

Teoreticky by rozšíření rozdílu ve výnosech mezi americkými a japonskými dluhopisy mělo vést k toku kapitálu z Asie do Severní Ameriky, což poskytuje pohodlnou výhodu býkům USDJPY.

Dynamika USDJPY a výnosový diferenciál amerických a japonských dluhopisů

Zároveň se další rozšiřování rozpětí dluhových sazeb zdá nepravděpodobné. V současné době termínový trh věří v květnové zvýšení sazby federálních fondů o 50 bazických bodů. Deriváty signalizují, že do konce roku 2022 bude atakovat hranici 2 %. Na pozadí nárůstu nezemědělské zaměstnanosti v USA o 431 000 a poklesu nezaměstnanosti na 3,6 % v březnu to vypadá celkem logicky. Měsíční růst mezd v USA však zpomaluje, což je předzvěstí pomalejšího růstu spotřebitelských cen. V každém případě je těžké si představit, že Fed bude jednat ještě agresivněji, než od něj investoři nyní očekávají.

Japonská centrální banka zase pravděpodobně nebude chtít rozšířit měnové stimuly. Další oslabení jenu by mohlo vést k významným vedlejším účinkům, a to i pro vládu. Místní domácnosti čelí výzvě rostoucích účtů za elektřinu, která přímo souvisí s oslabením národní měny a nárůstem nákladů na dovoz. Rally USDJPY se nakonec může změnit v politický problém, který donutí centrální banku používat verbální intervence.

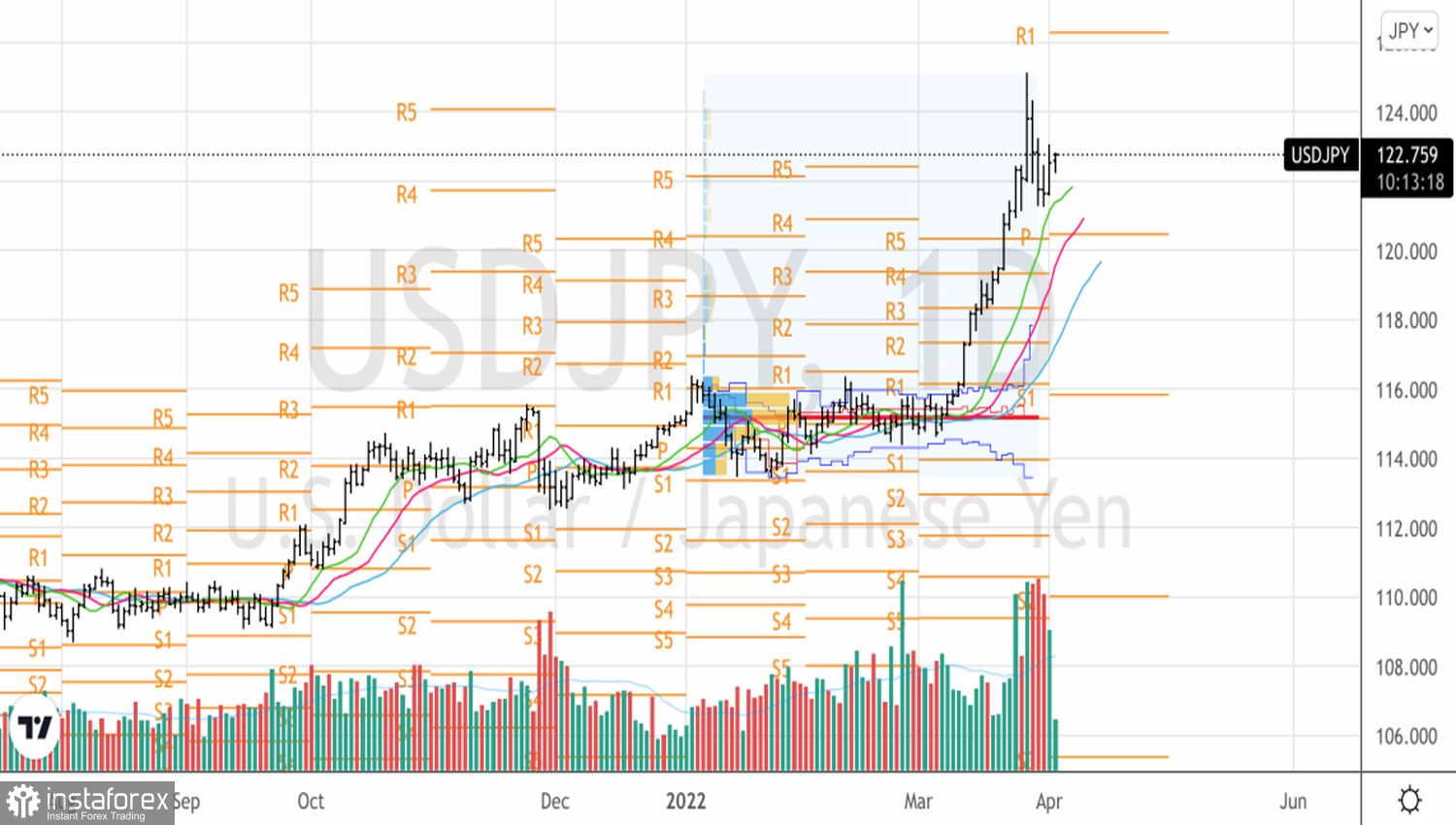

Technicky není pochyb o síle vzestupného trendu USDJPY, nicméně rizika vytvoření formací Splash and Shelf rostou. To mi umožňuje doporučit použití konsolidační obchodní strategie. Dolar prodáváme v případě neúspěšného testu rezistencí na 123,3 a 124 a nakoupíme v případě odrazu od supportů na 122,1 a 121,65.

USDJPY, denní graf