Podle prezidenta chicagského Fedu Charlese Evanse může Fed stále snižovat inflaci bez prudkého nárůstu nezaměstnanosti a bez toho, aniž by dostal ekonomiku do recese. Předpoklad, kterému věří jen málokdo.

Zářijová zpráva o počtu pracovních míst ukázala pokles měsíčního růstu. Minulý měsíc přibylo 263 000 nových pracovních míst, což je pokles z 315 000 v předchozím měsíci. Federální rezervní systém i zástupci tisku si však myslí, že zpráva o zaměstnanosti z minulého týdne obsahovala silné údaje o zaměstnanosti, které vedly k poklesu akcií. Vyvolalo to také více obav, že budoucí zpřísňování měnové politiky bude pokračovat a povede k recesi, protože Federální rezervní systém bude bojovat s inflací.

Zatímco účastníci trhu čekají na nejnovější data o inflaci, ekonomové předpokládají, že zpráva pravděpodobně naznačí, že ceny v největší světové ekonomice zůstanou vysoké, což donutí Fed pokračovat v agresivní měnové politice minimálně do příštího roku. Aktuálně se všichni shodují na tom, že zářijová inflace zůstane meziročně vysoká na 8,1 %, což je o něco méně než srpnová zpráva 8,3 %. Prognózy rovněž naznačují, že jádrová inflace by se měla zvýšit z 6,3 % na 6,5 %. Podle Crowd Wisdom je předpověď inflace v USA v září od 8,1 % do 8,4 %. Průměrný odhad ostatních analytiků je v tuto chvíli 8,1 %.

Zároveň členové Fedu nadále prosazují doktrínu, že mohou agresivně zvyšovat úrokové sazby, aniž by způsobili ekonomický pokles.

Evans v pondělí uvedl, že inflace je mnohem odolnější, než si americká centrální banka původně myslela. Poznamenal však, že Fed může stále snížit inflaci bez prudkého nárůstu nezaměstnanosti a bez toho, aniž by dostal ekonomiku do recese.

Přinejmenším zajímavá je skutečnost, že členové Federálního rezervního systému spolu s mnoha zástupci tisku prezentují páteční zprávu o pracovních místech jako zprávu, která ukazuje na pokračující sílu na trhu práce, a to navzdory skutečnosti, že počet nově vytvořených pracovních míst byl nejnižší od roku 2020.

Někteří ekonomové, jako Karl Schamotta, hlavní stratég trhu ve společnosti Corepay v Torontu, však nejnovější zprávu o zaměstnanosti zpochybnili. Převládající doktrínu vyvrátil slovy: "Tím, že páteční zpráva o non-farm payrolls ilustruje pokračující sílu na trhu práce, dala Fedu volnou ruku k pokračování ve zvyšování sazeb."

Dodal také, že zápis z posledního zasedání FOMC pravděpodobně ukáže, že politici jsou stále ochotni způsobit vážné ekonomické škody americké a globální ekonomice ve snaze snížit inflaci.

Sečteno a podtrženo, pravděpodobnost listopadového zvýšení sazeb o 75 bazických bodů zůstává zvýšená na 78,4 %. Federální rezervní systém nečeká na data ze čtvrteční zprávy CPI. Důvodem je skutečnost, že Federální rezervní banka v Clevelandu používá simulační systém, který využívá aktuální data s názvem "Inflation Nowcasting".

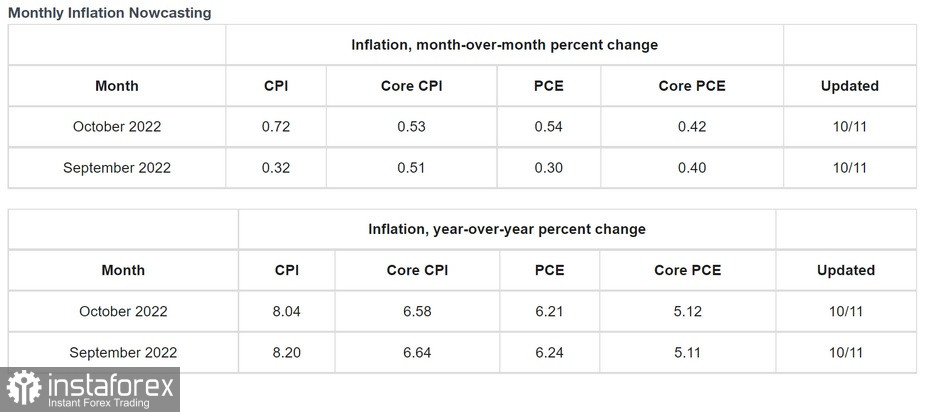

Tento pokročilý modelovací systém, který využívá data v reálném čase, dnes předpovídá mnohem vyšší inflaci, než předpovídají ekonomové. Níže jsou nejnovější údaje z Federální rezervní banky v Clevelandu.

Na základě těchto údajů z Federální rezervní banky v Clevelandu bude růst větší nebo bude pokračovat až do roku 2023. Když tedy členové Fedu, jako je prezident Chicagského Fedu Charles Evans, chtějí, aby veřejnost věřila, že mohou snížit inflaci, aniž by tím šířili nedůvěru a způsobili recesi, se s největší pravděpodobností jen snaží uklidnit veřejnost a jeho informace ve skutečnosti naznačují opak.