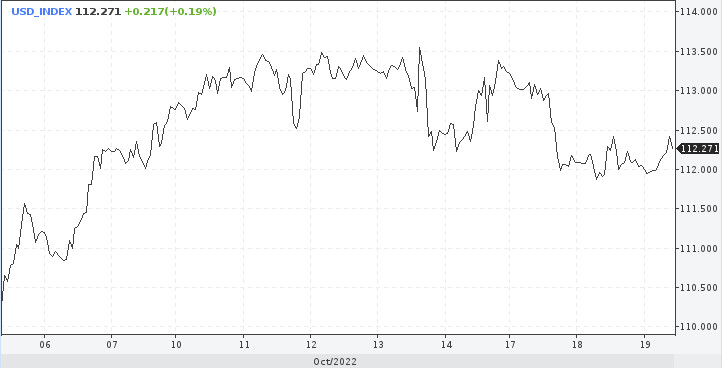

Korekce dolaru v důsledku růstu rizikového apetitu pravděpodobně nebude trvat dlouho, protože dnes je nálada v investorském prostředí sklíčená a americký měnový index vzrostl z týdenních minim.

Index ve středu vzrostl nad 112,00 kvůli očekávání, že Federální rezervní systém bude pokračovat v realizaci svých agresivních plánů na zpřísnění opatření ke snížení inflace. Poslední komentář prezidenta Fedu v Minneapolis Neela Kashkariho naznačuje, že bude možná potřeba zvýšit úrokové sazby nad 4,75 %, pokud bude jádrová inflace nadále růst.

Dolar také nadále převládá jako měna bezpečného přístavu uprostřed zhoršujících se vyhlídek globálního růstu. Začátkem tohoto týdne se dostala pod tlak, a to i díky solidním zprávám o výdělcích a prudkém obratu ve fiskální politice Spojeného království. Americká měna zůstává vůči euru a libře stabilní, zatímco vůči jenu bylo aktualizováno nové maximum. Japonská měna se propadne na 32letá minima i přes možnost intervence z Japonska.

Japonská centrální banka však dnes opět dala jasně najevo, že se nevyplatí čekat na měnovou podporu. Podle guvernéra Bank of Japan Haruhiko Kuroda není měnová politika zaměřena přímo na forexový trh.

"Je vhodné zachovat uvolňování, aby se podpořilo ekonomické oživení, protože nejistota kolem japonské ekonomiky je extrémně vysoká," uvedl.

Zároveň dal jasně najevo, že zásah proti "přílišnému oslabení jenu byl velmi vhodný".

Co se týče ostatních světových měn, dolar vůči NZD a AUD oslabil. Očekává se, že jejich centrální banky budou držet krok s cyklem zpřísňování politiky Federálního rezervního systému.

Postoj Fedu

Předpovědi ohledně prahu zvýšení sazeb centrální banky USA se liší. Nárůst může podle dostupných odhadů dosáhnout až 5 %, ale není to limit. Soudě podle nových informací, které se objevily na webu, může zvýšení sazeb dosáhnout až 9 %, vše záleží na tom, jaká bude situace s inflací.

Někdo vidí vrchol inflace. Možná existují důvody tomu věřit, možná je to jen odraz velké touhy. Každopádně se to brzy dozvíme.

Wall Street a dolarový index se nyní obchodují v souladu s očekáváním zvýšení sazeb o 1,5 %. Pokud se inflační tlaky nezastaví a růst cen bude nadále stoupat, Fed bude muset laťku zvýšit.

V současné době řada indikátorů, včetně indexu Bloomberg Commodity Spot, naznačuje přechod inflačního vrcholu. Pokud ano, pak dolar nemá důvod dobývat nové výšiny. Vzhledem k tomu, že trhy reflektují očekávání, může dojít k úplnému pullbacku indexu americké měny ze současných hranic, protože investoři se rozhodnou vsadit na holubičí přístup Fedu.

Zvýšení sazby na 9 %

Nová měsíční zpráva Bank of America odrážela naprostý pesimismus investorů ohledně vyhlídek akciového trhu a růstu globální ekonomiky. Rekordní počet respondentů (83 %) očekává v příštích 12 měsících oslabení ekonomického růstu a pokles zisků firem.

Lví podíl odborníků na trhu si myslí, že pokles akcií bude pokračovat. O dosažení dna bude možné hovořit až v rámci roku 2023. Všechny krátké rally se konaly a budou konat na Wall Street výhradně na medvědím trhu.

K obratu měnových a akciových trhů dojde pouze tehdy, když Fed odmítne dále zvyšovat sazby nebo alespoň zpomalí jejich zvyšování.

Zvýšení úrokových sazeb na 9 % oznámil známý investor Mark Mobius. To je nejvyšší úroveň za tři desetiletí. K takovému kroku bude muset přistoupit americká centrální banka, protože potřebuje zastavit rekordní růst spotřebitelských cen za 40 let, domnívá se investor.

Je vhodné zvýšit sazbu výše, než je aktuální inflace. Vzhledem k tomu, že v současnosti činí 8 %, sazba by měla být 9 %, vysvětlil miliardář v rozhovoru pro Bloomberg. Dal také najevo, že v následujících měsících neočekává pokles inflace.