Co vás rychleji zachrání před recesí, zlato nebo americký dolar? Navzdory skutečnosti, že během všech recesí za posledních 40 let, kromě jedné, americká měna posílila, může být ta další výjimkou. Ne nadarmo centrální banky navyšují zásoby drahých kovů. Není náhoda, že zveřejnění nových chmurných dat o trhu práce v USA způsobilo kolaps výnosů státních dluhopisů a zvýšení kotací XAUUSD nad 2000.

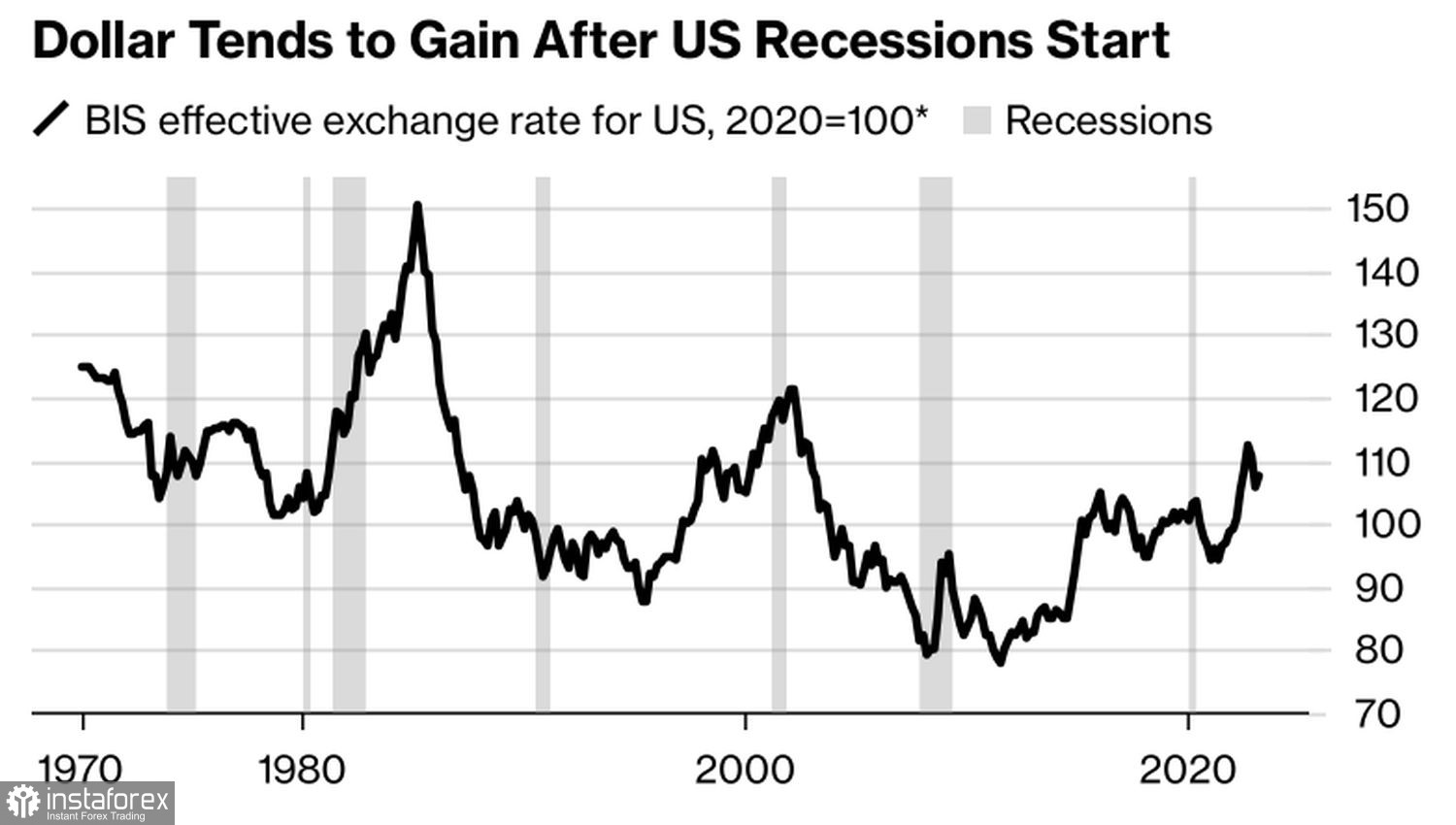

Recese v USA a americký dolarCo vás rychleji zachrání před recesí, zlato nebo americký dolar? Navzdory skutečnosti, že během všech recesí za posledních 40 let, kromě jedné, americká měna posílila, může být ta další výjimkou.

Podle World Gold Council nakoupila Bank of Singapore v březnu 17,3 tuny zlata. V prvním čtvrtletí tak získala 68,7 tuny, čímž se zásoby zvýšily na 222,5 tuny. To je o 45 % více než na konci prosince. Čína zvyšuje své rezervy již pátý měsíc za sebou. V současnosti činí 2068 tun. Centrální banky chápou, že drahé kovy se mohou během krize hodit. Například Turecko, jeden z největších kupců v roce 2022, začalo prodávat zlato, aby podpořilo kurz liry.

Zlato definitivně vyhrává bitvu proti dolaru o titul hlavního bezpečného aktiva. Je nepravděpodobné, že e historie bude opakovat a dolarový index v reakci na recesi posílí. Předchozí propady měly obvykle globální charakter. Snížení HDP nyní ohrožuje výhradně Spojené státy, tak proč utíkat k americkému dolaru?

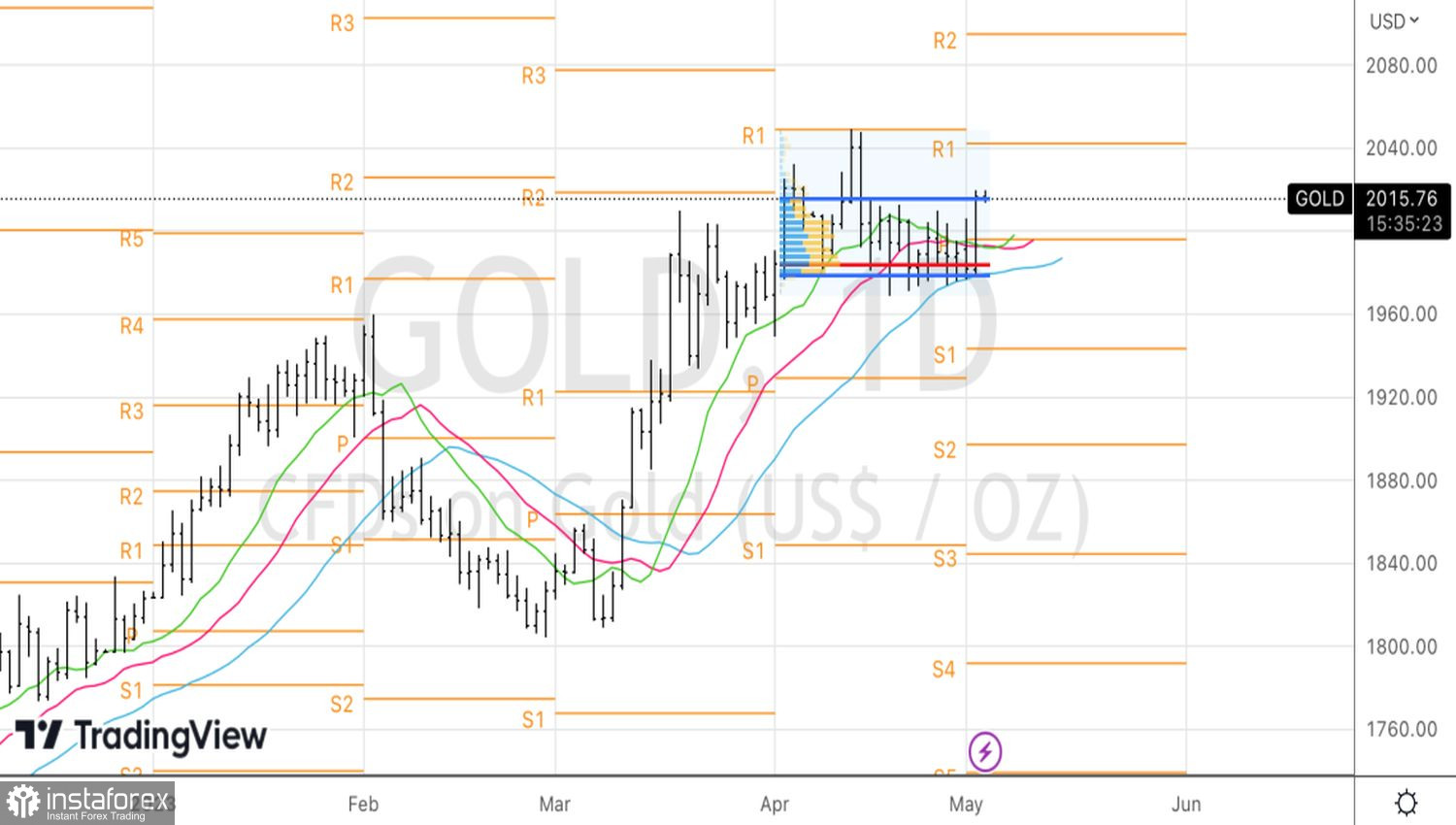

Čím horší jsou americká makroekonomická data, tím více důvodů je, proč se rozhodnout pro dlouhé pozice na zlatě. Pozoruhodným příkladem je reakce trhu na pokles volných pracovních míst v USA na nejnižší úroveň za téměř dva roky a nárůst počtu propuštěných zaměstnanců na 1,8 milionu v březnu. Výnosy státních dluhopisů se propadly a dolar oslabil. To umožnilo zlatu vrátit se nad 2000 dolarů za unci.

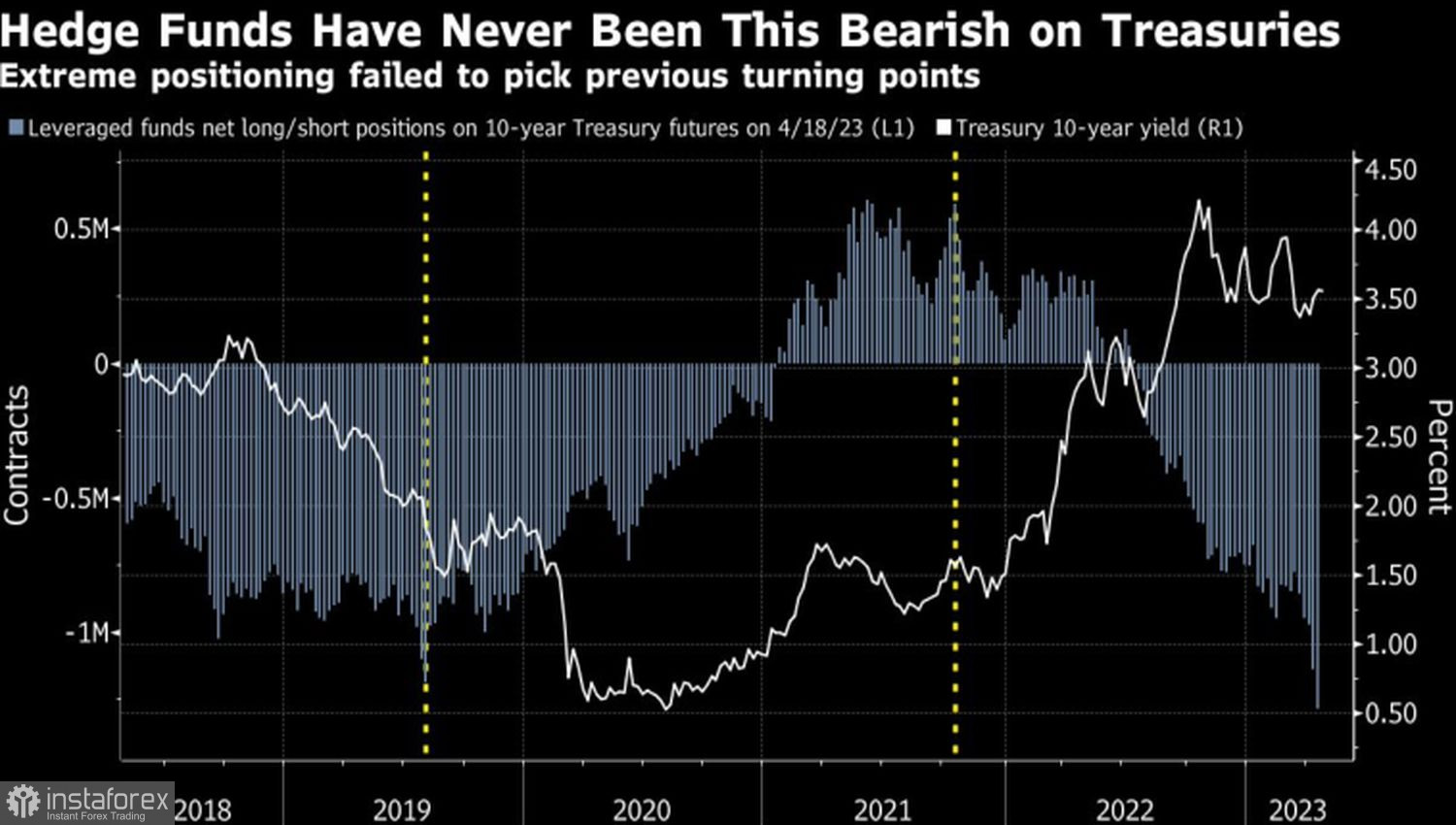

Tento krok byl rychlý, což souvisí s tím, že hedgeové fondy uzavíraly nadměrně nafouknuté čisté krátké pozice na dluhové obligace USA. Používají se také jako bezpečné aktivum, takže zvýšené obavy z blížící se recese vedou k vyšším cenám dluhopisů a jejich nižším sazbám.

Dynamika spekulativních pozic a výnosů dluhopisů

Nemyslím si, že Fed provede nějaké závažné změny na trhu drahých kovů. Ochladit ekonomiku je v zájmu centrální banky. Inflace zůstává znepokojivě vysoká, takže Spojené státy by neutrpěly krátkou a mělkou recesí, která by snížila domácí poptávku a snížila ceny směrem k 2% cíli.

Očekává se zvýšení sazby federálních fondů o 25 bazických bodů na 5,25 % a její udržení na této úrovni minimálně do podzimu. Následně zhoršující se americké makroekonomické statistiky zesílí zvěsti o "holubičím" zvratu Fedu a vytvoří protivítr pro americký dolar a zadní vítr pro zlato.

Technicky vzato, na denním grafu, po neúspěšných pokusech o překonání spodní hranice rozpětí reálné hodnoty 1980–2015 USD za unci, se kotace vrátily k horní hranici. V důsledku toho se vytvořila formace falešného průlomu. Konsolidace zlata nad 2015 USD umožní "býkům" vyvinout tlak. V tomto případě má smysl koupit aktivum za 2045 USD a 2075 USD.