Zklamání. To je slovo, kterým by se dal charakterizovat vývoj na trhu ve středu večer. Nedá se říci, že všichni účastníci trhu očekávali od předsedy Federálního rezervního systému Jeromea Powella a americké centrální banky více jestřábí prohlášení a kroky, ale následný pokles dolaru ukázal, že takový scénář očekávala skutečně naprostá většina lidí. Důvody byly velmi jednoduché – nejnovější zpráva o inflaci v USA. Rozhodně nemůžu říct, že by byla neočekávaná (inflace vzrostla přesně v rámci prognózy), ale tady nejde o poměr očekávání/skutečnost, ale o to, že inflace v Americe nemůže klesnout pod 3 % na roční bázi. Na základě toho trh očekával, že by FOMC mohl zpřísnit rétoriku spojenou s měnovou politikou. To se však nestalo.

"Dot-plot" zůstal pro rok 2024 beze změny a stále implikuje tři snížení sazeb. V roce 2025 může být uvolňování menší, než centrální banka i trh dříve odhadovaly, ale situace se může do roku 2025 ještě pětkrát změnit. Proto si nemyslím, že je nutné si tuto informaci nyní brát příliš k srdci. Powell na tiskové konferenci uvedl, že pochybnosti o dosažení cílové úrovně inflace přetrvávají, ale nezmínil nic o možném načasování prvního uvolnění politiky. Trh stejně jako dříve předpokládá, že to bude v červnu.

Podle nástroje FedWatch společnosti CME Group obchodníci na trhu úrokových sazeb ve středu odhadovali, že FOMC v červnu poprvé sníží úrokové sazby o čtvrt procentního bodu, s pravděpodobností 56 %. Ve čtvrtek byla tato pravděpodobnost 63,5 %. Se závěry bych však nepospíchal, protože inflace ve Spojených státech stále roste, nikoli klesá. Nepřekvapilo by mě, kdyby se načasování prvního snížení sazeb změnilo z června na červenec, a nikoli na květen, protože Fed dal jasně najevo, že inflace je klíčovým faktorem určujícím měnovou politiku. Pokud bude i nadále vykazovat stejné tempo, může centrální banka udržet svou restriktivní politiku déle. To je hlavní poznatek ze zasedání FOMC.

Na základě všech výše uvedených skutečností nepředpokládám, že by se pro americký dolar něco změnilo. Před zasedáním jsem očekával jeho růst a očekávám ho i nyní. Ani jedna vlnová struktura se nezměnila a obě stále směřují dolů.

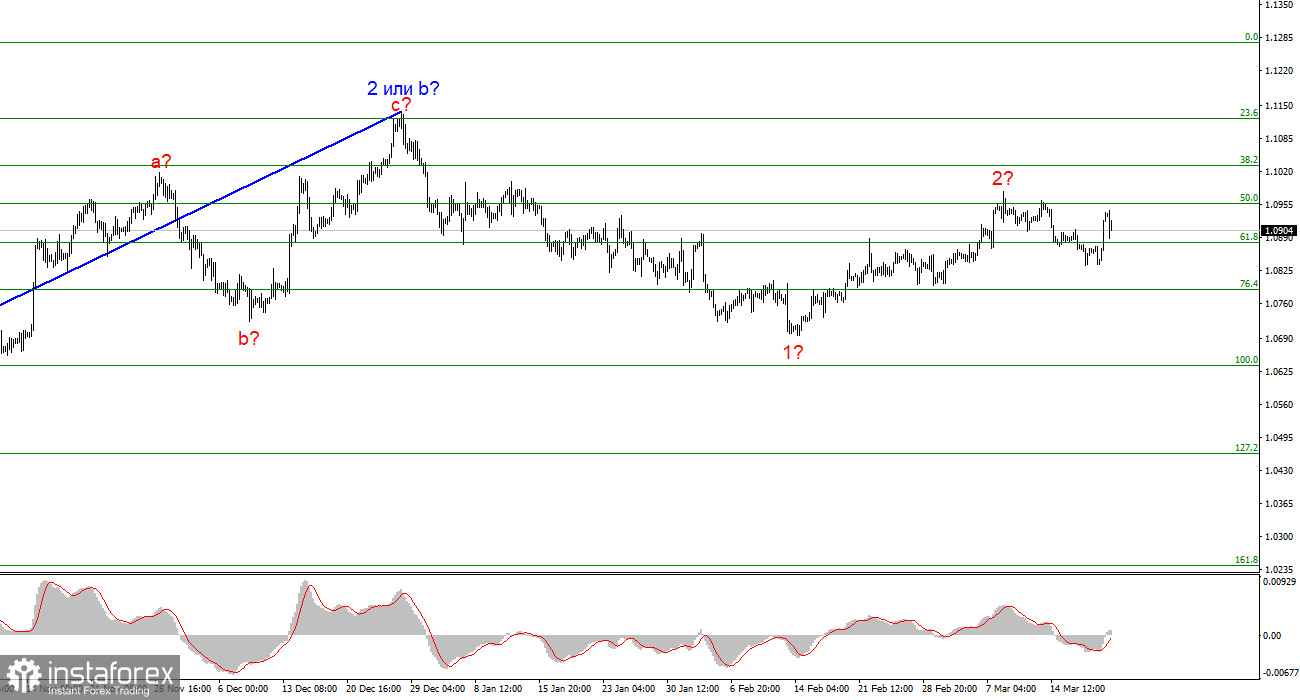

Vlnová analýza pro měnový pár EUR/USD:

Na základě provedené analýzy EUR/USD usuzuji, že se tvoří medvědí vlnová sestava. Vlna 2 neboli b je dokončena, takže v blízké budoucnosti očekávám vytvoření impulsní klesající vlny 3 neboli c s výrazným poklesem instrumentu. V současné době se formuje vnitřní korekční vlna, která by již mohla skončit. Zvažuji krátké pozice s cíli poblíž hranice 1,0462, což odpovídá 127,2 % podle Fibonacciho.

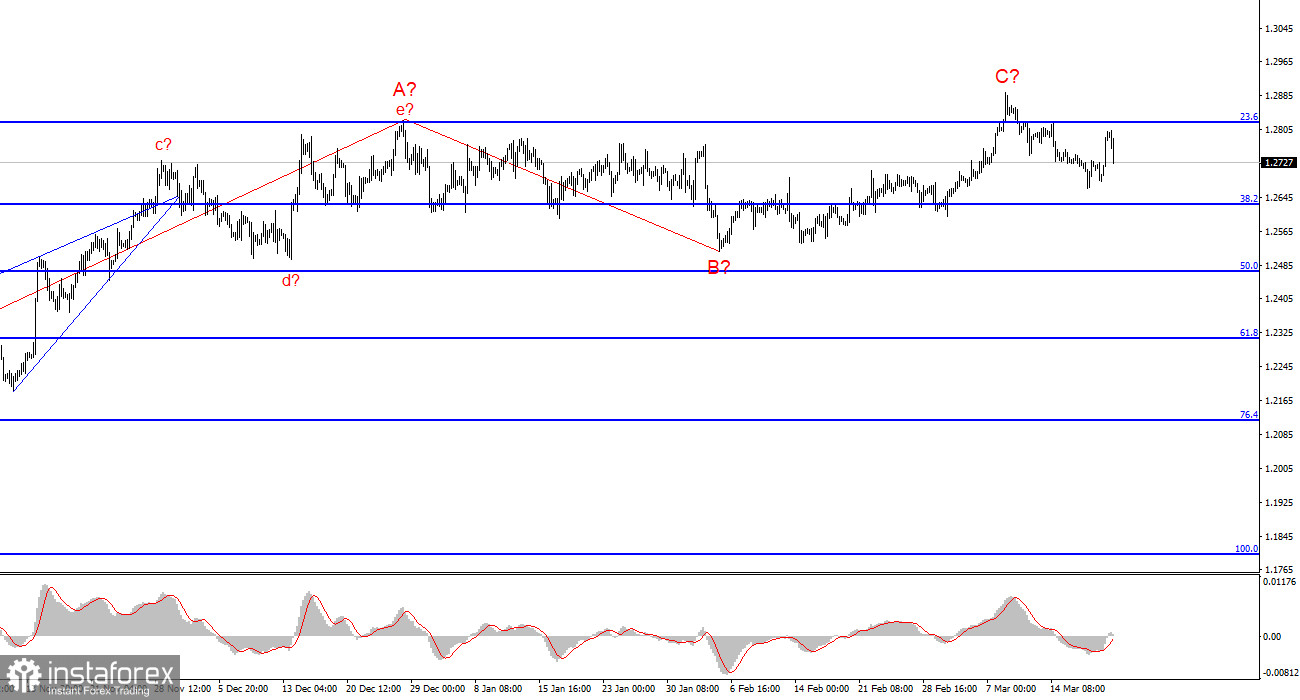

Vlnová analýza pro měnový pár GBP/USD:

Vlnová struktura instrumentu GBP/USD naznačuje pokles. Zvažuji prodej instrumentu s cíli pod úrovní 1,2039, protože se domnívám, že dříve či později začne vlna 3 nebo c. Pokud však vlna 2 nebo b neskončí, může instrument stále růst k úrovni 1,3140, která odpovídá Fibonacciho úrovni 100,0 %. Výstavba vlny 3 nebo c již mohla začít, ale kotace se zatím nevzdálily od vrcholů, takže to nemůžeme potvrdit. Proražení úrovně 1,2715 povzbudí medvědy.

Klíčové zásady mé analýzy:

Vlnová struktura by měla být jednoduchá a srozumitelná. Se složitými strukturami se špatně pracuje a často přinášejí změny.

Pokud si nejste jisti pohybem trhu, raději do něj nevstupujte.

Nemůžeme zaručit směr pohybu. Nezapomínejte na příkazy Stop Loss.

Vlnovou analýzu lze kombinovat s dalšími typy analýz a obchodních strategií.