Analýza makroekonomických zpráv:

Na pátek je naplánováno několik makroekonomických událostí. Jediná zpráva, která stojí za pozornost, se týká maloobchodních tržeb ve Spojeném království. Britská libra posledních 6–7 dnů roste, a to i bez konkrétních důvodů, kvůli očekávání trhu týkajících se rozhodnutí Bank of England a Federálního rezervního systému o úrokových sazbách, následovaných reakcí trhu na tato rozhodnutí. Zpráva o maloobchodních tržbách proto pravděpodobně nebude mít na celkový tržní sentiment vliv. Libra může zaznamenat pokles nebo korekci, ale tržní sentiment zůstává rozhodně býčí. V eurozóně ani ve Spojených státech nejsou naplánovány žádné významné zprávy.

Analýza fundamentálních událostí:

Všechny nejdůležitější fundamentální události tohoto týdne už proběhly. Trh opět ukázal a dokázal, že na povaze fundamentálních událostí příliš nezáleží – v každé události si prostě najde faktory, které působí proti dolaru, zatímco všechno ostatní ignoruje. Trh může dolar prodávat v podstatě v kontextu vznikající divergence mezi sazbami Fedu a BoE/ECB. Aktuálně čeká, že Fed sníží sazby rychleji než britská nebo evropská centrální banka, což by mohlo vyvolat novou vlnu výprodejů. Jelikož se zasedání ECB konalo teprve minulý týden, je nepravděpodobné, že by projev prezidentky ECB Christine Lagardeové, který je naplánován na dnešek, poskytl trhu nějaké nové významné informace.

Obecné závěry:

Oba měnové páry se budou během posledního obchodního dne týdne obchodovat nejspíš velmi klidně. Celkový tržní sentiment naznačuje, že oba páry by mohly pokračovat v růstu i dnes. Zároveň by ale mohly také korigovat. Proto je nejlepší obchodovat na základě technických úrovní, formací a patternů. Nikdo neví, jak dlouho budou hlavní hráči pokračovat ve výprodeji amerického dolaru a zohledňovat v cenách uvolňování měnové politiky Fedu.

Základní pravidla systému obchodování:

1) Síla signálu závisí na době, za kterou se vytvořil (odraz nebo průraz úrovně). Čím kratší doba, tím silnější signál.

2) Pokud byly po falešných signálech otevřeny poblíž určité úrovni minimálně dva obchody, pak by měly být všechny následné signály poblíž této úrovně ignorovány.

3) Na plochém trhu může jakýkoli měnový pár vygenerovat mnoho falešných signálů nebo také nevygenerovat žádné. Při prvních známkách plochého trhu je každopádně lepší obchody ukončit.

4) Obchody se otevírají v době mezi začátkem evropské seance a polovinou americké seance. Po této době musí být všechny obchody manuálně zavřeny.

5) V časovém rámci 1H jsou obchody založené na signálech MACD vhodné jen při značné volatilitě a zřetelném trendu, který je potvrzen buď trendovou linií, nebo trendovým kanálem.

6) Pokud leží dvě úrovně těsně u sebe (v rozmezí 5 až 20 pipů), měly by být považovány za zónu supportu nebo rezistence.

7) Po pohybu o 15–20 pipů v zamýšleném směru by měl být nastaven stop-loss na breakeven.

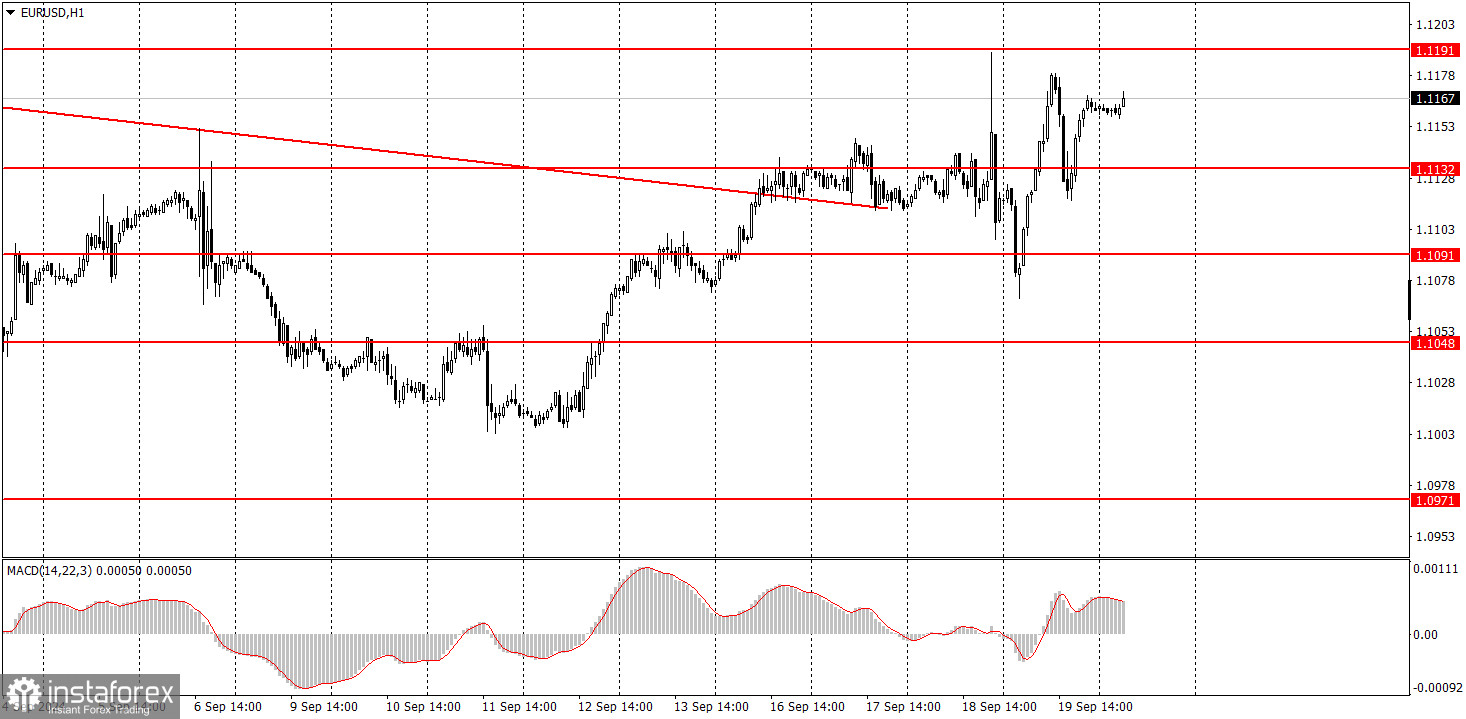

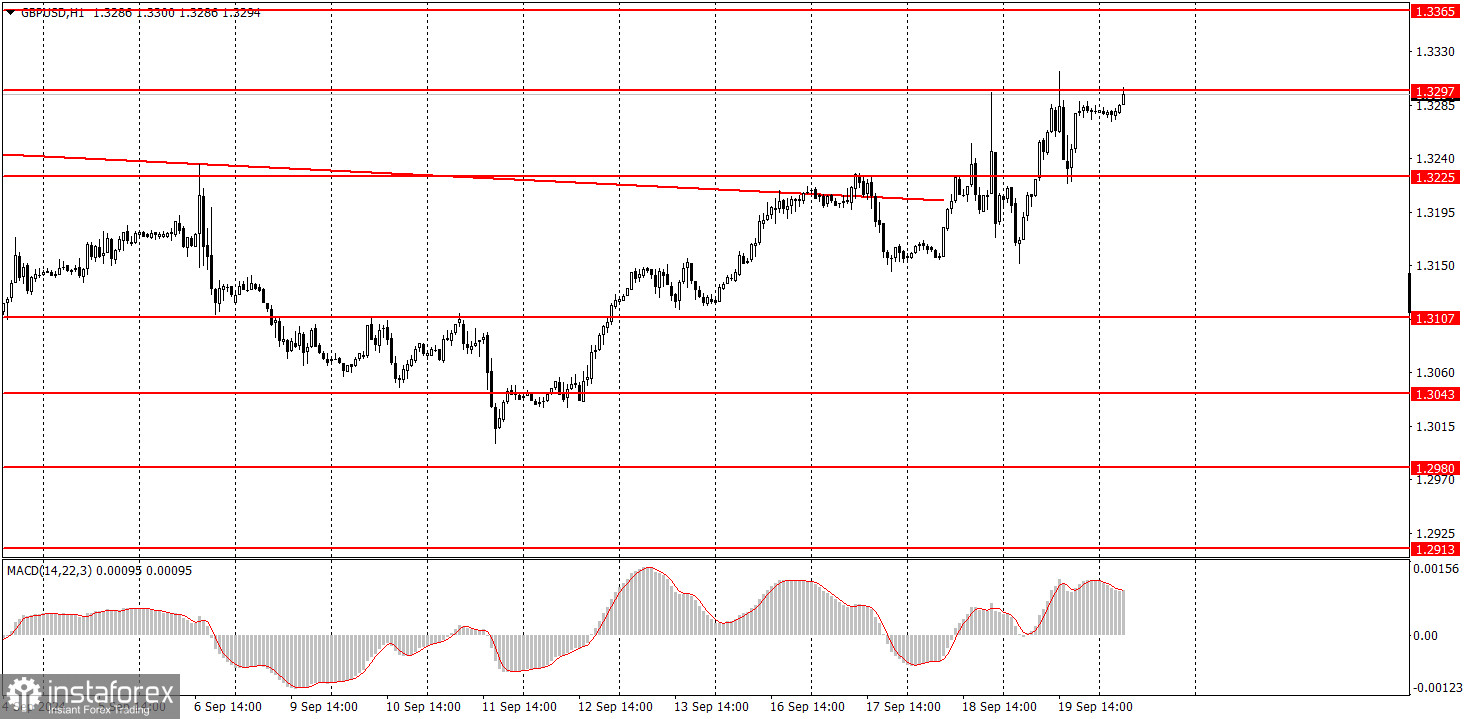

Co je v grafech:

Úrovně supportu a rezistence: cíle pro otevření long nebo short pozic. Do jejich blízkosti lze umístit take profit.

Červené linie: kanály nebo trendové linie, které ukazují aktuální trend a preferovaný směr obchodování.

Indikátor MACD (14, 22, 3), který zahrnuje histogram i signální linii, funguje jako pomocný nástroj a může být použit i jako zdroj signálu.

Důležité projevy a zprávy (vždy zaznamenány v ekonomickém kalendáři) mohou významným způsobem ovlivnit pohyb měnového páru. Obchodování v době jejich zveřejnění proto vyžaduje zvýšenou opatrnost. Může být rozumné trh opustit a vyvarovat se tak náhlých cenových zvratů proti převládajícímu trendu.

Začátečníci by si měli vždy pamatovat, že každý obchod nebude ziskový. Základem dlouhodobého obchodního úspěchu je stanovení jasné strategie spolu s rozumným řízením peněz.