Sázky jsou uzavřeny, dámy a pánové! Mnozí z vás už svou partii odehráli. Nejistota páru EUR/USD, jestli po schválení fiskálního stimulačního balíčku Friedricha Merze Bundestagem růst nebo nerůst naznačuje, že tento faktor je už v hlavním měnovém páru zohledněn. Pokles pod 1,09 je výsledkem výprodeje eura na základě faktů po počátečních nákupech na základě zvěstí. Událost je co do významu srovnatelná s Marshallovým plánem pro poválečnou Evropu, ale její účinky se projeví až později. Prozatím by se pozornost měla soustředit na Federální rezervní systém.

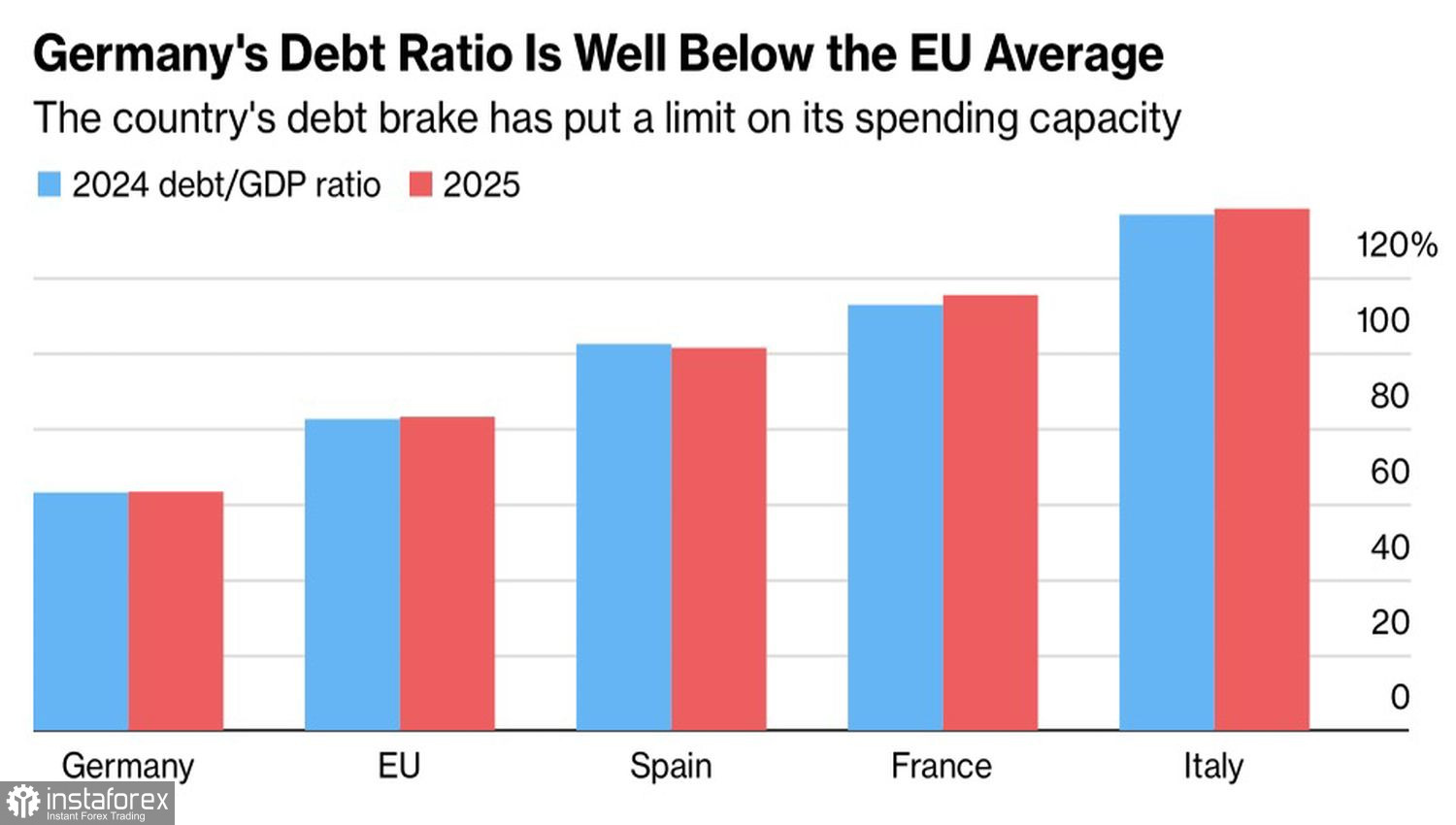

Podle Danske Bank je potenciál růstu páru EUR/USD z aktuálních úrovní omezený, protože většina býčích faktorů už byla zohledněna. Patří k nim německá fiskální dohoda, příměří na Ukrajině a očekávání trojího snížení sazeb Fedu v roce 2025. Německo dlouhou dobu fungovalo pod fiskální disciplínou a mezi hlavními ekonomikami eurozóny si udržovalo nejnižší poměr dluhu k HDP.

Dynamika poměru dluhu k HDP

Tato hospodárnost brzdila růst HDP. Válka na Ukrajině a výsledná energetická krize navíc přinesly pokles německé ekonomiky v letech 2023–2024. Podle odhadů agentury Bloomberg by fiskální stimul mohl do roku 2040 zvýšit růst na 2 %.

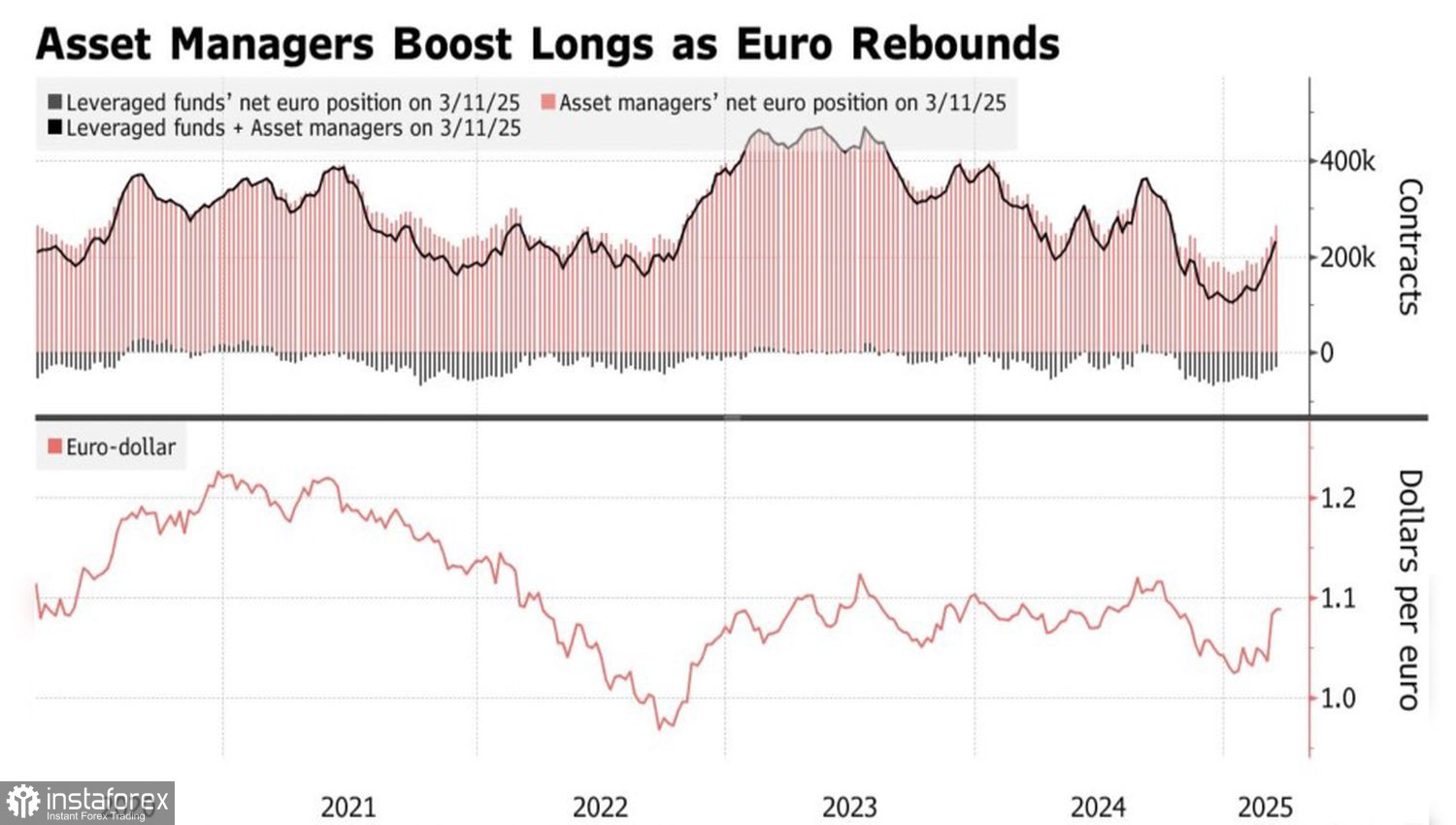

Tento proces však potrvá, takže spekulanti mohou po dlouhé rally začít rušit long pozice na EUR/USD, zejména proto, že správci aktiv vytlačili čisté long pozice na euru na pětiměsíční maximum. V tomto prostředí může jakákoli událost spustit výprodej.

Pozice eura mezi správci aktiv a hedgeovými fondy

Trhy jsou příliš optimistické ohledně rychlého konce války ve východní Evropě, což by bylo pozitivní zprávou pro ekonomiku eurozóny. Nicméně odmítnutí Ruska souhlasit s 30denním příměřím naznačuje, že Bílý dům čeká ještě mnoho práce. Mír je stále v nedohlednu, takže hodnoty páru EUR/USD mohly vystoupat příliš vysoko.

Trh s futures aktuálně počítá s méně než trojím snížením sazeb Fedu v roce 2025. I kdyby FOMC revidoval své prosincové projekce ze dvou kol snížení na tři, nebude to stačit na masivní nákupy páru EUR/USD. Pokud ale Fed naznačí jen dvě nebo ještě méně kol snížení v letošním roce, mohlo by to představovat silný medvědí signál.

Nesmíme zapomenout ani na hrozící obchodní válku mezi EU a USA, která podporuje medvědí výhled Goldman Sachs na euro. Banka přesto zvýšila své prognózy pro EUR/USD z 1,01 na 1,06 (6 měsíců) a z 0,99 na 1,02 (12 měsíců).

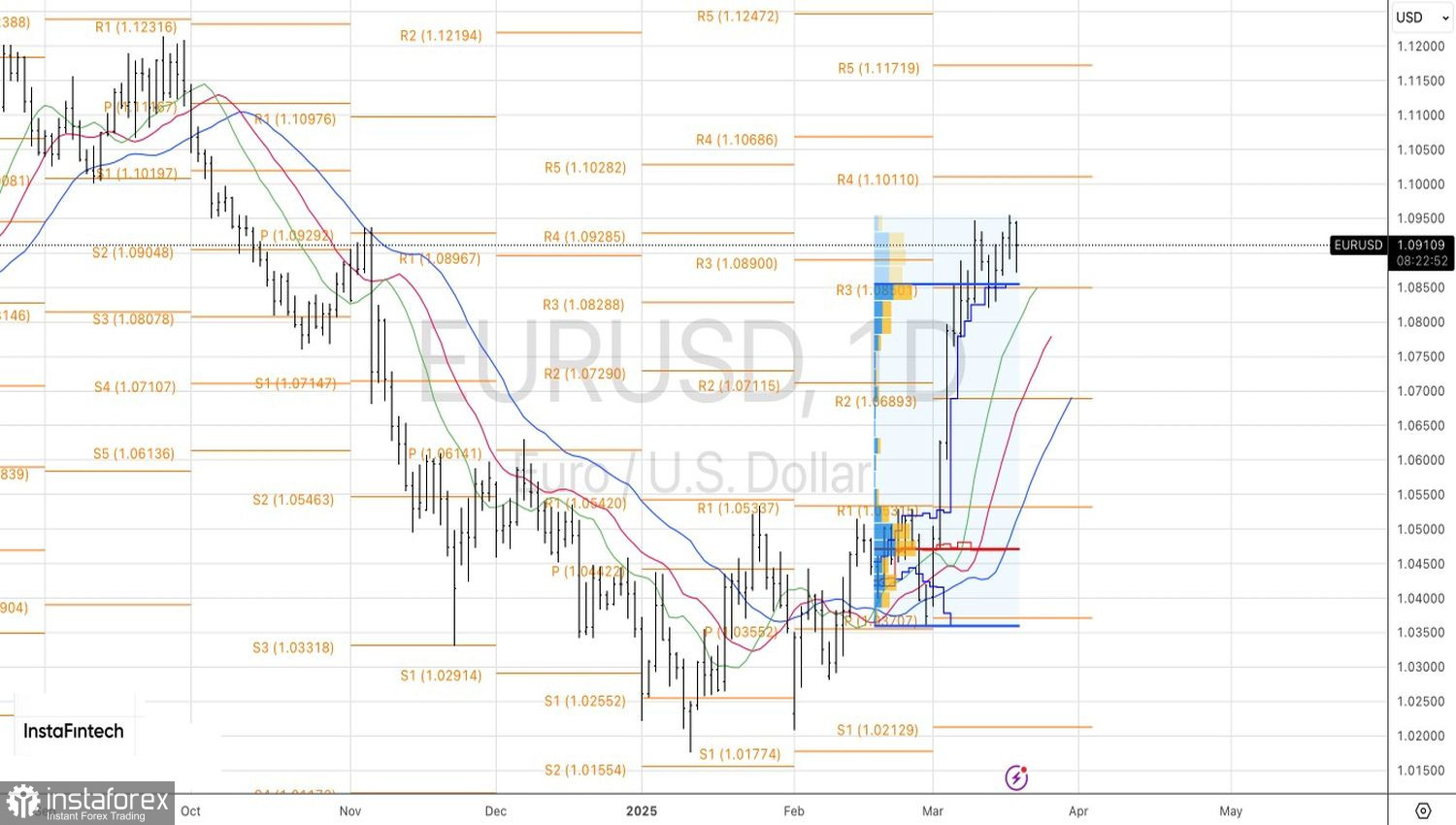

Z technického hlediska denní graf EUR/USD stále vykazuje riziko aktivace reverzního patternu anti-turtles. Propad pod 1,089 proto bude signálem k prodeji. Nákupy by se měly zvážit jen v případě, že tato úroveň po testu vydrží nebo že se pár odrazí k 1,093.