Měnový pár EUR/USD si ve středu nevedl pro dolar tak dobře, jako během předchozích dvou dnů. Nicméně pondělí a úterý se dají jen stěží označit za silné dny pro americký dolar. Co jsme se dozvěděli v pondělí? Po rozhovoru s Ursulou von der Leyen se Donald Trump rozhodl odložit okamžité zavedení plánovaného zvýšení cel na 50 %. A co v úterý? Objednávky zboží dlouhodobé spotřeby v USA klesly o 6,3 %. Pokud se na tato data podíváme objektivně: co je na tom vlastně pozitivního? Že se obchodní konflikt mezi USA a EU dále nevyhrotil? Že objem objednávek neklesl o očekávaných 7,8 %, ale "jen" o 6,3 %? Z našeho pohledu jsou důvody k optimismu velmi sporné.

Ale Donald Trump tím neskončil. Ve středu prohlásil, že Evropská unie požádala o naléhavé naplánování jednání s USA ohledně obchodní dohody. Podle Trumpa by se strany mohly dohodnout ještě před 9. červencem. Někdy to působí, jako by Trump používal techniky NLP, kdy opakuje podobná prohlášení stále dokola, aby si podmanil veřejné mínění. Neexistují žádné náznaky aktivních jednání nebo jakéhokoliv pokroku – ať už s EU, nebo s Čínou. Možná jednání s Bruselem brzy začnou, ale kdo říká, že skončí do 9. července a že dojde k podepsání dohody?

Připomeňme si, že během Trumpova prvního funkčního období trvala jednání s Čínou přes rok a půl. Spojené království vyjednávalo s EU několik let. Na základě čeho lze očekávat obchodní dohodu USA–EU nebo USA–Čína během několika týdnů? Jak je to u Trumpa obvyklé – spousta řečí a málo činů. A je třeba si uvědomit, že USA zatím podepsaly pouze jednu obchodní dohodu – s Velkou Británií. A i v době jejího oznámení ještě nebyla podepsána a strany měly týdny probírat její detaily.

Proto se domníváme, že dolar už na krátkodobý optimismus trhu zareagoval, ale další důvody k trvalému posílení zatím chybí. Obchodníci nadále ignorují skutečně důležité faktory, které by mohly dolaru prospět – kdyby Trump nezahájil obchodní válku. Prozatím se trh soustředí pouze na vývoj obchodního konfliktu. Pozitivní zprávy už byly započítány v ceně. A co dál?

V krátkodobém horizontu lze opět očekávat oslabení dolaru – nebo alespoň zastavení jeho růstu. Každý obchodní záměr by měl potvrdit technický indikátor, a proto je vhodné uvažovat o long pozicích pouze v případě, že se cena nachází nad klouzavým průměrem.

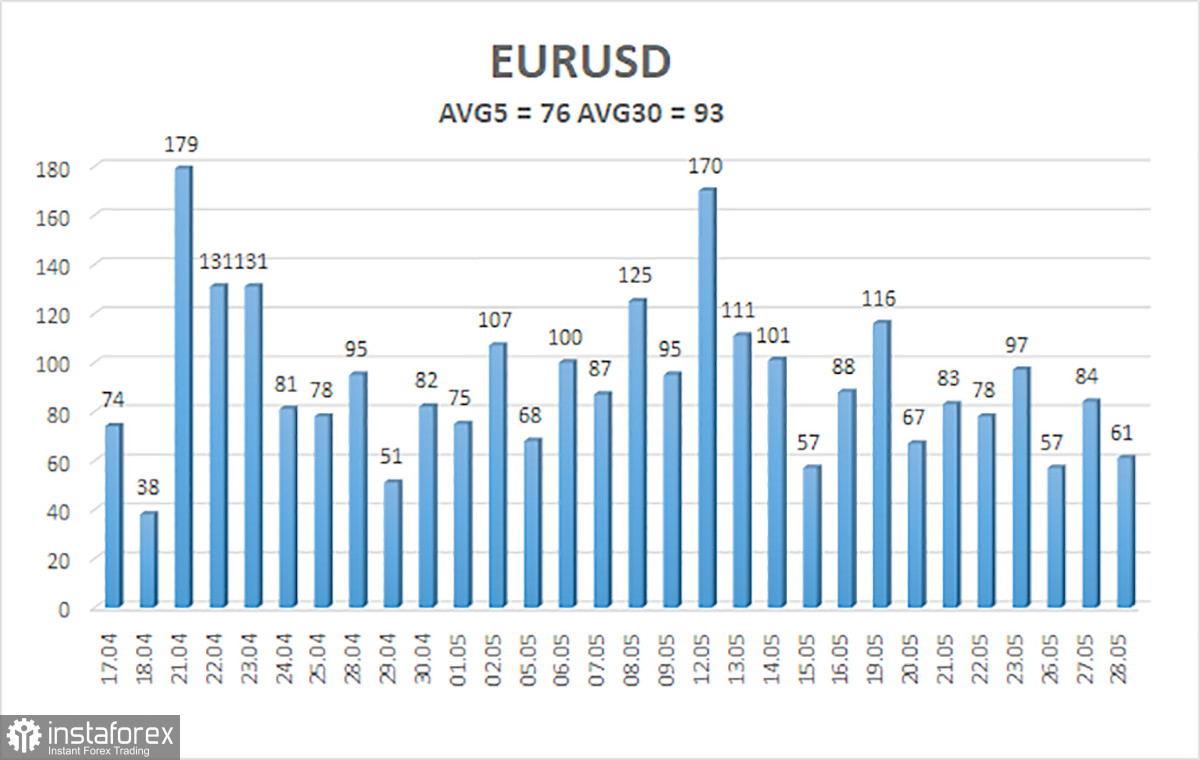

Průměrná volatilita měnového páru EUR/USD za posledních pět obchodních dní k 29. květnu činí 76 pipsů, což je klasifikováno jako "střední". Ve čtvrtek očekáváme pohyb v rozmezí 1,1221 až 1,1373. Kanál dlouhodobé regrese má stále rostoucí sklon, což i nadále naznačuje růstový trend. Indikátor CCI nedávno vstoupil do oblasti přeprodanosti a zároveň se vytvořila býčí divergence, což signalizuje možnost obnovení trendu.

Nejbližší úrovně supportu:

S1 – 1,1230

S2 – 1,1108

S3 – 1,0986

Nejbližší úrovně rezistence:

R1 – 1,1353

R2 – 1,1475

R3 – 1,1597

Obchodní doporučení:

Měnový pár EUR/USD se pokouší obnovit svůj růstový trend. Už celé měsíce opakujeme, že od eura očekáváme pouze střednědobý pokles, protože americký dolar z fundamentálního hlediska nemá důvod k oslabení — s výjimkou rozhodnutí Donalda Trumpa, jejichž důsledky pravděpodobně tvrdě zasáhnou americkou ekonomiku. Přesto trh stále neprojevuje žádnou ochotu kupovat dolar, a to ani ve chvílích, kdy k tomu existují důvody. Short pozice zůstávají relevantní, pokud se cena nachází pod klouzavým průměrem, s cíli na úrovních 1,1230 a 1,1108, i když se nedá očekávat silná rally dolaru. Nad klouzavým průměrem je možné uvažovat o long pozicích, s cíli na úrovních 1,1475 a 1,1597.

Vysvětlení k ilustracím:

Kanály lineární regrese pomáhají určit převládající trend. Pokud oba kanály ukazují stejným směrem, je trend silný.

Linie klouzavého průměru (20,0, vyhlazená) určuje krátkodobý trend a směr obchodování.

Úrovně Murray slouží jako potenciální cílové zóny pro cenové pohyby a korekce.

Úrovně volatility (červené čáry) označují pravděpodobné obchodní pásmo pro nadcházející seanci na základě aktuálních údajů o volatilitě.

Indikátor CCI: Hodnoty pod -250 signalizují přeprodanost, zatímco hodnoty nad +250 ukazují na překoupenost, což může vést ke změně trendu.