Euro, libra a další riziková aktiva, včetně japonského jenu, prudce posílily vůči americkému dolaru – a existovaly k tomu objektivní důvody.

Slabá zpráva o tempu růstu americké ekonomiky v prvním čtvrtletí letošního roku vedla k prudkému růstu eura, libry a jenu a k poklesu dolaru. Investoři, znepokojení známkami zpomalující ekonomické dynamiky v USA, začali aktivně dolar prodávat a přesouvat se do aktiv, která vnímají jako stabilnější.

K tomuto procesu přispělo několik dalších faktorů. Zaprvé, Evropská centrální banka vykazuje mírnější postoj k inflaci ve srovnání s americkým Fedem a naznačuje možnost dalších snížení sazeb na podporu ekonomického růstu. Zadruhé, roli hraje i globální geopolitické napětí. Nejistota spojená s obchodními konflikty tlačí investory k bezpečným přístavům, a euro – navzdory vlastním problémům – je vnímáno jako bezpečnější volba než tradičně rezervní dolar.

V první polovině dnešního dne očekáváme zveřejnění údajů o maloobchodních tržbách v Německu, indexu spotřebitelských cen (CPI) a objemech úvěrů soukromému sektoru v eurozóně. Tyto ukazatele bezpochyby poslouží jako lakmusový papírek pro posouzení aktuálního stavu evropské ekonomiky. Zejména maloobchodní tržby v Německu – největší ekonomice eurozóny – jsou klíčovým indikátorem spotřebitelské poptávky. Pokles by mohl signalizovat zpomalení hospodářského růstu a pokles důvěry spotřebitelů, což by na euro mohlo vyvíjet tlak.

Index spotřebitelských cen (CPI) je dalším důležitým ukazatelem, který ECB a obchodníci bedlivě sledují. Růst CPI by mohl přimět ECB k pozastavení cyklu snižování sazeb, což obvykle euro posiluje. Naopak nízký CPI by mohl ECB donutit pokračovat v agresivním uvolňování politiky.

Nakonec objem úvěrů soukromému sektoru v eurozóně umožňuje posoudit, jak aktivně banky půjčují podnikům a domácnostem. Růst objemu úvěrů obvykle značí zdravý hospodářský růst a optimismus podniků, což působí na euro pozitivně. Pokles by mohl signalizovat ekonomické problémy a zvýšenou opatrnost věřitelů, což na měnu vyvíjí tlak.

Pokud budou data odpovídat očekáváním analytiků, je vhodnější jednat podle strategie mean reversion. Pokud data výrazně překonají nebo zaostanou za očekáváními, je nejlepší použít strategii momentum.

Strategie momentum (založená na breakoutu):

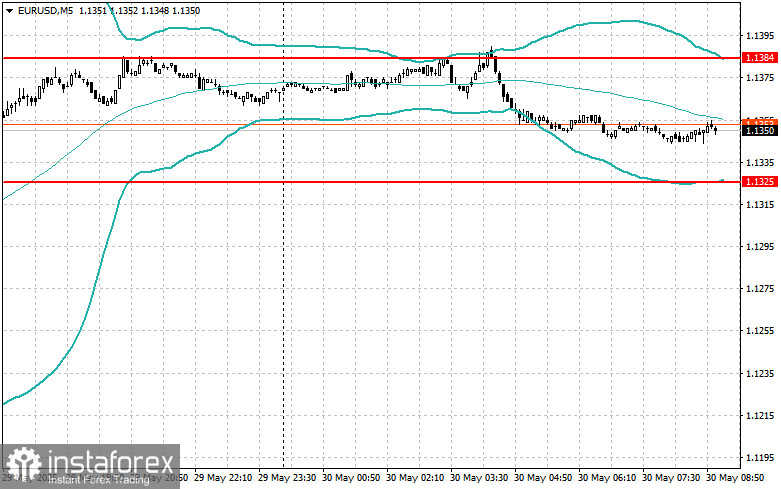

EUR/USD

- Nákup (buy) při průrazu nad 1,1365 může vést k růstu směrem k 1,1396 a 1,1426.

- Prodej (sell) při průrazu pod 1,1336 může vést k poklesu směrem k 1,1296 a 1,1256.

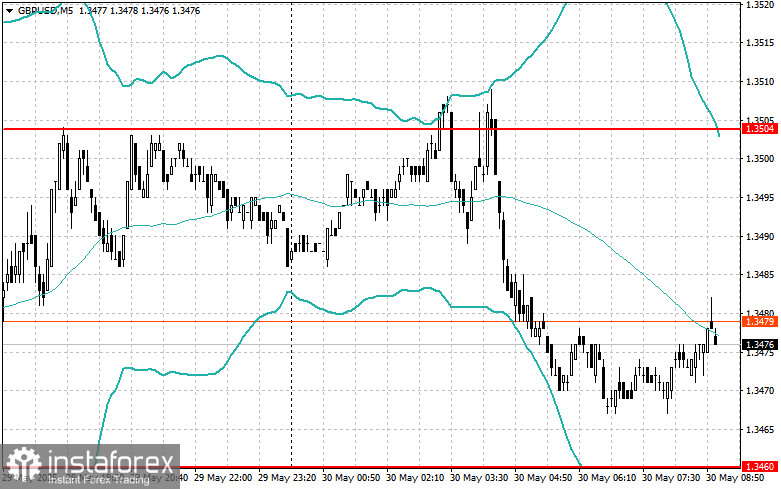

GBP/USD

- Nákup (buy) při průrazu nad 1,3490 může vést k růstu směrem k 1,3525 a 1,3555.

- Prodej (sell) při průrazu pod 1,3460 může vést k poklesu směrem k 1,3416 a 1,3382.

USD/JPY

- Nákup (buy) při průrazu nad 144,20 může vést k růstu směrem k 144,61 a 144,96.

- Prodej (sell) při průrazu pod 143,74 může vést k poklesu směrem k 143,25 a 142,79.

Strategie mean reversion (založená na pullbacku):

EUR/USD

- Budu vyhlížet příležitost k prodeji (sell) po neúspěšném průrazu nad 1,1384, jakmile se cena vrátí pod tuto úroveň.

- Budu vyhlížet příležitost k nákupu (buy) po neúspěšném průrazu pod 1,1325, jakmile se cena vrátí nad tuto úroveň.

GBP/USD

- Budu vyhlížet příležitost k prodeji (sell) po neúspěšném průrazu nad 1,3504, jakmile se cena vrátí pod tuto úroveň.

- Budu vyhlížet příležitost k nákupu (buy) po neúspěšném průrazu pod 1,3460, jakmile se cena vrátí nad tuto úroveň.

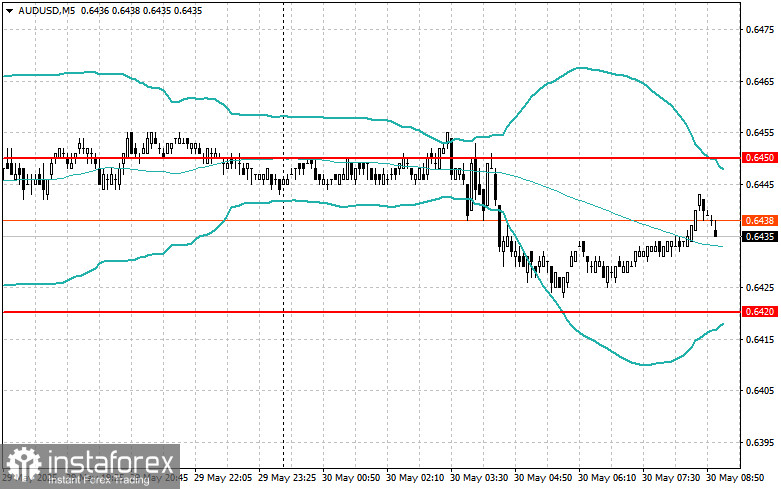

AUD/USD

- Budu vyhlížet příležitost k prodeji (sell) po neúspěšném průrazu nad 0,6450, jakmile se cena vrátí pod tuto úroveň.

- Budu vyhlížet příležitost k nákupu (buy) po neúspěšném průrazu pod 0,6420, jakmile se cena vrátí nad tuto úroveň.

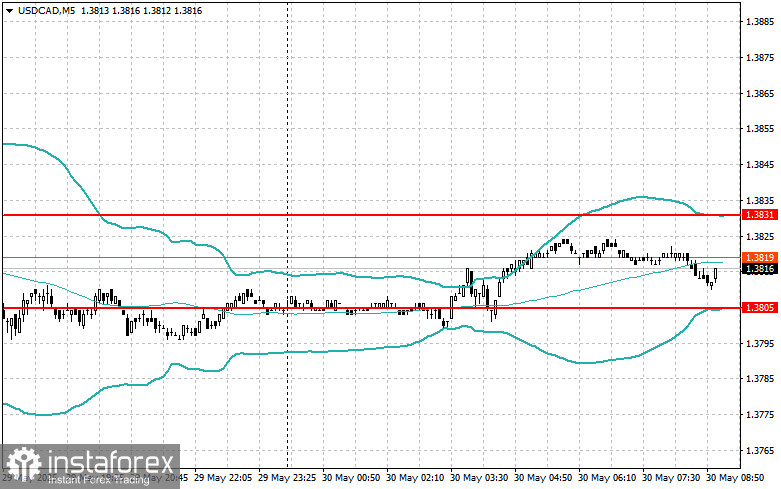

USD/CAD

- Budu vyhlížet příležitost k prodeji (sell) po neúspěšném průrazu nad 1,3831, jakmile se cena vrátí pod tuto úroveň;

- Budu vyhlížet příležitost k nákupu (buy) po neúspěšném průrazu pod 1,3805, jakmile se cena vrátí nad tuto úroveň.