Ketika perjuangan bank sentral melawan inflasi berlanjut, kenaikan risiko geopolitik hanyalah faktor pendukung sementara untuk emas. Pemberontakan bayaran di Rusia tampaknya membawanya kembali hidup. Namun, pemberontakan tersebut cepat mereda, dan tingkat ketidakpastian menurun. Tidak mengherankan jika kuotasi XAU/USD terus menurun.

Logam mulia ini tidak menghasilkan pendapatan bunga. Dalam hal ini, ia mirip dengan yen Jepang, yang bank sentral penerbitnya menjaga yield pada level yang rendah. Sebagai hasilnya, yen jelas menjadi yang terakhir di G10 di tengah reli suku bunga pasar utang global. Emas juga ditakdirkan untuk jatuh.

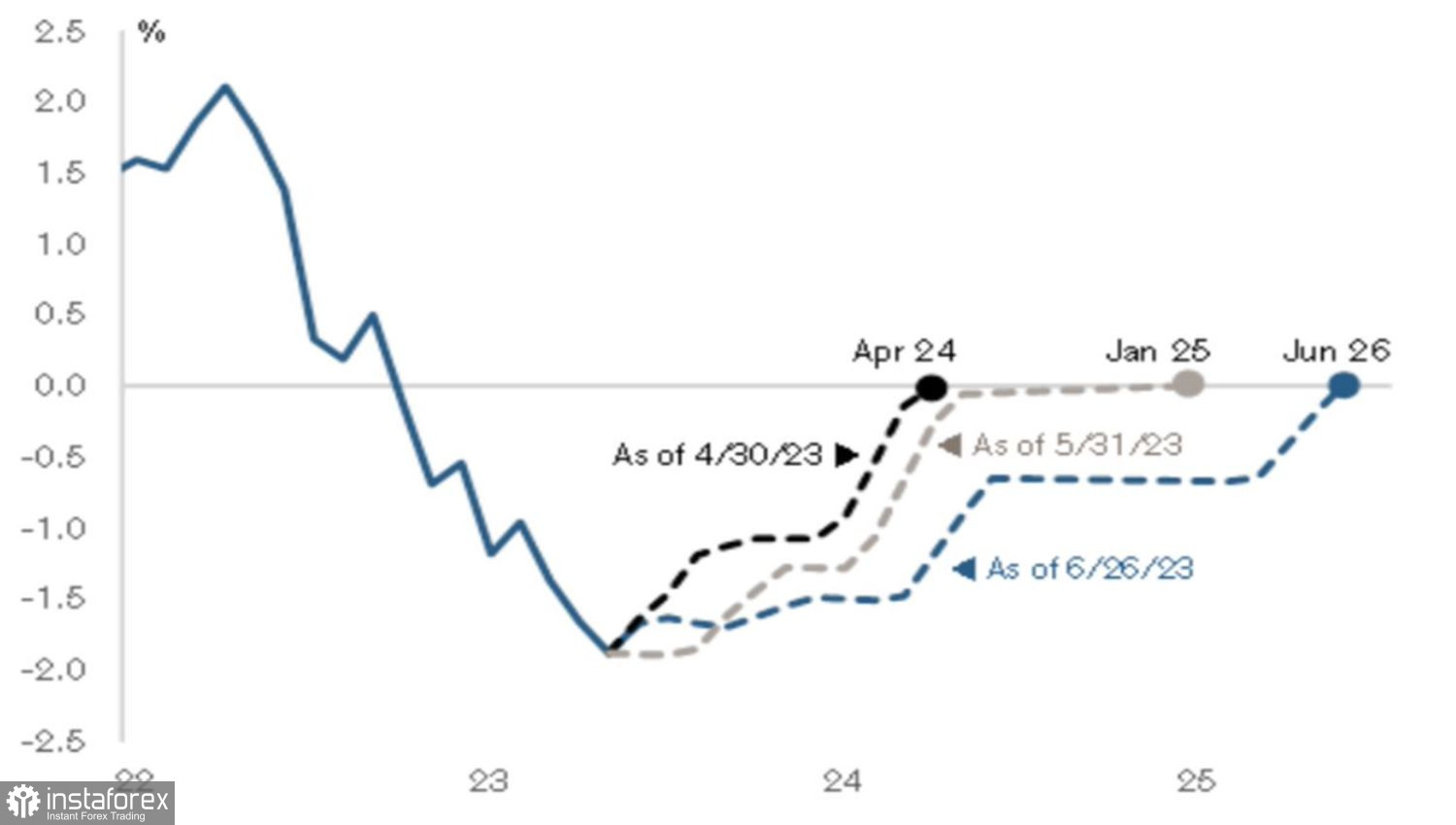

Alasan kejatuhannya pada bulan Juni adalah ekspektasi yang tidak terpenuhi tentang resesi yang segera datang di ekonomi AS dan tekad bank sentral untuk memerangi inflasi. Inversi kurva yield sebelumnya memberi sinyal tentang penurunan yang akan datang. Rata-rata, itu tiba 11 bulan setelah kurva terbalik mulai. Tidak heran bahwa banyak ahli Bloomberg bertaruh pada September.

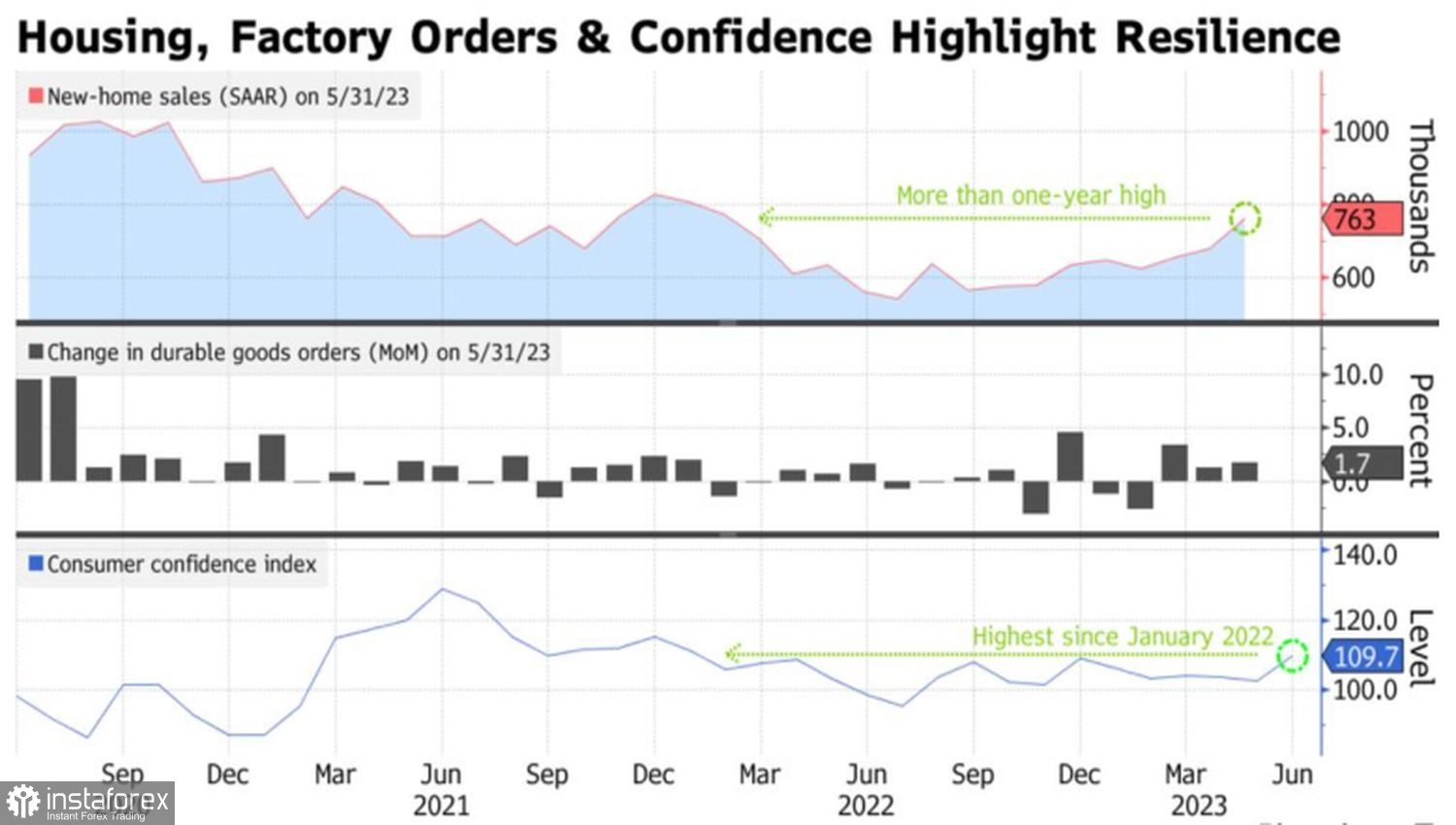

Di sisi lain, Credit Suisse Group AG percaya bahwa resesi terjadi ketika indikator mulai kembali ke keadaan normal. Hal ini baru diharapkan terjadi pada 2026. Memang, statistik terbaru tentang penjualan rumah baru, pesanan barang tahan lama, dan kepercayaan konsumen cukup memuaskan. Ekonomi AS berdiri kokoh, dan Federal Reserve dapat meneruskan peningkatan suku bunga dana federal.

Dinamika kurva yield AS

Tekanan pada emas tidak hanya datang dari Federal Reserve tetapi juga dari bank sentral lainnya di dunia. Australia dan Kanada telah melanjutkan siklus pengetatan kebijakan moneter. Zona Euro berniat menaikkan suku bunga deposito menjadi 4%, dan Bank of England menjadi 6,25%. Dalam kondisi seperti itu, reli yield obligasi di pasar global tampak logis. Emas — yang tidak menghasilkan pendapatan bunga — merasa tidak berada di elemennya. Bahkan tidak dibantu oleh pelemahan dolar AS terhadap euro di tengah komentar "hawkish" dari anggota Dewan Pengarah yang dipimpin oleh Christine Lagarde.

Apa yang bisa menyelamatkan emas? Sulit untuk menjawab pertanyaan itu sekarang. Ini telah menjadi korban ketakutan berlebihan investor tentang resesi yang segera datang di Amerika Serikat dan harapan untuk perlambatan inflasi yang cepat. Semua ini telah meningkatkan risiko pivot "dovish" Fed pada 2023. Saat ini, investor bahkan tidak memikirkannya. Mereka lebih khawatir tentang seberapa tinggi suku bunga dana federal akan naik.

Dinamika indikator AS

Pasar berjangka menunjukkan probabilitas 77% kenaikan suku bunga 25 bps menjadi 5,5% pada Juli dan hanya peluang 20% kenaikan menjadi 5,75% pada Desember. Jika angka yang terakhir terus meningkat, dolar AS akan menguat, yield obligasi Treasury akan naik, dan kuotasi XAU/USD akan terus mencapai puncak.

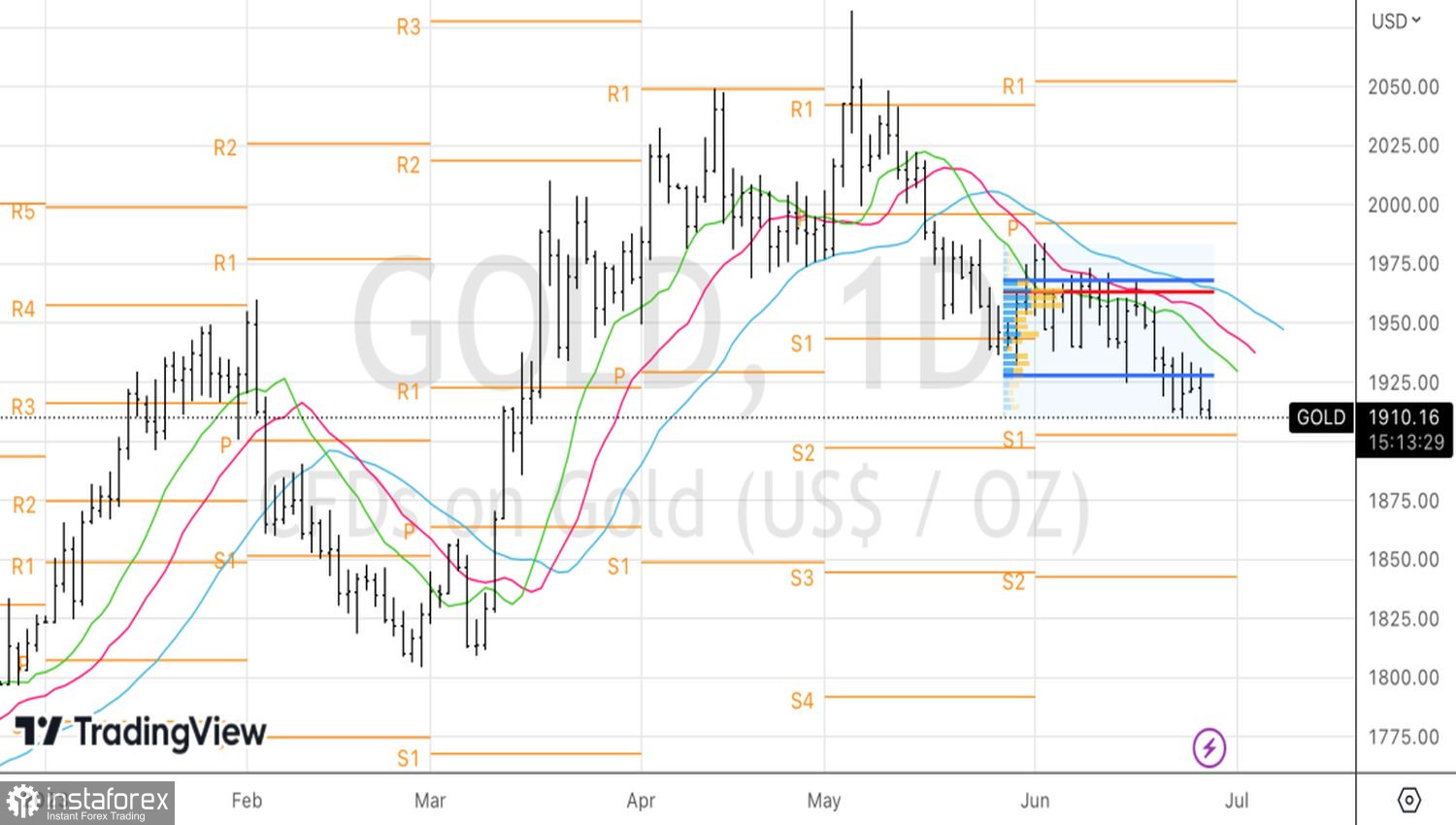

Secara teknikal, pada grafik harian emas, pola Spike dan Ledge jelas terealisasi. Menembus batas bawahnya di $1,930 per ons memungkinkan kita untuk membentuk posisi jual. Mari kita membangun mereka dengan target di $1,865 dan $1,845.