Data non-farm payrolls yang diharapkan menunjukkan bahwa perekonomian AS menciptakan 243 ribu lapangan kerja baru pada bulan lalu. Jumlah ini jauh lebih rendah dibandingkan penambahan 303 ribu lapangan kerja pada bulan Maret, yang dapat mengisyaratkan perlambatan perolehan lapangan kerja.

Tingkat pengangguran diperkirakan akan tetap stabil pada 3,8%. Perhatian khusus akan diberikan pada perubahan pendapatan rata-rata per jam, yang merupakan indikator penting inflasi upah, yang diperkirakan akan menunjukkan tingkat pertumbuhan tahunan sebesar 4,0% hingga bulan April, turun dari 4,1% pada bulan Maret.

Data ketenagakerjaan penting ini, bersama dengan informasi upah, akan diteliti dengan cermat untuk lebih memahami kemungkinan waktu penurunan suku bunga The Fed.

Pernyataan Jerome Powell baru-baru ini telah menambah ketidakpastian seputar tindakan The Fed di masa depan, menjadikan laporan mendatang sangat penting bagi pasar dan pengambilan keputusan kebijakan.

GBP terus memantau perkembangannya

Pasangan pound/dolar mungkin terus naik sepanjang akhir pekan karena kelanjutan penguatan greenback memerlukan breakout ambang batas yang tinggi.

Pengujian penting pertama terhadap dolar pada bulan Mei datang dari data non-farm payroll AS. Pasar telah memperhitungkan ekspektasi pertumbuhan yang kuat setelah keberhasilan perekonomian di awal tahun.

Commerzbank berpendapat bahwa hasil di atas prakiraan dapat mendukung dolar. Namun, para analis juga menunjukkan bahwa kesulitan dolar dalam memanfaatkan data ekonomi yang positif meningkat, mengingat pasar telah memperkirakan penurunan suku bunga utama di kemudian hari.

Selain itu, prakiraan saat ini merupakan yang tertinggi sejak September 2022 dan menandai kenaikan ekspektasi lapangan kerja selama empat bulan berturut-turut. Hal ini menggarisbawahi menguatnya prospek perekonomian AS.

Dolar AS telah menunjukkan dirinya sebagai mata uang dengan kinerja terbaik di antara negara-negara G10 pada tahun 2024, hal ini terkait dengan revisi ekspektasi penurunan suku bunga AS. Pada awal tahun, pasar memperkirakan penurunan suku bunga Fed sebesar 150 basis poin.

Namun prakiraan tersebut telah disesuaikan menjadi hanya satu kali pemotongan pada bulan Desember.

Bank sentral lain di kelompok G10 juga merencanakan penurunan suku bunga, yang dapat memperlebar kesenjangan suku bunga jika dolar berupaya mencapai level tertinggi baru.

Perlu dicatat bahwa posisi long pada dolar telah meningkat signifikan, sehingga berpotensi rentan terhadap koreksi.

Kekecewaan terhadap data NFP atau ISM bisa jadi lebih penting bagi dolar yang mengalami overbought saat ini dibandingkan data pertumbuhan yang tidak terduga. Data menunjukkan bahwa sebagian besar posisi long dibuka di AS dibandingkan dengan mata uang negara-negara G10 lainnya. Dalam hal ini, mata uang ini mungkin rentan terhadap aksi jual dalam waktu dekat.

NatWest menulis bahwa pasar telah memperhitungkan dan memperkirakan ekonomi AS akan terus mendominasi, sehingga meningkatkan kemungkinan data ekonomi melebihi ekspektasi.

Dolar mungkin memerlukan data yang kuat pada bulan April untuk terus meningkat. Namun, belum ada kepastian bahwa data AS mendatang akan mampu memenuhi ekspektasi tersebut.

Para peneliti menunjukkan bahwa meskipun laporan ketenagakerjaan yang kuat kurang berpengaruh dalam merevisi ekspektasi The Fed dibandingkan dengan data inflasi, laporan tersebut memberikan sinyal yang jelas mengenai keberhasilan perekonomian AS, yang telah menjadi pendorong utama kekuatan greenback.

Menurut analisis Barclays, meskipun ada kemungkinan jeda dalam penguatan dolar, alasan kenaikan dolar tetap kuat. Perubahan dalam tren saat ini memerlukan serangkaian laporan ekonomi yang mengecewakan dan dapat mengisyaratkan berakhirnya dominasi ekonomi AS.

Dengan demikian, setiap kenaikan jangka pendek pound terhadap dolar kemungkinan besar akan dilihat sebagai fenomena sementara. Risiko terhadap dolar tetap rendah dalam waktu dekat.

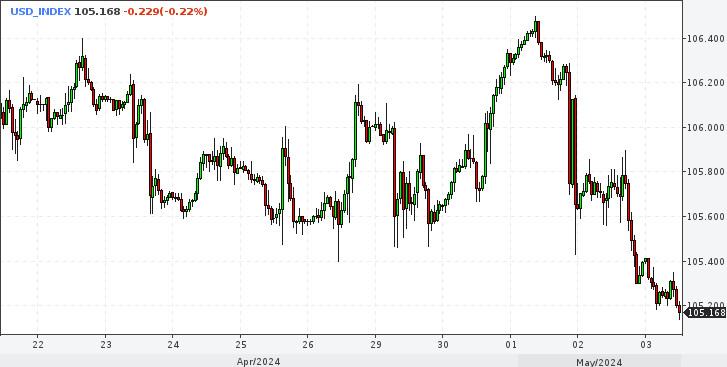

Gambaran teknikal untuk indeks USD

Bull indeks dolar terus bertahan meskipun ada beberapa hambatan teknis. Analisis teknis mencerminkan aktivitas pembelian sebagian besar berdasarkan posisi indeks relatif terhadap simple moving average (SMA).

Meskipun prospek jangka pendek masih skeptis karena pertarungan antara penjual dan pembeli, DXY terus diperdagangkan di atas SMA 20, 100, dan 200 hari, yang mengisyaratkan potensi kekuatan bullish.

Namun, indikator moving average convergence divergence (MACD) menunjukkan kenaikan pada bar merah, yang bisa menandakan serangan bear. Selain itu, Relative Strength Index (RSI) stabil dalam zona positif, yang mengisyaratkan kemungkinan melemahnya kekuatan beli, sementara bear memberikan tekanan ke bawah.

Sinyal tersebut menunjukkan bahwa, terlepas dari stabilitas bullish saat ini, pasar mungkin mulai berubah. Dalam situasi ini, trader harus terus mencermati pergerakan indikator selanjutnya untuk menilai apakah tekanan jual akan terus berlanjut atau bull akan kembali memperkuat posisinya.