Dolar AS telah didagangkan lebih tinggi untuk sesi keempat berturut-turut, tetapi kekuatannya adalah terhad. Secara keseluruhan, pasaran sedang bergerak tanpa arah yang jelas menunggu testimoni Ketua Fed, Jerome Powell, di hadapan Dewan Perwakilan Rakyat AS, hanya seminggu selepas mesyuarat FOMC. Sehingga sebab untuk kelam kabut ini menjadi jelas, pergerakan yang signifikan adalah tidak mungkin.

Memandangkan pasaran telah mentafsirkan hasil mesyuarat FOMC sebagai kurang menunjukkan tanda-tanda pengetatan, potensi untuk peningkatan USD yang kuat adalah rendah, dan ucapan Powell mungkin akan membawa perubahan dalam keseimbangan yang rapuh ke satu arah atau yang lain.

Selera risiko masih lemah disebabkan oleh kebimbangan tentang keadaan ekonomi China. Indeks saham Asia-Pasifik ditutup merah pada pagi hari, sebahagian besar disebabkan oleh penurunan saham teknologi China. Eropah juga berdagang dalam wilayah negatif, dan harga masa depan emas telah jatuh ke paras terendah tiga bulan. Dalam keadaan sekarang, menjangkakan peningkatan selera risiko adalah tidak mungkin, jadi mata wang komoditi kemungkinan akan terus menurun.

Pasangan NZD/USD

Ekonomi New Zealand menyusut sebanyak 0.1% pada suku pertama, yang lebih lemah berbanding jangkaan pasaran. KDNK per kapita menurun sebanyak 0.7%, sebahagiannya disebabkan oleh inflasi yang tinggi dan kadar faedah yang lebih tinggi.

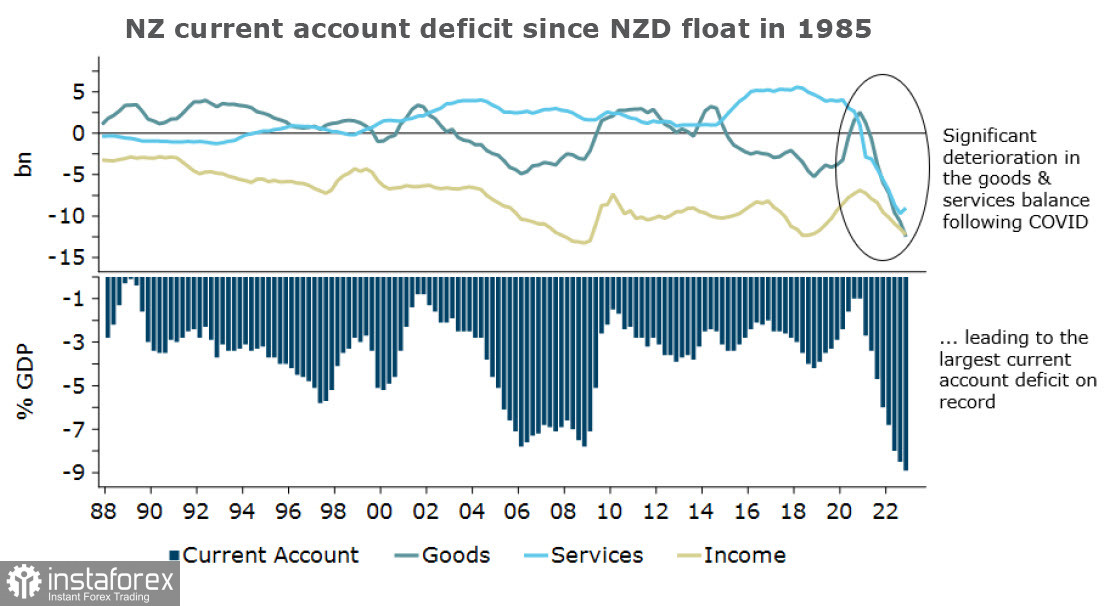

Adalah terlalu awal untuk membuat kesimpulan negatif walaupun pengesahan kemelesetan teknikal, berikutan daripada migrasi bersih menunjukkan pertumbuhan, yang akan memberi kesan positif terhadap permintaan pengguna. Namun, terdapat faktor lain yang mungkin memainkan peranan yang lebih penting dalam membentuk kadar pertukaran NZD - defisit akaun semasa yang berkembang dengan pantas. Pada suku keempat 2022, ia mencapai rekod 9% daripada KDNK, dan pada suku pertama 2023, ia sedikit menurun menjadi 8.5% daripada KDNK, tetapi tiada trend peningkatan dalam situasi tersebut.

Defisit tidak selalu merupakan kualiti negatif untuk kadar pertukaran mata wang. Sebagai contoh, ia boleh didorong oleh tahap pelaburan yang tinggi melalui pengumpulan hutang luaran untuk pertumbuhan pendapatan masa depan. Walau bagaimanapun, sekiranya defisit didorong oleh penggunaan melalui pertumbuhan kredit domestik yang cepat dan kadar pertukaran yang terlalu tinggi, ia boleh membawa kepada kehilangan keyakinan dalam mata wang dan penurunan nilai mata wang tersebut.

Melihat struktur akaun semasa New Zealand, adalah jelas bahawa pertumbuhan defisit yang pantas didorong oleh perbelanjaan kerajaan, yang telah meningkatkan defisit pendapatan utama dan perbelanjaan import yang tinggi. Faktor-faktor ini menunjukkan bahawa pengumpulan defisit akaun semasa terutamanya disebabkan oleh perbelanjaan.

Tiada penyelarasan secara langsung antara kadar pertukaran dan akaun semasa. Jika defisit bertambah disebabkan faktor ekonomi positif, kadar pertukaran juga boleh naik. Namun, jika ia bertambah kerana faktor negatif, kadar pertukaran jatuh. Dalam keadaan semasa, faktor negatif mendominasi untuk NZD, yang bermaksud bahawa pasaran boleh berhenti mengabaikan defisit akaun semasa yang mencatat rekod pada bila-bila masa, dan Kiwi boleh mula melemah.

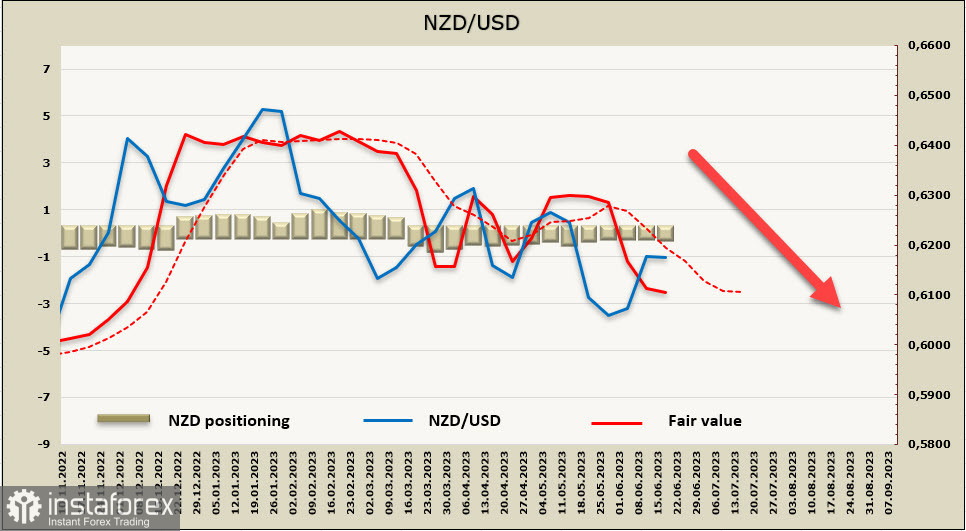

Penempatan pada NZD secara terus seimbang berhampiran tahap neutral, menunjukkan bahawa pelabur tidak merasakan risiko yang signifikan bagi penurunan kadar pertukaran Kiwi dengan pantas pada masa ini. Perubahan mingguan adalah -8 juta, dengan kecenderungan menurun bersih sebanyak -51 juta. Harga anggaran jelas di bawah purata jangka panjang dan menunjukkan kecenderungan menurun.

Pasangan NZD/USD secara terus berdagang dalam saluran menurun. Peningkatan percubaan itu tidak lama dan berbalik semula ke tengah saluran berikutan penerbitan minit mesyuarat FOMC pada minggu lepas. Kebarangkalian pergerakan menaik yang diperbaharui adalah rendah. Sasaran terdekat ialah ujian semula zon sokongan pada 0.5980/6020, diikuti dengan sempadan bawah saluran menurun pada 0.5890/5910.

Pasangan AUD/USD

Minat mesyuarat RBA tampak agresif, tetapi penerbitannya tidak membawa kepada peningkatan dalam kadar pertukaran Aussie, dan terdapat sebab-sebab untuk itu.

Pertama, frasa "pengetatan selanjutnya" telah hilang dari minat, yang telah tersedia dalam setiap penetapan minit mesyuarat sejak Mei 2022 apabila RBA pertama kali menaikkan kadar. Walau bagaimanapun, walaupun frasa itu dikeluarkan, ia masih ada dalam kenyataan yang menyertainya dan kemudian disahkan dalam ucapan Gabenor RBA, Lowe.

Kedua, minat tersebut mengandungi beberapa formulasi yang kabur, seperti "kemungkinan mengekalkan kadar tunai tidak berubah pada mesyuarat ini dan kemudian mengkajinya pada mesyuarat seterusnya," yang boleh ditafsirkan sebagai "tutup pintu buat sekarang tetapi biarkan ia terbuka."

Tanpa pindaan ini, minit mesyuarat tersebut akan sangat agresif, kerana mereka menyoroti risiko jangkaan inflasi melebihi batas yang ditunjukkan sebelum ini, yang didorong oleh pertumbuhan gaji rekod dan trend indeksasi automatik perbelanjaan di kalangan syarikat dan korporat.

Pada masa ini, ramalan pasaran untuk kadar puncak RBA adalah 4.60%, yang lebih rendah daripada kebanyakan negara lain, mencipta defisit hasil dan tidak menyumbang kepada peningkatan permintaan untuk Aussie.

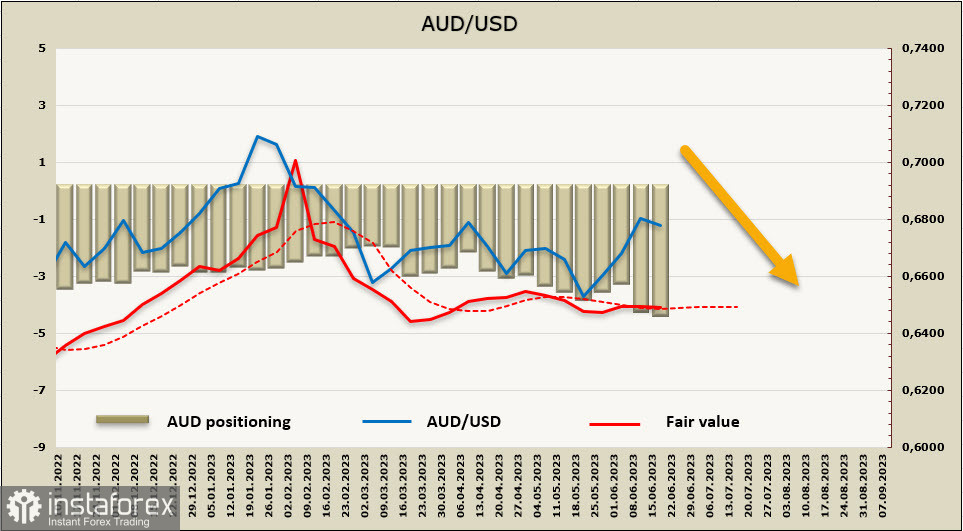

Kedudukan pendek bersih pada AUD bertambah sebanyak 411 juta menjadi -4.178 bilion sepanjang minggu pelaporan. Penempatan tetap kebanyakannya menurun, tetapi arah harga anggaran adalah tidak meyakinkan.

Pasangan AUD/USD

Penembusan di atas garisan rintangan pada 0.6817 telah dicetuskan oleh mesyuarat FOMC, yang pasaran dianggap sebagai tidak jelas untuk dolar AS walaupun terdapat retorik yang agresif. Pergerakan menaik gagal mendapat momentum, dan pada masa ini, kebarangkalian penurunan berterusan adalah lebih tinggi sedikit. Sasaran terdekat ialah rintangan teknikal pada 0.6732, dengan sasaran utama dilihat dalam zon sokongan pada 0.6630/50. Pada masa ini tiada sebab yang jelas untuk penurunan itu dipercepatkan.