Kejatuhan keyakinan terhadap dolar AS, khabar angin mengenai campur tangan mata wang secara bersepadu, serta repatriasi modal ke Jepun kini mendorong pasangan USD/JPY kembali ke dalam aliran menurun. Nada optimistik dalam kalangan kenaikan harga—berdasarkan spekulasi bahawa Bank of Japan tidak akan menaikkan kadar faedah semalaman pada tahun 2025—tidak bertahan lama. Pembetulan harga yang berlaku kemudiannya menjadi peluang terbaik untuk memasuki posisi jualan.

Menjelang Sidang Kemuncak G7 yang akan dihadiri oleh menteri kewangan dan gabenor bank pusat di Kanada, spekulasi mengenai campur tangan bersepadu dalam pasaran pertukaran asing bagi tujuan melemahkan dolar AS semakin memuncak. Ramai pemerhati membuat perbandingan dengan tahun 1985, ketika Perjanjian Plaza menyaksikan AS memaksa sekutunya mengukuhkan mata wang masing-masing, yang menyebabkan kejatuhan mendadak dalam indeks dolar AS. Donald Trump, yang tidak menyembunyikan hasratnya, dilihat mengimpikan dolar yang lebih lemah untuk meningkatkan daya saing syarikat-syarikat Amerika.

Namun, risiko campur tangan berskala besar bukanlah satu-satunya sebab di sebalik kejatuhan pasangan USD/JPY. Jepun kini sedang mengalami apa yang dikenali sebagai "mogok pembelian," yang menyebabkan hasil bon domestik meningkat pada kadar terpantas dalam kalangan negara maju, sekali gus meningkatkan kos perkhidmatan hutang dan menjadi satu beban besar kepada kerajaan.

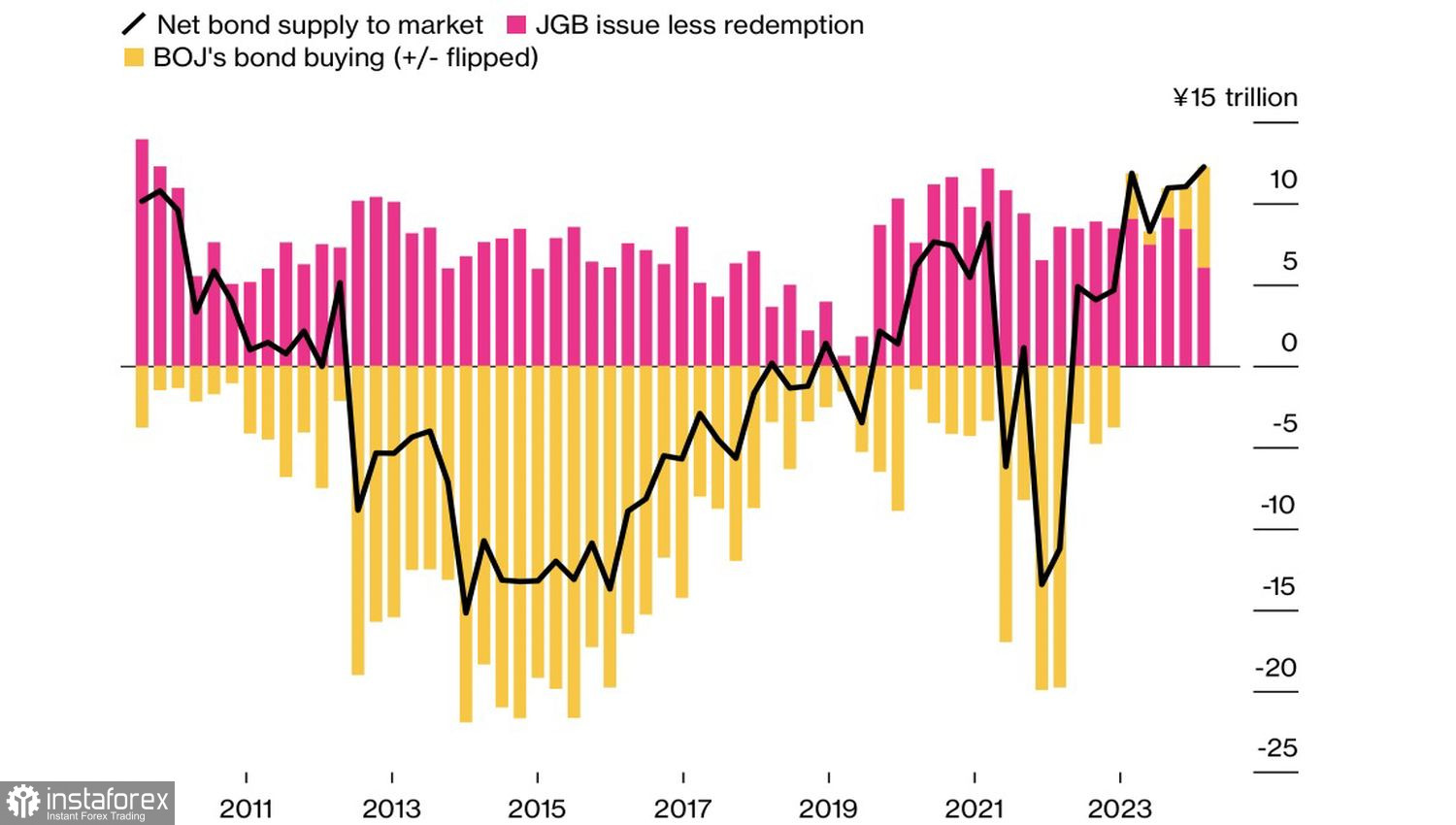

Penawaran dan Permintaan untuk Bon Jepun

Bank of Japan (BoJ) telah menebus lebih banyak bon daripada yang dibelinya semula. Tokyo kini perlu mengisi jurang tersebut dengan terbitan baharu, namun Kementerian Kewangan menghadapi kesukaran untuk mencari pembeli dalam pasaran primer, kerana para pelabur lebih memilih pasaran sekunder berikutan kenaikan hasil (yield).

Menurut data daripada BoJ dan Bloomberg, terbitan bersih bon telah mencapai paras tertinggi sejak tahun 2010, dengan penawaran melebihi permintaan. Keadaan ini telah menyebabkan harga bon jatuh dan hasil meningkat. Jurang hasil antara bon Jepun dan bon AS semakin mengecil, mendorong repatriasi modal ke Jepun dan seterusnya menolak pasangan USD/JPY lebih rendah.

Pengukuhan yen sedang berlaku dalam suasana selera risiko global yang semakin meningkat, sesuatu yang agak mengelirukan. Lazimnya, aset pelindung nilai (safe haven) seperti yen akan berada di bawah tekanan dalam keadaan sebegini. Namun begitu, pergerakan menurun dalam USD/JPY mempunyai banyak hujah yang kukuh untuk terus menolak pasangan ini ke bawah.

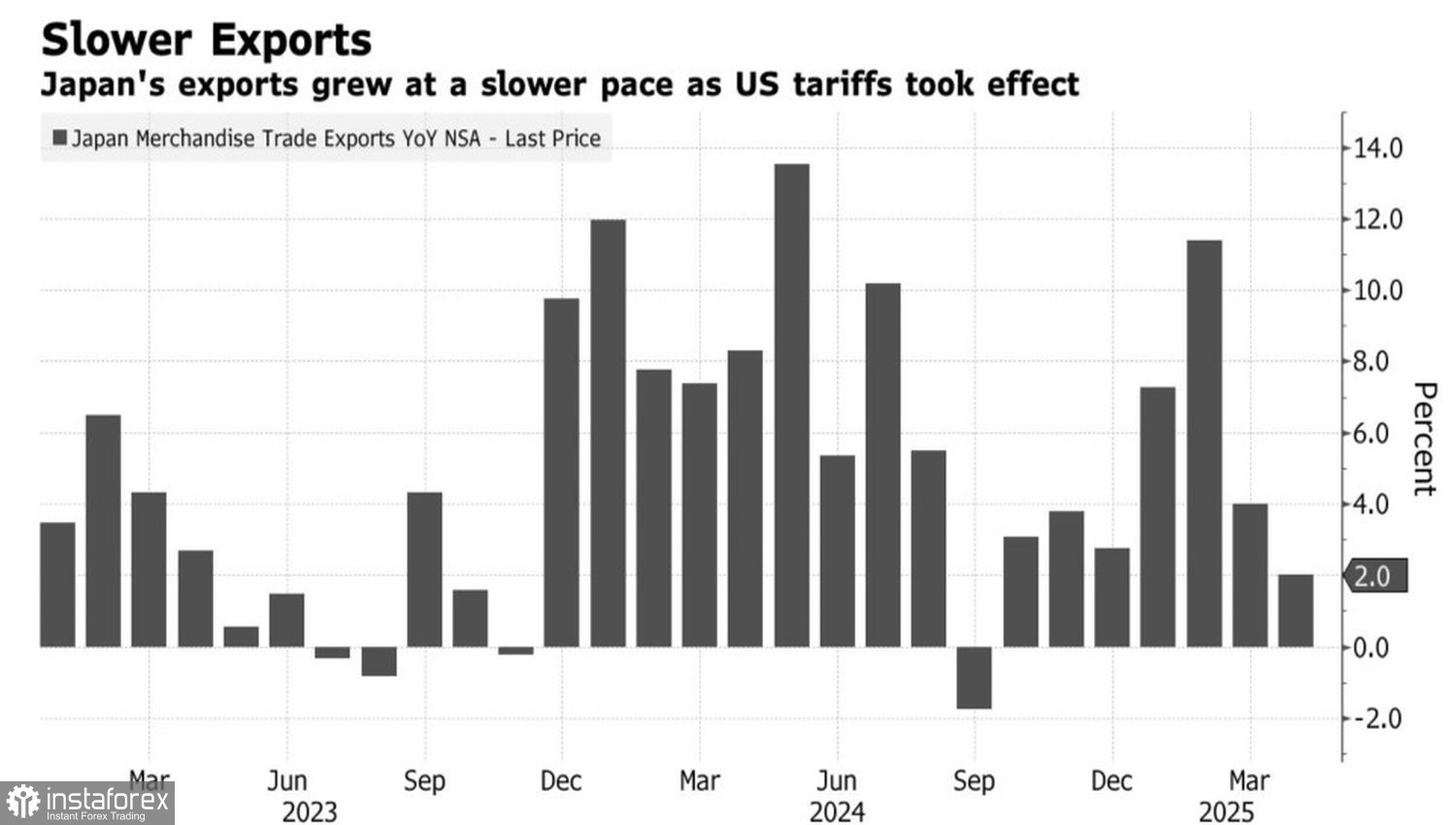

Trend Eksport Jepun

Mereka bahkan tidak gentar dengan kelembapan ketara dalam eksport bulan April, yang menurun daripada +4% kepada +2%, dan telah dikaitkan dengan tarif menyeluruh yang dikenakan oleh Rumah Putih. Hakikatnya, eksport ke AS hanya menurun sebanyak 1.8%, manakala eksport ke Eropah menjunam sebanyak 5.2%. Walau bagaimanapun, gangguan dalam hubungan perdagangan akhirnya akan mengurangkan jumlah perdagangan luar negara, memberi kesan negatif kepada ekonomi, dan berkemungkinan besar menghalang Bank of Japan (BoJ) daripada menyambung semula proses penormalan dasar monetari.

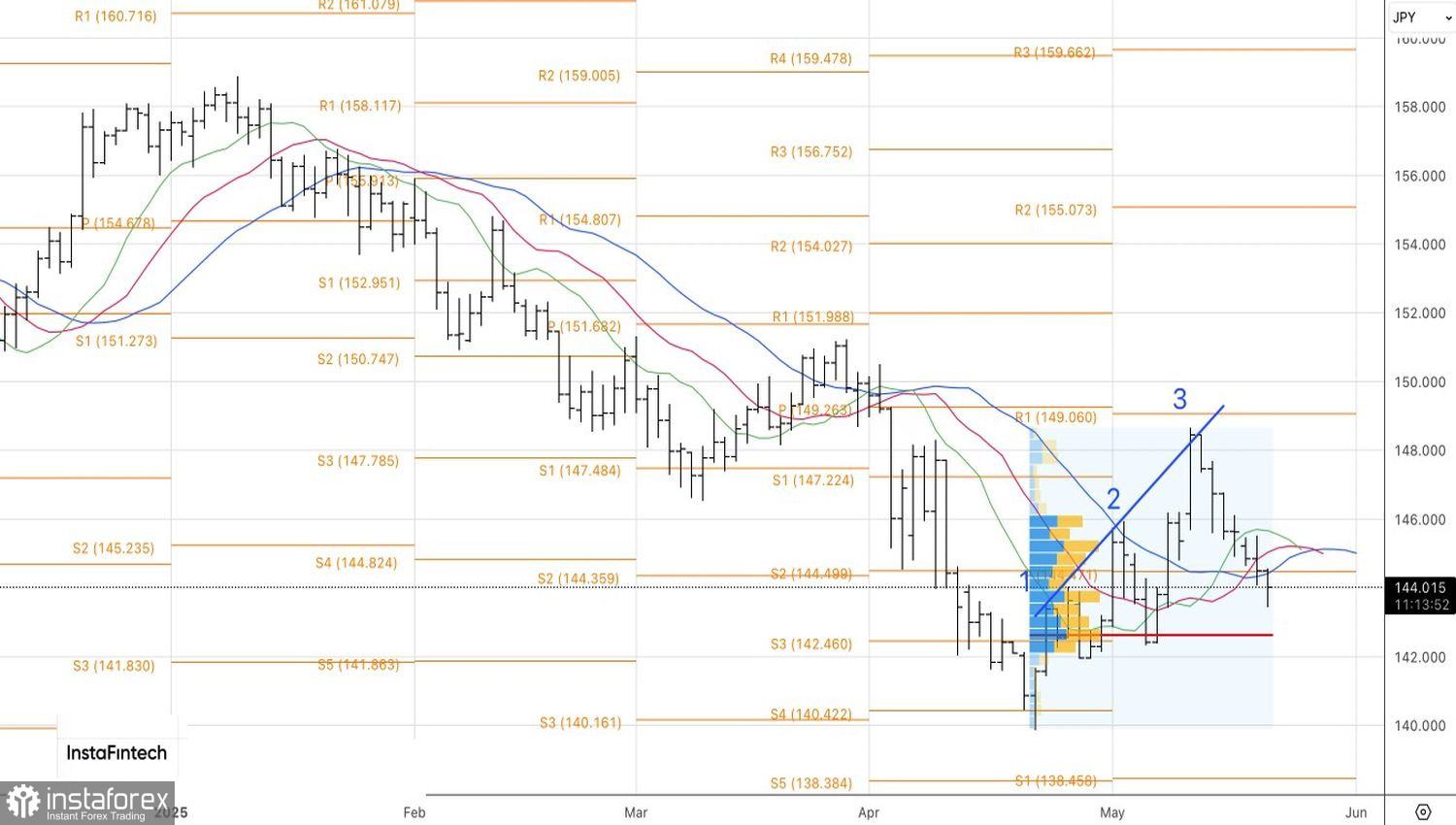

Pandangan Teknikal

Secara teknikal, pada carta harian, pasangan USD/JPY telah melengkapkan corak pembalikan yang dikenal pasti sebelum ini, iaitu corak "Three Indians." Sasaran pertama daripada kedudukan jual yang dimulakan pada paras 147.1 hingga ke 144.5 telah berjaya dicapai. Kini, terdapat dua lagi sasaran yang masih berbaki, iaitu pada paras 142.5 dan 140.0. Maka, adalah munasabah untuk mengekalkan posisi jual dan mempertimbangkan untuk menambah kedudukan secara berkala.