Embora relutante, o Banco da Inglaterra está a um aumento rápido e acentuado das taxas de juros, na esperança de que possa controlar a inflação e retardar o processo de aperto da política monetária em 2023. O regulador aumentou os custos de empréstimo pela primeira vez desde 2004 em duas reuniões consecutivas, e esteve perto de aumentar a taxa repo em 50 pontos base de uma só vez, o que não acontece desde 1995. Como resultado, o par GBP/USD subiu mais do que o esperado na previsão anterior.

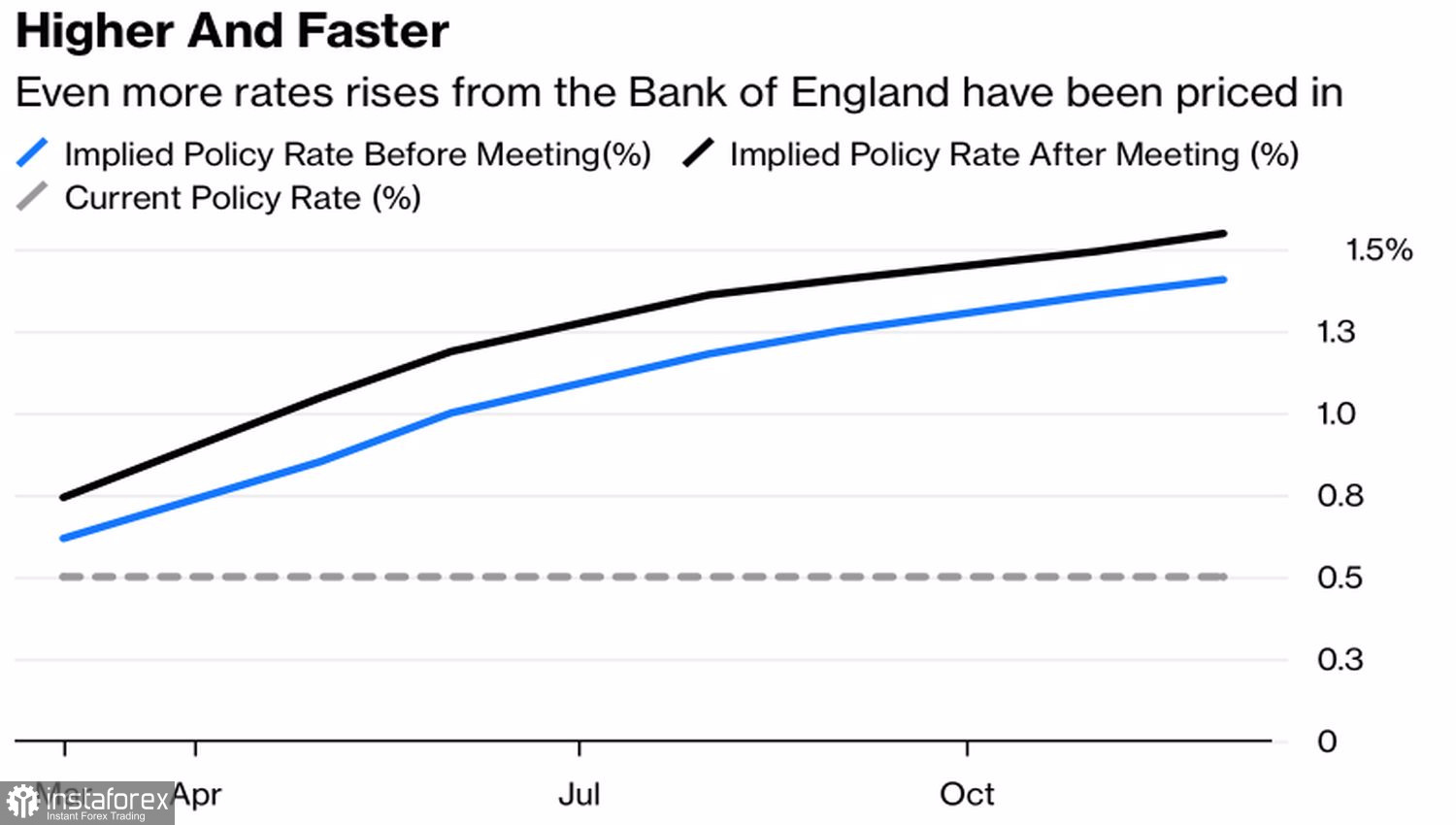

Quatro dos nove membros do MPC votaram por uma restrição monetária mais agressiva, e o Governador do BoE Andrew Bailey observou que o Banco da Inglaterra não aumentou as taxas drasticamente, já que a economia está em colapso. No entanto, Bailey deixou a porta aberta para uma continuação do ciclo de aperto monetário. Após a reunião de fevereiro do Comitê, o mercado de derivativos espera aumentar a taxa repo para 1% até maio e para 1,5% até novembro. Anteriormente, estava previsto que este nível seria alcançado somente em março de 2023.

Dinâmica da taxa repo esperada

Ao mesmo tempo, os derivativos sinalizam que haverá apenas um ato de restrição monetária no próximo ano, o que está totalmente conforme a ideia de que o Banco da Inglaterra tirou o bastão e depois puxará as rédeas.

Segundo estimativas, o aumento das taxas, com a maior taxa de inflação em 30 anos, levará à maior redução na renda disponível das famílias desde pelo menos 1990 e a uma desaceleração no crescimento do PIB no Reino Unido de 1 ponto percentual por ano. Ao mesmo tempo, o aperto da política monetária tornará possível reduzir a taxa de inflação para 2% dentro de três anos. De dois males, o BoE escolheu o menor, enquanto os apelos do Bailey aos britânicos para que não exigissem salários mais altos foram recebidos com hostilidade. De fato, o chefe do Banco Central, cujo salário é de £575.000 por ano, é fácil de dizer.

Junto com o aumento da taxa, o regulador decidiu iniciar o processo de liquidação do balanço. Ele deixará de reinvestir os lucros dos títulos resgatáveis, o que reduzirá o tamanho dos ativos em £200bn até 2025. Além disso, foi anunciado um plano para se livrar de todo o estoque da dívida corporativa em 20 bilhões de libras.

O aperto agressivo da política monetária pelo Banco da Inglaterra permitiu que o par GBP/USD subisse acima de 1,36, porém, devido a um relatório inesperadamente forte sobre o mercado de trabalho dos EUA, não foi possível agarrar-se a ele. Em janeiro, o emprego fora do setor agrícola dos EUA aumentou em 467.000, e o salário médio — em 5,7%. Como resultado, as chances da Reserva Federal dos Estados Unidos aumentar a taxa de fundos federais em 50 pontos-base em março aumentaram, e o dólar americano se fortaleceu em relação às principais moedas mundiais.

Os principais eventos da semana até 11 de fevereiro para o par GBP/USD serão os lançamentos de dados sobre o PIB britânico e a inflação dos EUA. Esta última está pronta para acelerar para uma nova alta em 40 anos, o que provavelmente apoiará o dólar dos EUA. Por outro lado, o fato de o crescimento econômico no Reino Unido em 2021 se tornou o mais forte desde 1940 pode ajudar a libra esterlina.

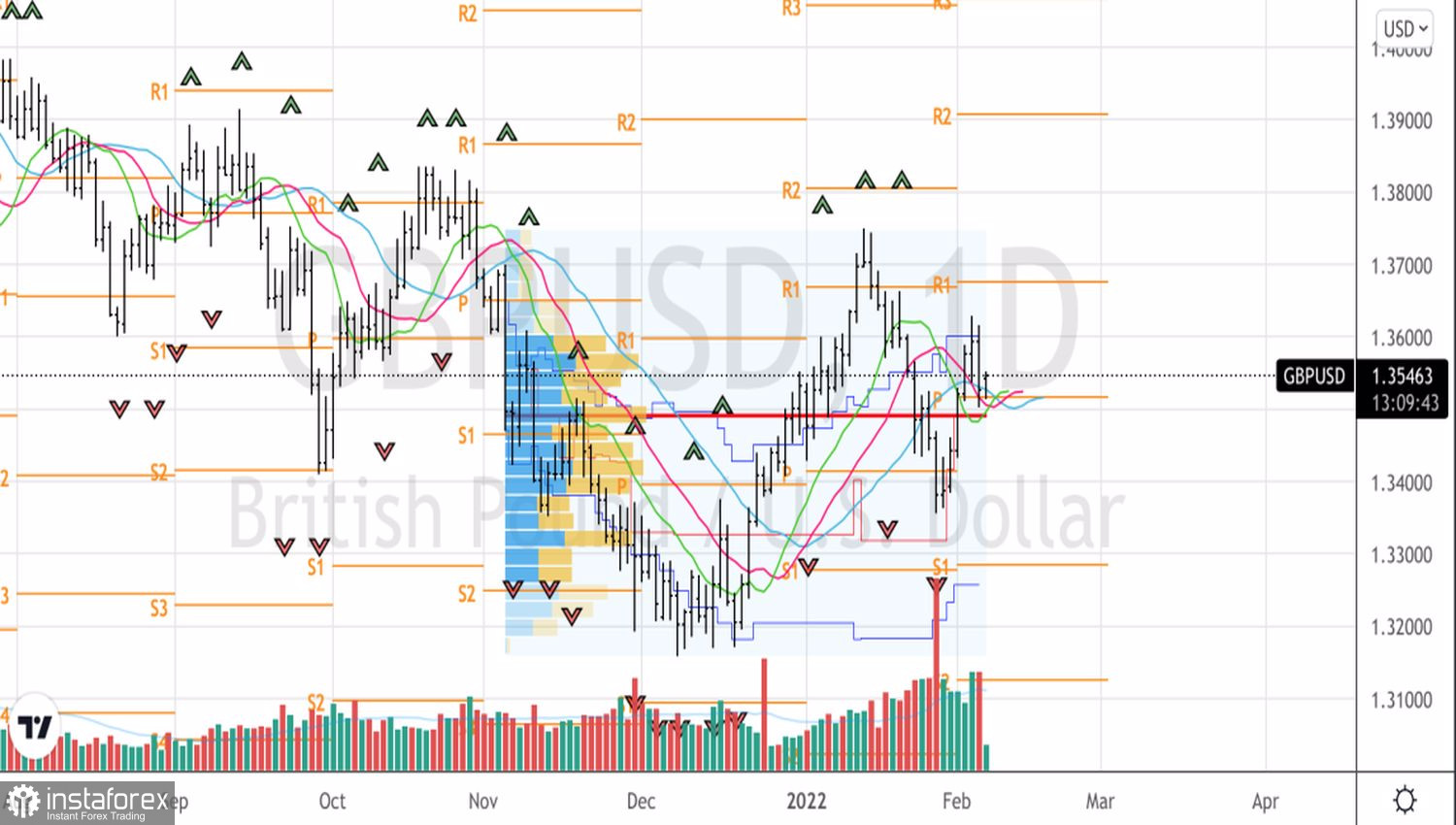

Tecnicamente, a queda do GBP/USD abaixo dos suportes em 1,351 e 1,349 é um motivo para vender o par. Pelo contrário, um ataque confiante à resistência em 1,36 é um motivo para comprá-la.

GBPUSD, Gráfico diário.