As três reuniões dos principais reguladores foram realizadas, no entanto, nada foi esclarecido. O mercado ainda não sabe por quanto tempo os ciclos de aperto da política monetária nos Estados Unidos, na União Europeia e no Reino Unido irão persistir. Todos os três bancos centrais enfatizaram repetidamente que os preços altos são sua principal preocupação e que todos os outros problemas são secundários. As taxas de crescimento do PIB nos EUA e no Reino Unido ou na UE estão completamente contraditórias entre si, portanto o mercado não confia plenamente nesta afirmação. Por exemplo, o PIB dos EUA para o quarto trimestre será anunciado esta semana e mostrará um crescimento de aproximadamente 2,9% em uma base trimestral. Um valor superior a 0% provavelmente não será informado no mesmo trimestre do PIB britânico, que será revelado no dia seguinte. Naturalmente, os bancos centrais estão igualmente preocupados com o crescimento econômico e estão conscientes de que uma política monetária mais rígida resultará em um valor negativo para ele. Então, em meses, se não anos, precisaremos reiniciar o estímulo econômico.

Apesar de todos os problemas com o banco Credit Suisse, Christine Lagarde disse em um discurso na sexta-feira que a indústria bancária na União Europeia é estável. Ela observou que todos os bancos da zona do euro foram obrigados a cumprir escrupulosamente as regulamentações para evitar o surgimento de cenários que comprometeriam a estabilidade financeira de todo o bloco. Lagarde acrescentou que não há compromisso entre preço e estabilidade financeira, e que o regulador está equipado com os meios para garantir ambos. O Presidente do BCE também reafirmou que, embora o objetivo principal seja trazer a inflação de volta a 2%, os aumentos futuros das taxas serão determinados pela força da economia. Embora as taxas já tenham aumentado em 350 pontos base desde julho do ano passado, o BCE como um todo não abre mão da necessidade de continuar apertando a política.

Com base nisso, o mercado pode concluir que, como a inflação ainda é excessivamente alta, as taxas de juros na União Europeia continuarão a subir por muito tempo. Embora os membros do BCE tenham afirmado que os riscos são baixos, acredito que, na prática, a alta das taxas pode ser menos significativa porque ainda há uma chance significativa de que a zona do euro sofra uma recessão. No momento, eles são insignificantes. Os riscos aumentarão se a política monetária se tornar ainda mais restritiva.

Como mencionei anteriormente, o mercado pode agora aumentar a demanda pela moeda do euro na hipótese de que o BCE aumentará as taxas de juros de forma mais agressiva do que o Fed. O Banco da Inglaterra pode ser antecipado a fazer algo semelhante pelo mercado. A inflação diminui rapidamente nos EUA, portanto, este ciclo pode ser encerrado com apenas alguns aumentos de taxas. Se este fator realmente tem a capacidade, o desenvolvimento de uma seção de tendência ascendente de ambos os pares já começou.

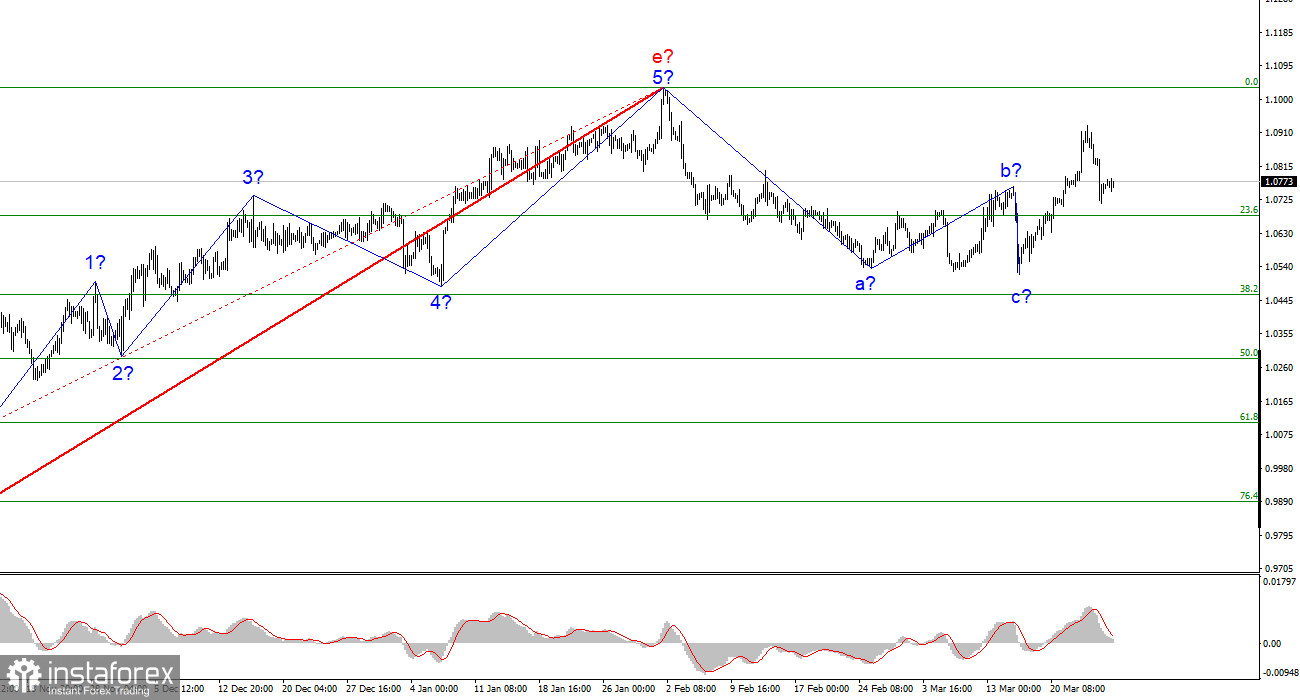

Concluo que o desenvolvimento da seção de tendência de queda está terminado com base na análise. No entanto, a análise das ondas para o euro está confusa neste momento, o que dificulta determinar onde o par está em relação à tendência. Mesmo após uma onda para cima, que pode ser uma onda b complicada, um novo padrão de três ondas para baixo pode começar a se formar. Portanto, com base nas reversões do MACD "para cima", sugiro compras com cautela com alvos próximos à 10ª cifra.

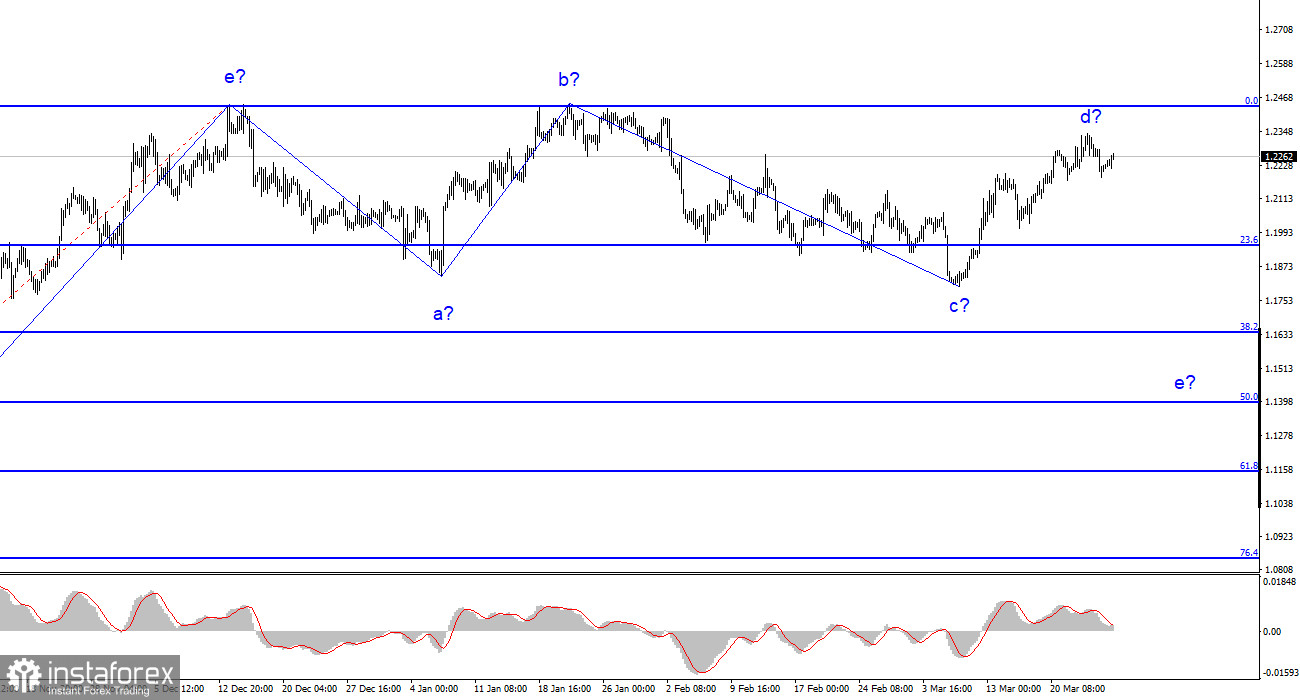

supostamente, o padrão de onda do par libra/dólar representa o fim de um segmento de tendência de baixa (apenas devido à correlação entre o euro e a libra). De acordo com as reversões de "alta" do indicador MACD, é possível considerar as compras com metas maiores do que a faixa de 25 dígitos neste momento. A possibilidade de desenvolver uma onda e para baixo, cujas metas estão situadas 500-600 pontos abaixo do preço atual, é algo que, no entanto, não descarto totalmente.