O mercado financeiro frequentemente confunde o desejado com o real. Quando o EUR/USD subiu para a região das máximas de 18 meses em meados de julho, os investidores se entusiasmaram com o fim do ciclo de alta da taxa de juros do Federal Reserve, a divergência na política monetária do BCE e do FOMC, a resiliência da economia da zona do euro e a iminente aceleração da recuperação econômica da China. No entanto, essas vantagens não se concretizaram para o euro.

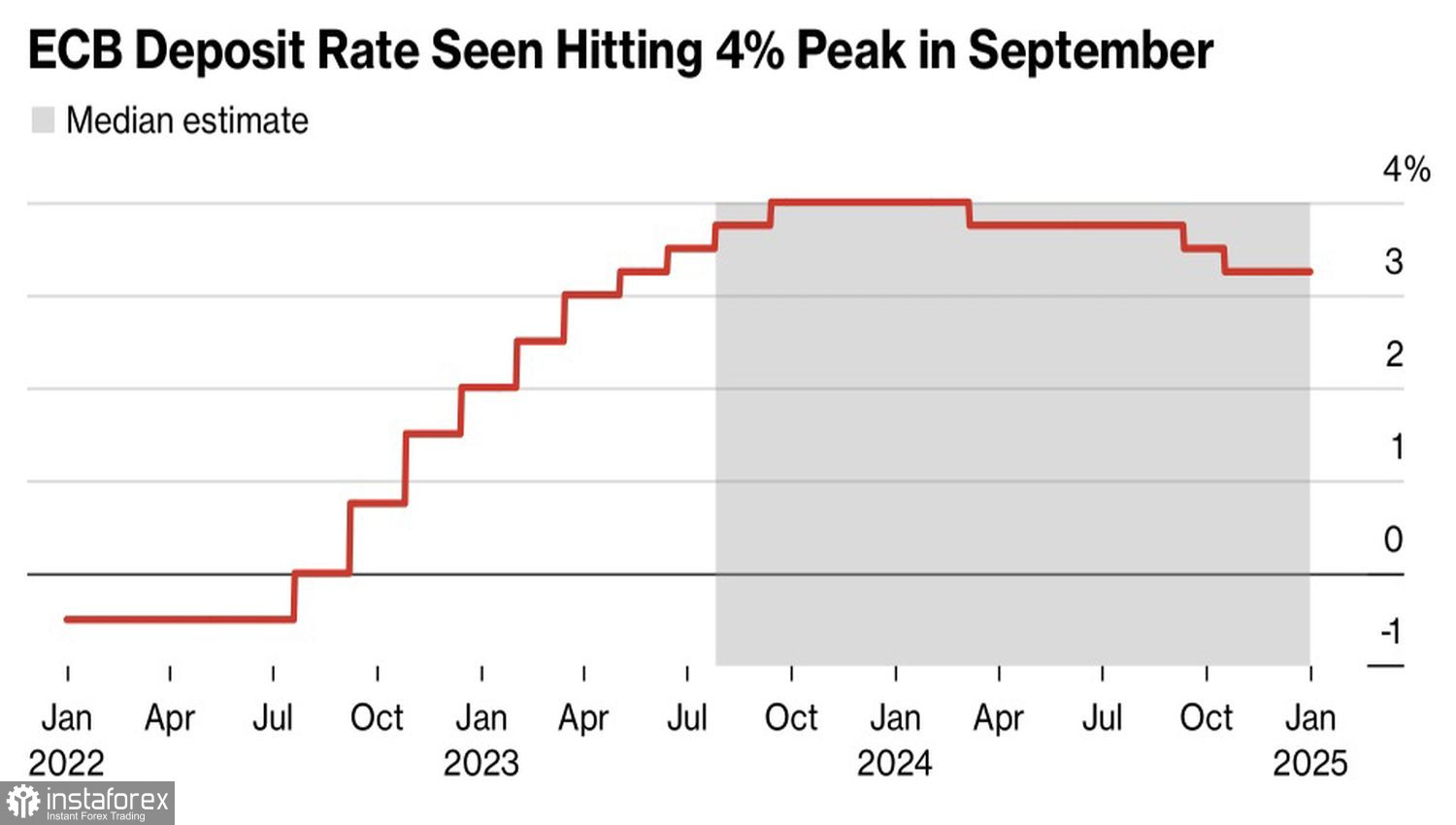

A desaceleração da inflação nos EUA provavelmente impedirá que o FOMC aumente as taxas para 5,75%. No entanto, isso não foi suficiente para enfraquecer o dólar americano. Enquanto os custos de empréstimo permanecerem em torno de 5,5%, o índice DXY manterá a estabilidade. Além disso, existem sérias dúvidas no mercado sobre se o BCE continuará a aumentar as taxas de depósito. A última pesquisa de especialistas da Bloomberg sugere que o limite superior para as taxas de depósito é de 4%, mas as previsões para a redução dos custos de empréstimo foram adiadas de abril para março de 2024. Especialistas consultados pela Reuters acreditam que o BCE perderá uma etapa em setembro.

Gráfico da dinâmica das expectativas para a taxa de depósito do BCE

Claro, aqui está uma versão revisada do texto:

Os touros do EUR/USD não podem se beneficiar nem do fim do ciclo de elevação da taxa de juros federal nem da divergência na política monetária do BCE e do FOMC. A dinâmica alarmante do Índice de Gerentes de Compras Europeu sinaliza a incorreção dos julgamentos sobre a resiliência da economia do bloco de moeda.

O euro praticamente tem apenas uma carta na manga restante - a China. Mas isso também não está funcionando. A queda do yuan para sua marca mais baixa desde o início do ano indica que, em vez de ganhar impulso, a recuperação econômica da China o perdeu. Dados decepcionantes sobre o comércio exterior, atividade empresarial, empréstimos e outros indicadores não permitem que os touros do EUR/USD contra-ataquem.

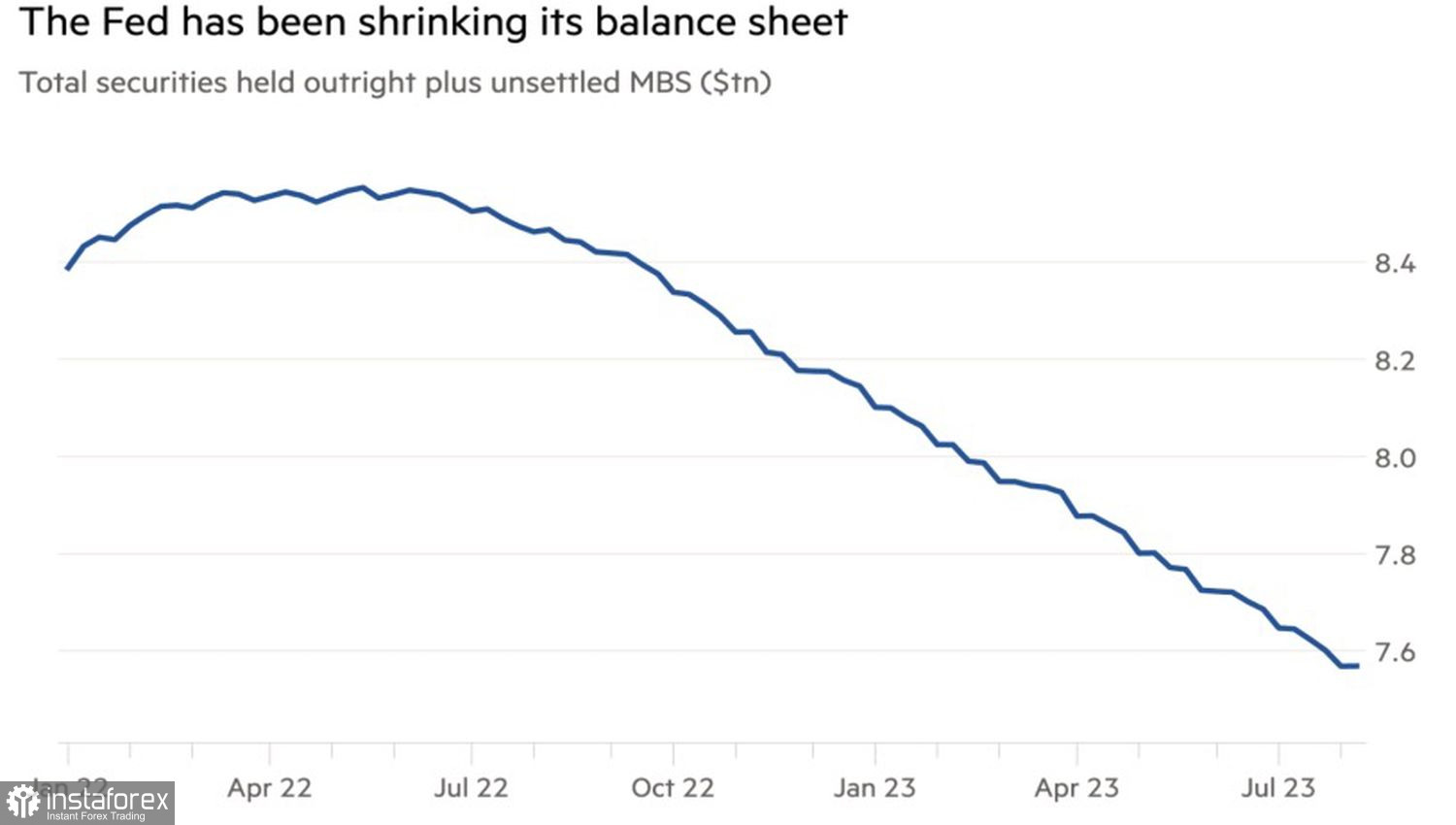

Por outro lado, o dólar americano encontrou um novo impulsionador de crescimento. É o aumento nos rendimentos dos títulos do Tesouro dos EUA que aumenta a atratividade dos ativos americanos e contribui para o influxo de capital para os EUA. A alta nas taxas das obrigações de dívida se deve tanto à força da economia, à emissão em grande escala de títulos do Tesouro, à diminuição do rating de crédito e à aceleração do programa de aperto quantitativo do FOMC. É uma coisa quando o banco central se livra de títulos em meio a aumentos nas taxas de juros, outra quando o Tesouro lança títulos no valor de trilhões de dólares em leilões.

Gráfico da dinâmica do balanço do FOMC

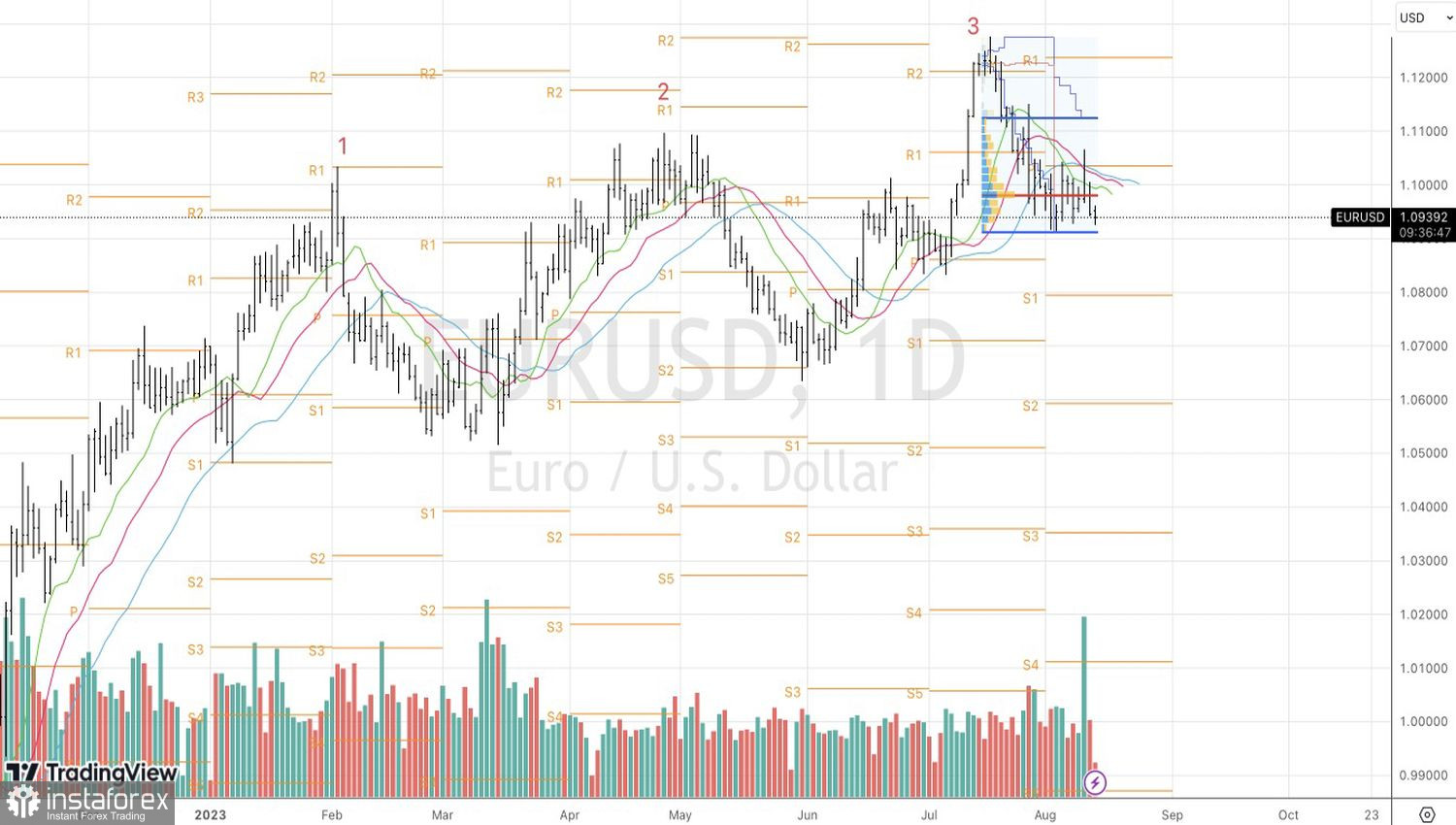

Assim, a fraqueza das vantagens do euro, combinada com o cenário externo favorável para o dólar dos E.U.A., fornece uma base sólida para a continuação da correção do principal par de moedas. O Nordea espera vê-lo em 1,07 até o final do ano, e essa previsão tem uma boa chance de se concretizar.

Tecnicamente, no gráfico diário, o EUR/USD continua a realizar os padrões "Três Corvos" e "1-2-3". A quebra do valor justo em 1,091 permitirá o aumento das posições de vendas formadas a partir de 1,1065 e 1,0965.