No mercado, não basta apenas prever a direção futura do movimento do ativo; é fundamental escolher o momento certo. Antes da divulgação dos dados de emprego dos EUA em agosto, os investidores estavam fortemente convencidos de que o pior já havia passado para o ouro. De acordo com uma pesquisa do Commerzbank, a postura otimista em relação ao metal precioso quadruplicou em comparação com a semana anterior, e o influxo de capital em ETFs alcançou a marca de US$ 5,2 bilhões. O mercado genuinamente antecipou um sinal de término do ciclo de aperto monetário do Federal Reserve, mas parece ter se enganado.

A reação do XAU/USD (par de moedas ouro/dólar) às estatísticas de emprego dos EUA ilustra esse cenário. Inicialmente, as cotações subiram, mas sua incapacidade de se manterem acima de 1950 dólares se tornou o primeiro sinal de fraqueza para os investidores otimistas. Apesar do aumento da taxa de desemprego para 3,8%, a possibilidade de um aumento na taxa de juros pelo Federal Reserve para 5,75% não foi descartada. Os comentários dos membros do FOMC (Federal Open Market Committee) sustentam essa ideia. Por exemplo, Christopher Waller acredita que a inflação ainda pode retornar, e Loretta Mester afirma que os custos de empréstimos podem aumentar.

Além disso, junto com a emissão em larga escala de títulos do Tesouro dos EUA e de empresas, as robustas estatísticas de atividade comercial no setor de serviços e a implementação do programa de aperto quantitativo pelo Fed, os temores sobre o retorno da inflação alta estão impulsionando os rendimentos dos títulos do Tesouro dos EUA. Isso cria um ambiente favorável para o dólar norte-americano, mas representa um desafio para o ouro.

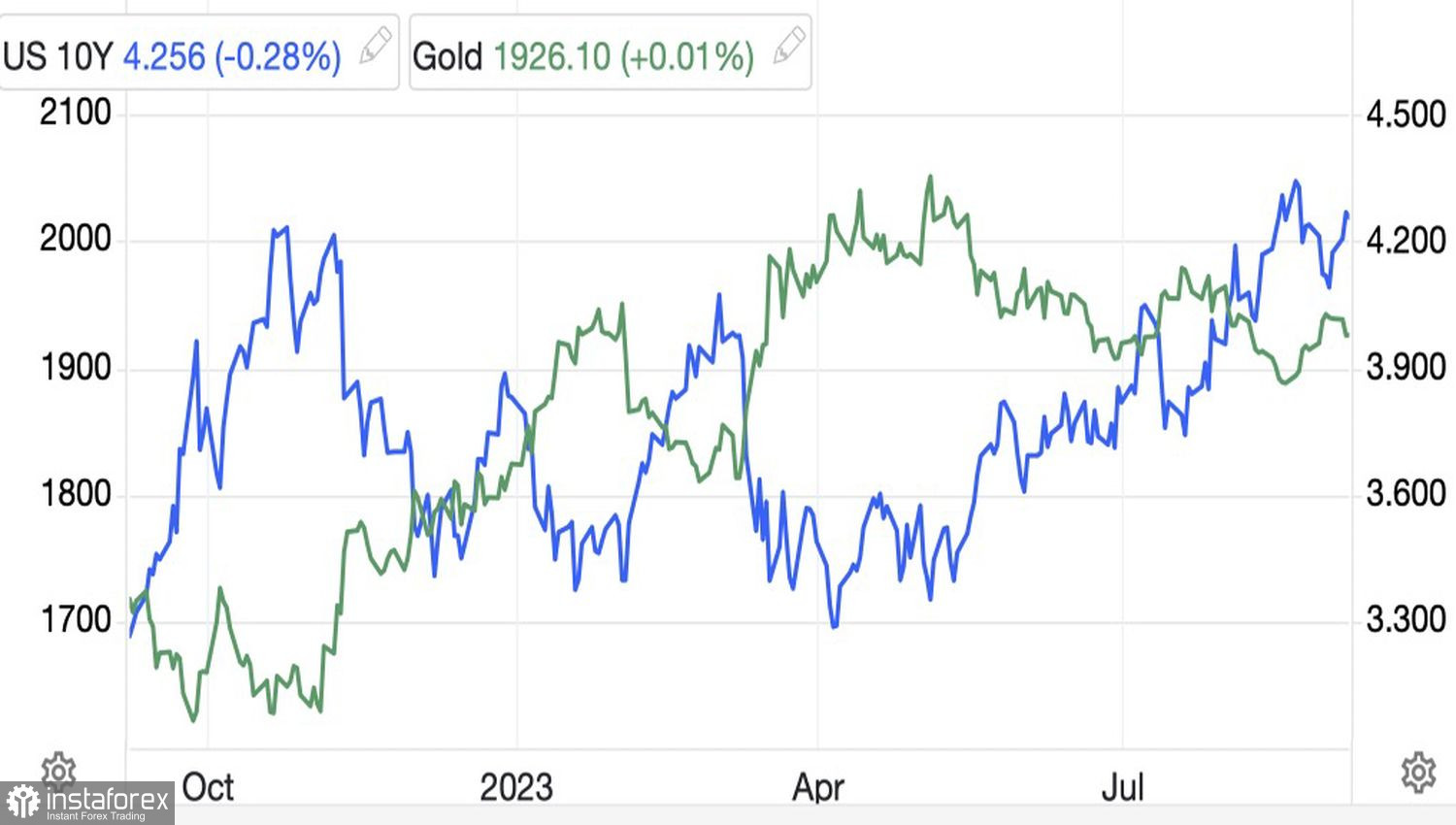

Dinâmica do ouro e dos rendimentos dos títulos do Tesouro dos EUA.

Embora, ao contrário de outros ciclos de aperto monetário, a relação entre o ouro e os rendimentos reais dos títulos do Tesouro não seja tão evidente, o aumento das taxas no mercado de títulos está interrompendo o ímpeto dos investidores otimistas no XAU/USD. No entanto, o JP Morgan prevê um aumento na correlação entre esses fatores durante a transição do banco central de uma postura passiva para uma redução na taxa dos fundos federais. Durante esses períodos, os rendimentos reais geralmente diminuem e o preço do ouro tende a subir.

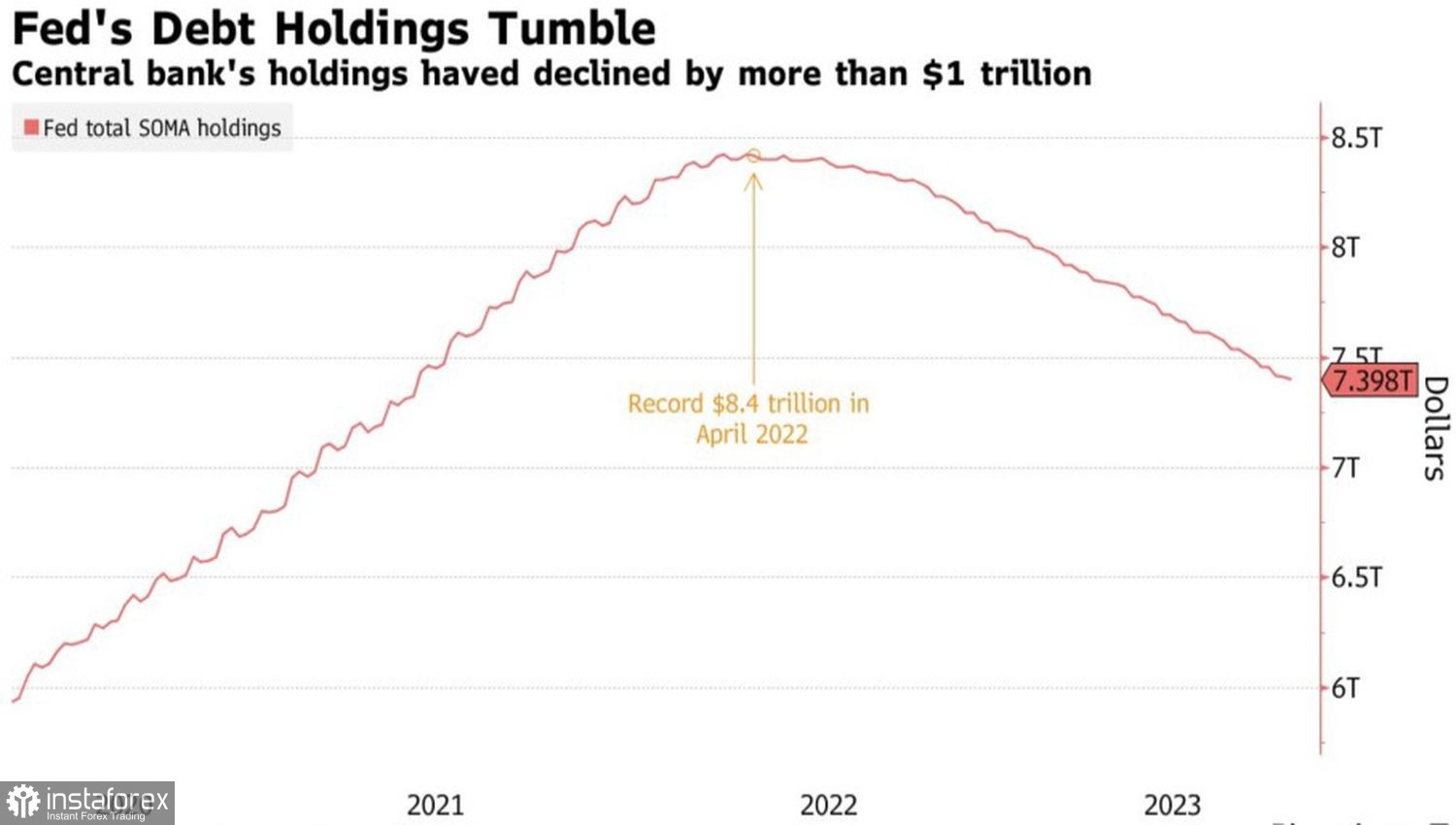

No entanto, ainda não chegamos a esse ponto. As preocupações com um novo aumento nos preços ao consumidor levarão o Federal Reserve a manter a incerteza em relação a novos aumentos na taxa dos fundos federais. Isso pode não acontecer em setembro, mas talvez em dezembro ou no início de 2024. Ao mesmo tempo, o banco central está reduzindo seu balanço patrimonial como parte do programa de aperto quantitativo (QT), o que está contribuindo para o aumento dos rendimentos dos títulos do Tesouro.

Dinâmica do balanço patrimonial do Fed.

Tudo isso acontecerá no devido tempo. Para reduzir a inflação para 2%, o Federal Reserve precisará esfriar significativamente a economia. Se isso acontecer, o ouro poderá voltar a brilhar intensamente.

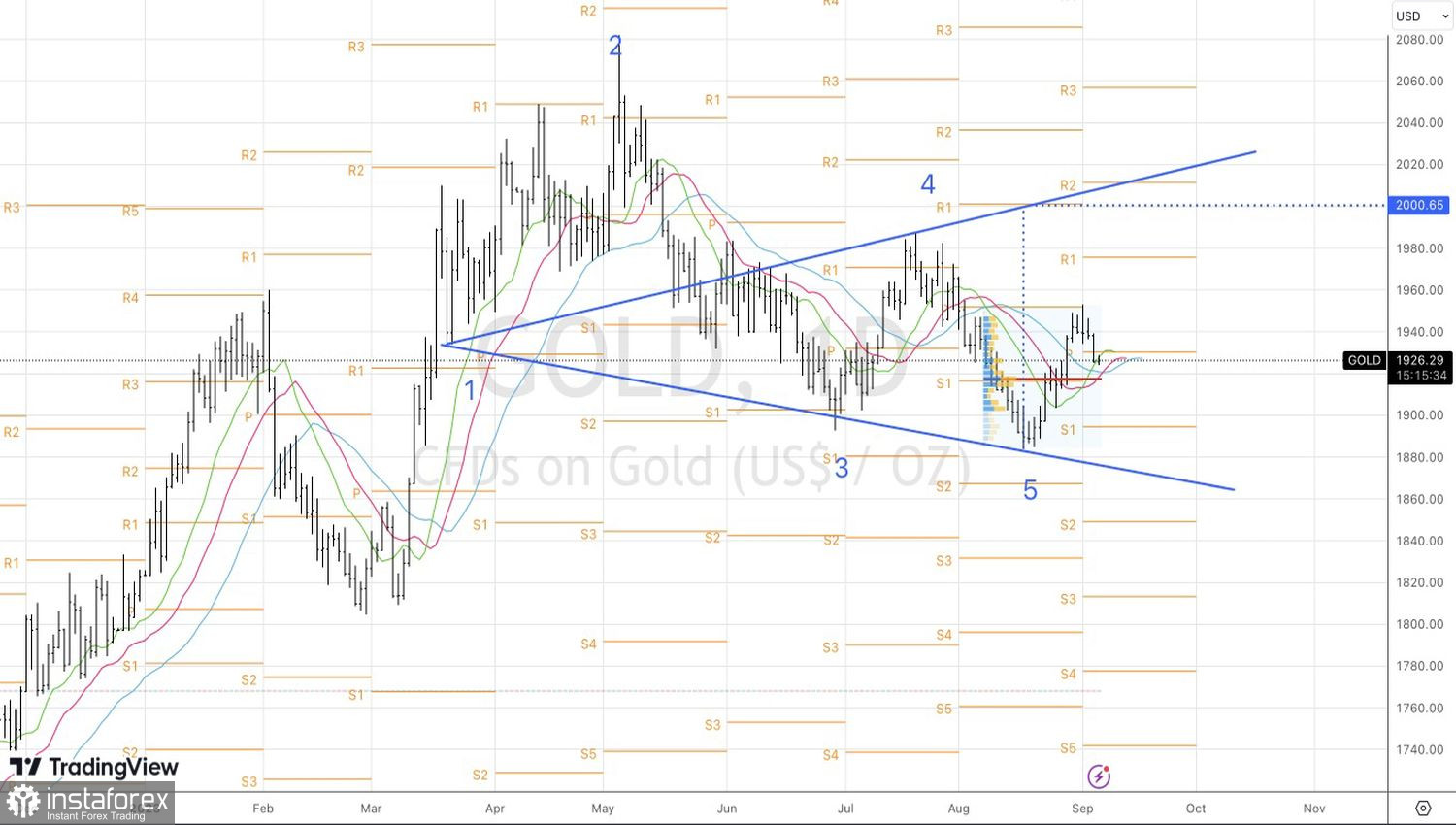

De um ponto de vista técnico, a incapacidade dos ursos do metal precioso de invadir o valor justo de US$1917 por onça ou de empurrar as cotações de volta acima de US$1932 são motivos para comprar.