Depois que a inflação deixou de ser a principal preocupação, os investidores direcionaram sua atenção para a economia. Parece que os Estados Unidos podem superar qualquer outra economia, já que a zona do euro e o Reino Unido estão atolados em estagflação, e a China ainda se recupera lentamente da pandemia. Como resultado, o dólar americano emergiu como a moeda mais forte em meio a um cenário econômico incerto, fortalecendo sua posição antes da reunião de setembro do Federal Reserve. A questão é: o Federal Reserve pode surpreender os investidores pessimistas do EUR/USD?

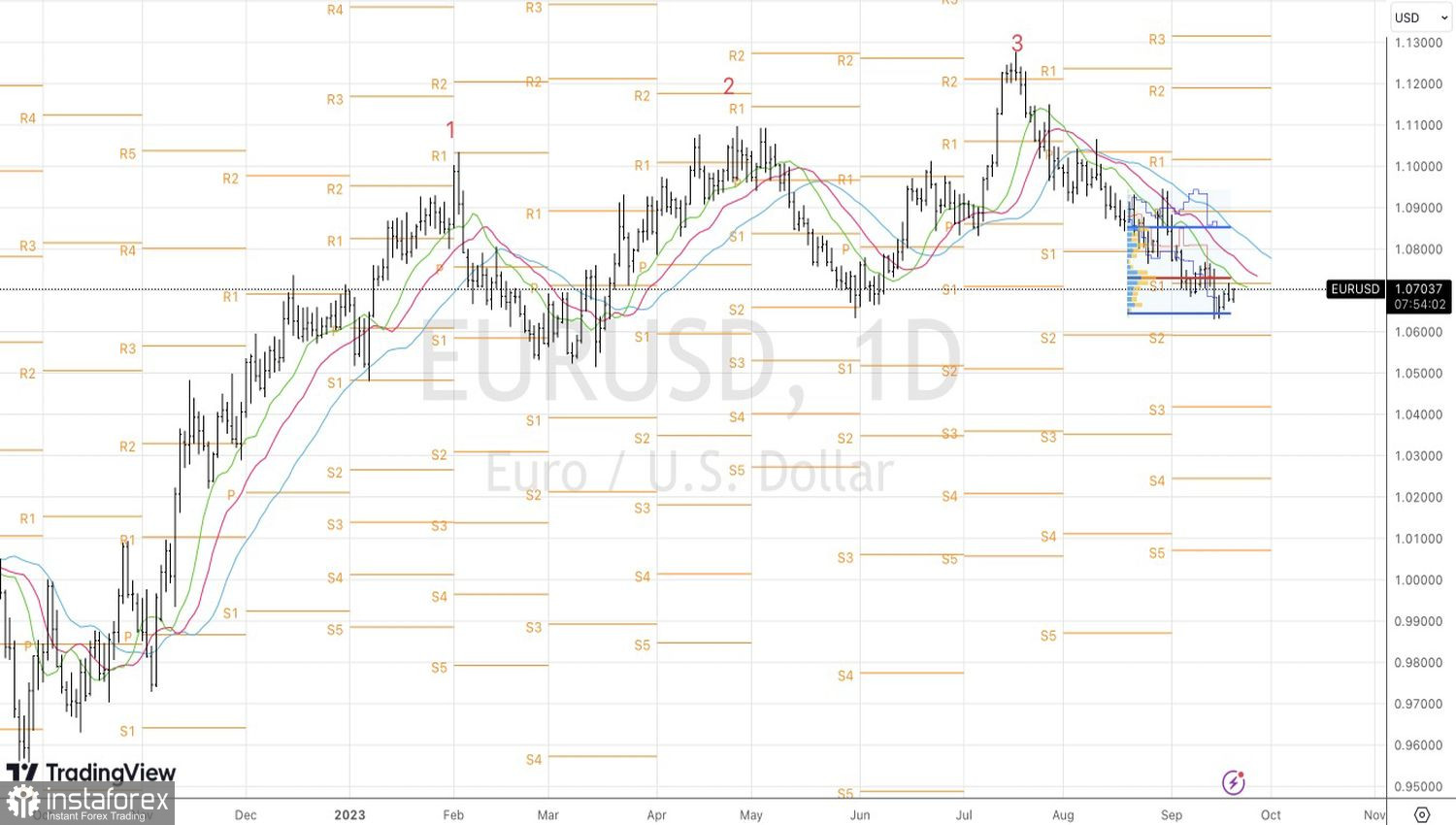

Após anos de desempenho positivo para o dólar dos EUA em 2021 e 2022, 2023 parecia ser um ano de desapontamento para a moeda. A natureza dos ciclos econômicos foi estudada extensamente, e é comum que um rápido crescimento econômico seja seguido por desaceleração e até mesmo recessão. O mercado estava apostando em uma política monetária mais flexível do Federal Reserve em 2024, à medida que a economia dos Estados Unidos parecia estar desacelerando. No entanto, quando ficou claro que a economia do país estava se mostrando mais resiliente diante das medidas de aperto monetário do Federal Reserve, o interesse pelo dólar americano se reacendeu. Como resultado, fundos de hedge começaram a abandonar posições de venda no dólar americano, levando o EUR/USD a cair abaixo de 1,07.

Dinâmica do dólar americano

E agora? Os investidores têm quase certeza de que o pico da taxa dos fundos federais foi atingido em julho, quando o Federal Reserve a elevou para 5,5%. Há uma pequena chance de um aumento para 5,75%, mas o que é mais interessante é a dinâmica da taxa em 2024. Nas previsões do FOMC de junho, foi mencionado um valor de 4,6%, o que implica uma expansão monetária de 100 bps em relação aos níveis atuais. Se ela subir para 5,25%, o apetite dos investidores pelo dólar americano aumentará drasticamente.

Os mercados preveem uma redução da taxa dos fundos federais em cerca de 75 bps no próximo ano. Uma previsão tão hawkish do Federal Reserve seria um golpe para eles. Os rendimentos do Tesouro dos EUA aumentarão ainda mais e as ações provavelmente cairão.

Expectativas do mercado para a taxa do Fed

A manutenção das avaliações anteriores das taxas poderá prejudicar o índice do dólar, uma vez que os investidores poderão concluir que o Federal Reserve está preocupado com uma possível recessão.

Quanto às perspectivas de médio prazo para o EUR/USD, parece que muitos dos fatores de "baixa" já estão refletidos nas cotações do principal par de moedas. Isso cria condições para uma possível correção para cima, especialmente porque os primeiros sinais de melhora na saúde econômica da China começaram a surgir, com dados de produção industrial e vendas no varejo apresentando resultados melhores do que o previsto pelos especialistas da Bloomberg.

Por outro lado, uma guerra comercial entre a União Europeia e a China, ou um novo aumento da inflação nos Estados Unidos em meio ao aumento dos preços do petróleo, aumentaria os riscos de o euro cair para 1,02-1,03 e, possivelmente, até mesmo para a paridade.

Do ponto de vista técnico, os touros do EUR/USD estão se preparando para um novo ataque ao nível de resistência em 1,0715. No entanto, o sucesso desse movimento ascendente do par não é garantido, pois o valor justo em 1,073 está bem próximo. A incapacidade do par de superar a zona de convergência entre 1,0715-1,0730 seria um motivo para venda. Por outro lado, se os touros tiverem sucesso, os riscos de um recuo para 1,0765 e 1,0800 aumentarão.